Soluciones

Acepte pagos sin esfuerzo con nuestra pasarela de pagos criptográficos

Características

Funcionalidad básica

Organice sus carteras, transacciones, depósitos, pagos, apuestas y seguridad

Características

Funcionalidad básica

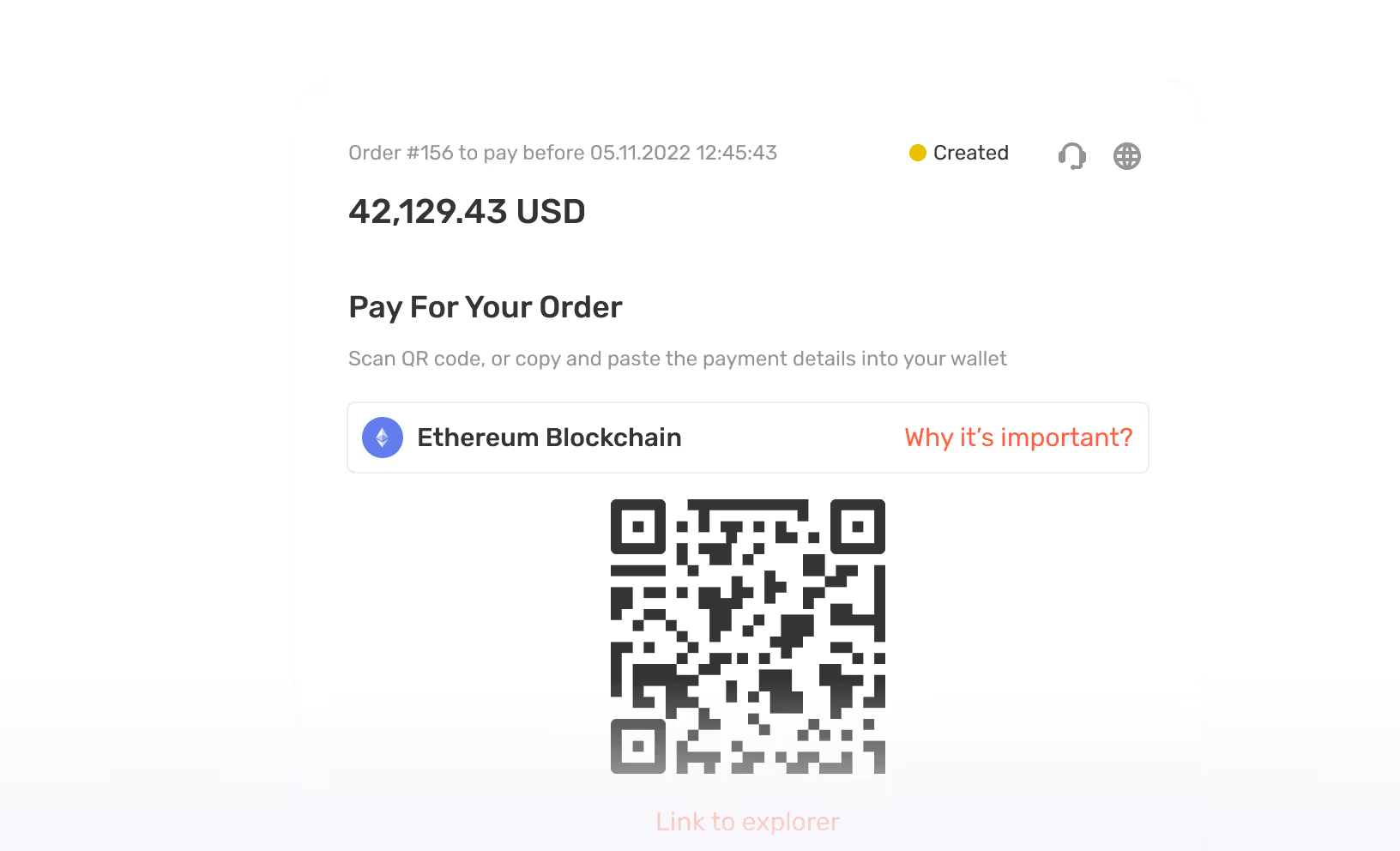

Acepta pagos criptográficos en las principales monedas y cámbialo todo por monedas Fiat, Coins o StableCoins

Características

Procesamiento de pagos criptográficos

Acceda a acciones globales con CFD de acciones individuales desde una sola cuenta

Características

El monedero como servicio

Acceda a una liquidez profunda con diferenciales ajustados, precios óptimos y una amplia profundidad de mercado

Características

Permutas

Características

Estacando

Características

Custodia

Soluciones

Clientes

Comerciantes

Aproveche los beneficios del mercado en línea aceptando pagos criptográficos

Juegos en línea

Ofrezca a los usuarios la oportunidad de jugar con criptomonedas

Juegos de azar

Los criptopagos para la industria del juego en línea valen miles de millones

Brokers de FOREX y CFD

Ofrecer pagos criptográficos a los clientes es ahora la ventaja

Adult

Aumente sus ingresos con pagos criptográficos

Herramientas de donación

Un poco de texto

Payment Button

Integrate a crypto payment button to accept payments or donations

Clientes

Desarrolladores

Cadenas de bloques y monedas compatibles

Lista de cadenas de bloques y monedas compatibles con B2BINPAY

Límites y pares de intercambio

Lista con los pares de divisas disponibles e información sobre sus límites

Guías (cómo hacerlo)

Tutoriales paso a paso sobre cómo usar la interfaz de usuario web de B2BINPAY

Notas de lanzamiento

Cambios, mejoras, correcciones de errores y nuevas funciones

Monedas estables compatibles

Lista de monedas estables compatibles con B2BINPAY

Depósitos y retiros mínimos

Información completa sobre las divisas de cada solución

API

Descripción y métodos disponibles de la API B2BINPAY

Tokens compatibles

Lista de tokens compatibles con B2BINPAY

Desarrolladores

Fijación

.svg)

.svg)

.svg)

.svg)

.svg)

.png)