حلول

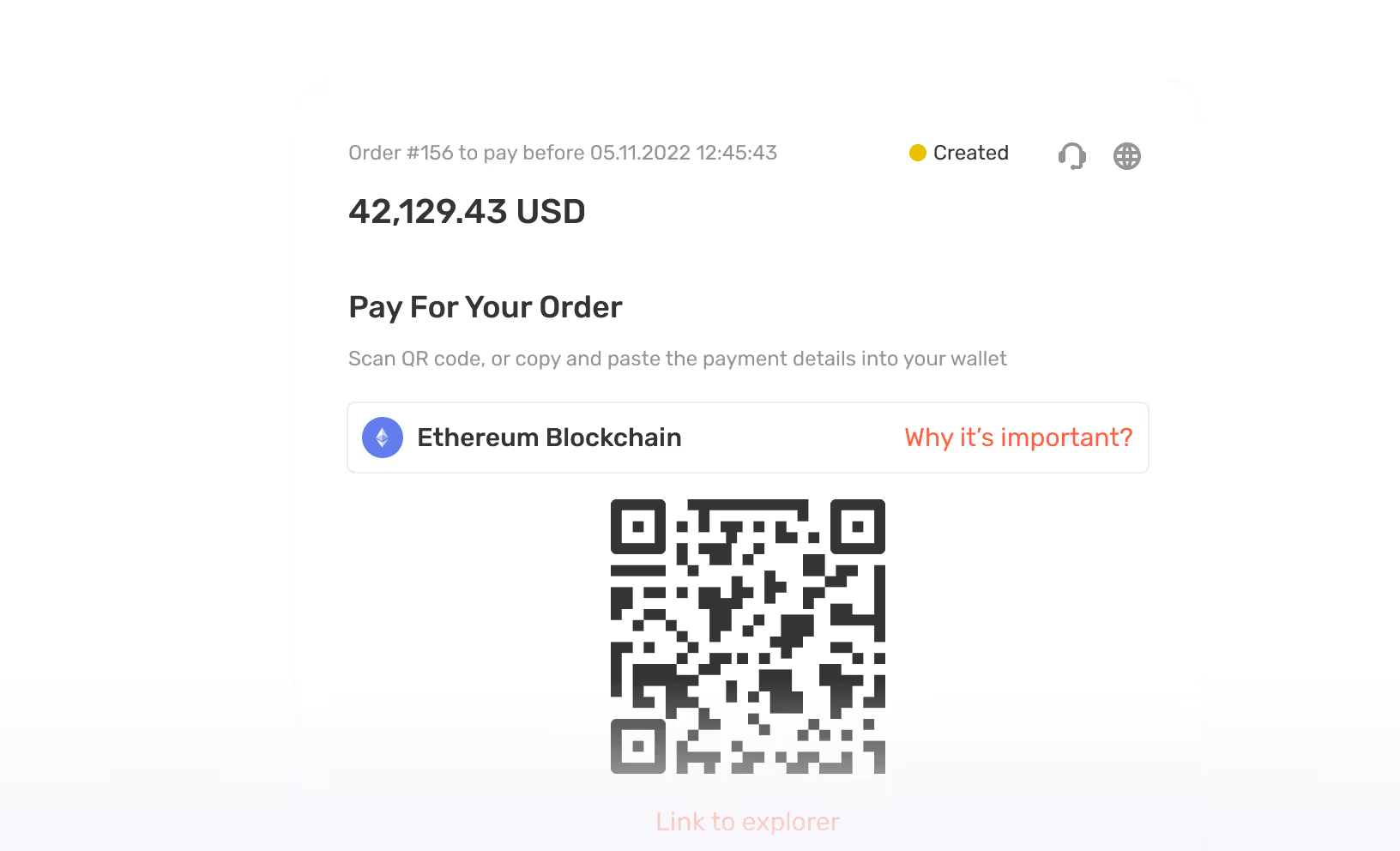

اقبل المدفوعات بسهولة من خلال بوابة الدفع المشفرة الخاصة بنا

الميزات

الوظائف الأساسية

قم بتنسيق محافظك ومعاملاتك وودائعك ومدفوعاتك ورهاناتك وأمنك

الميزات

الوظائف الأساسية

اقبل مدفوعات العملات المشفرة بجميع العملات الرئيسية واستبدلها جميعًا إلى عملات فيات أو عملات معدنية أو عملات مستقرة

الميزات

معالجة الدفع بالعملات المشفرة

يمكنك الوصول إلى الأسهم العالمية من خلال العقود مقابل الفروقات ذات الأسهم الفردية من حساب واحد

الميزات

المحفظة كخدمة

احصل على سيولة عميقة مع فروق أسعار ضيقة وأسعار مثالية وعمق سوق واسع

الميزات

المقايضات

الميزات

الحضانة

حلول

العملاء

تجار

جني فوائد السوق عبر الإنترنت من خلال قبول مدفوعات التشفير

ألعاب أون لاين

امنح المستخدمين فرصة اللعب باستخدام التشفير

لعب القمار

تبلغ قيمة المدفوعات المشفرة لصناعة المقامرة عبر الإنترنت المليارات

وسطاء الفوركس وعقود الفروقات

أصبح تقديم مدفوعات التشفير للعملاء هو الميزة الآن

Adult

قم بزيادة إيراداتك من خلال مدفوعات التشفير

أدوات التبرع

بعض النصوص

Payment Button

Integrate a crypto payment button to accept payments or donations

العملاء

المطوّرون

سلاسل البلوكشين والعملات المدعومة

قائمة البلوكشين والعملات التي تدعمها B2BINPAY

أزواج وحدود المبادلة

ضع قائمة بأزواج العملات المتاحة ومعلومات حول حدودها

الأدلة (كيفية القيام بذلك)

برامج تعليمية خطوة بخطوة حول كيفية استخدام واجهة مستخدم الويب B2BINPAY

ملاحظات الإصدار

التغييرات والتحسينات وإصلاح الأخطاء والميزات الجديدة

العملات المستقرة المدعومة

قائمة العملات المستقرة التي تدعمها B2BINPAY

الحد الأدنى للإيداع والسحب

معلومات كاملة عن العملات داخل كل حل

API

الوصف والطرق المتاحة لواجهة برمجة تطبيقات B2BINPAY

الرموز المدعومة

قائمة الرموز التي تدعمها B2BINPAY

المطوّرون

وسائل الإعلام

التسعير

.svg)

.svg)

.svg)

.svg)

.svg)

.png)