Le monde de la finance connaît une révolution numérique, et au premier plan de cette transformation se trouvent deux acteurs clés : les monnaies numériques de banque centrale (CBDC) et les stablecoins. Tous deux visent à révolutionner la façon dont nous payons, mais ils fonctionnent avec des caractéristiques distinctes.

Cet article discute des CBDC vs stablecoins, explorant comment ils façonnent les tendances des paiements et l’avenir de ces instruments financiers innovants.

Points Clés

- Les CBDC sont des monnaies numériques émises par le gouvernement, tandis que les stablecoins sont des cryptomonnaies émises par des entités privées et adossées à un actif stable comme une monnaie fiduciaire.

- Les CBDC et les stablecoins offrent tous deux des options de paiement plus rapides, moins chères et plus efficaces par rapport aux méthodes traditionnelles.

- Les réglementations entourant les stablecoins évoluent encore, tandis que les CBDC sont en phase de développement avancé.

CBDC : Contrôle de la banque centrale

Imaginez une version numérique de votre argent émise et contrôlée par votre banque centrale. C’est essentiellement ce qu’est une monnaie numérique de banque centrale. Contrairement à l’argent traditionnel, les CBDC existent uniquement sous forme numérique, offrant un potentiel de transactions plus rapides, plus sûres et plus efficaces.

Les monnaies numériques de banque centrale sont un sujet brûlant dans le monde de la finance, avec le potentiel de révolutionner notre façon de payer. Cependant, un aspect clé des CBDC est le contrôle significatif qu’elles offrent aux banques centrales sur la forme numérique de la monnaie d’une nation. Plongeons plus profondément dans ce concept.

Qu’est-ce que les CBDC ?

Les CBDC sont l’équivalent numérique de la monnaie fiduciaire traditionnelle d’un pays, émises et contrôlées directement par la banque centrale. Contrairement à l’argent physique, les CBDC existent électroniquement et peuvent être stockées dans des portefeuilles numériques ou des comptes.

Les motivations pour le développement des CBDC étaient :

- Inclusion financière : Les CBDC peuvent potentiellement atteindre les populations non bancarisées, favorisant leur participation au système financier plus large.

- Combat contre le déclin des espèces : Alors que l’utilisation des espèces diminue, les CBDC offrent une alternative soutenue par la banque centrale pour les transactions numériques.

- Contre les monnaies numériques privées : La montée en puissance des cryptomonnaies comme le Bitcoin a incité les banques centrales à explorer les CBDC pour maintenir le contrôle sur la monnaie nationale.

Modèles de CBDC

Il existe des CBDC de détail/wholesale et des systèmes de paiement à deux niveaux/à un seul niveau. Les CBDC de détail sont accessibles au grand public pour les transactions financières quotidiennes, tandis que les CBDC wholesale sont utilisées pour les règlements interbancaires entre institutions financières.

Dans un système à deux niveaux, les banques commerciales distribuent les CBDC au public. Dans un système à un seul niveau, la banque centrale détient directement tous les comptes de monnaies numériques de banque centrale.

Stablecoins : Innovation privée

Les stablecoins sont une innovation fascinante dans le domaine des paiements numériques, offrant un mélange unique de commodité des cryptomonnaies et de stabilité des prix. Explorons comment ces tokens émis par des entités privées façonnent l’avenir de la finance.

Qu’est-ce que les stablecoins ?

Contrairement à la monnaie numérique traditionnelle, connue pour sa volatilité, les stablecoins visent à maintenir une valeur stable adossée à un actif sous-jacent. Cette adossement peut être à divers actifs, notamment :

- Monnaies fiduciaires : USD Coin (USDC) et Tether (USDT) sont des exemples populaires, adossés au dollar américain.

- Marchandises : Les stablecoins adossés à l’or comme Pax Gold (PAXG) offrent une exposition aux prix de l’or.

- Mécanismes algorithmiques : Ils s’appuient sur des algorithmes logiciels pour gérer l’offre et la demande du stablecoin, visant à maintenir son adossement.

Les stablecoins ont émergé en réponse à la volatilité des cryptomonnaies traditionnelles comme le Bitcoin. Les utilisateurs peuvent bénéficier des transactions numériques (rapides, portée mondiale) et accepter les paiements en stablecoin sans les fluctuations de prix associées aux autres cryptomonnaies.

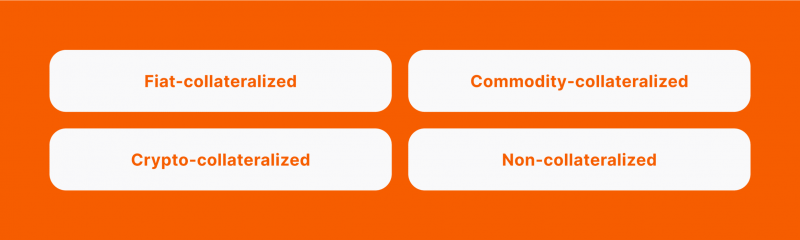

Types de stablecoins

Il existe deux principaux types de stablecoins :

- Stablecoins collatéralisés

Ce sont comme des cryptomonnaies avec des stabilisateurs. Ils sont adossés à des actifs réels, comme des espèces ou d’autres investissements stables, détenus par une institution centrale. Il y a deux sous-types :

- Collatéralisés hors chaîne : Adossés à des actifs traditionnels comme les dépôts d’argent des banques commerciales, pas des tokens cryptographiques.

- Collatéralisés en chaîne : Adossés à d’autres cryptomonnaies qui existent sur la blockchain.

- Stablecoins algorithmiques (non collatéralisés)

Ceux-ci sont plus complexes et s’appuient sur des programmes informatiques pour gérer leur valeur. Ils lient souvent leur prix à une autre cryptomonnaie mais utilisent des “smart contracts” automatisés pour essayer de le maintenir stable. L’efficacité de ces méthodes peut varier en fonction de l’actif spécifique auquel ils sont adossés et de leur susceptibilité aux fluctuations de prix.

Les CBDC appliquent la technologie de la blockchain et de la tokenisation à une monnaie fiduciaire numérique. La principale différence entre les cryptomonnaies et les CBDC est que les CBDC sont réglementées et émises par la banque centrale, tandis que les cryptomonnaies sont décentralisées et non réglementées.

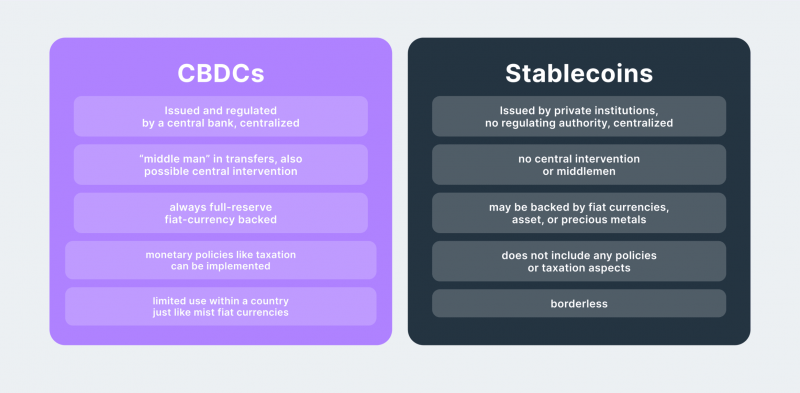

CBDC vs. Stablecoins : Une analyse comparative

L’émergence des CBDC et des stablecoins présente un scénario fascinant pour l’avenir des paiements. Bien que les deux visent à résoudre les limitations des systèmes traditionnels, leurs approches diffèrent considérablement. Explorons les aspects clés :

Contrôle

CBDC : Les banques centrales ont un contrôle total sur l’émission, la distribution et la politique monétaire avec les CBDC. Cela permet une surveillance accrue et une manipulation potentielle de l’offre monétaire.

Stablecoins : Le contrôle revient aux entreprises privées ou aux fondations. Bien que certaines maintiennent la transparence sur les réserves, d’autres restent floues.

Sécurité

CBDC : Soutenues par la pleine foi et le crédit de la banque centrale émettrice, les CBDC sont susceptibles d’être hautement sécurisées et d’employer des protocoles de sécurité avancés.

Stablecoins : La sécurité dépend des pratiques de l’émetteur et de l’actif sous-jacent soutenant le stablecoin. Les stablecoins algorithmiques introduisent des considérations de sécurité supplémentaires.

Innovation

CBDC : L’innovation peut être plus lente en raison de la surveillance des banques centrales et d’une potentielle phobie du risque. Cependant, les CBDC pourraient s’intégrer à l’infrastructure financière existante pour une adoption plus large.

Stablecoins : L’innovation est un moteur clé dans le secteur privé. De nouveaux designs et fonctionnalités de stablecoins peuvent apparaître rapidement, mais peuvent faire face à des obstacles réglementaires.

Confidentialité

CBDC : Les transactions pourraient être traçables, soulevant des préoccupations de confidentialité pour les utilisateurs, en particulier avec un contrôle fort de la banque centrale.

Stablecoins : Le niveau de confidentialité dépend des réglementations spécifiques aux stablecoins. Certains offrent l’anonymat, tandis que d’autres exigent une identification des utilisateurs.

Paiements CBDC hors ligne

Les CBDC peuvent être conçues pour fonctionner même sans connexion Internet, offrant un avantage crucial dans les zones avec un accès limité à Internet. Par nature, les stablecoins nécessitent généralement une connexion Internet pour les transactions.

Concurrence vs. Collaboration

Les CBDC et les stablecoins pourraient se faire concurrence pour la domination dans le domaine des paiements numériques. Cependant, les CBDC pourraient tirer parti de l’innovation des stablecoins, tandis que les stablecoins pourraient bénéficier de la stabilité et de la clarté réglementaire des CBDC.

L’avenir des paiements coexistera probablement avec les CBDC et les stablecoins, chacun répondant à différents besoins et préférences. Les CBDC pourraient être préférées pour des transactions sécurisées et soutenues par le gouvernement, tandis que les stablecoins pourraient offrir des solutions plus rapides et innovantes pour des cas d’utilisation spécifiques.

Façonner l’avenir des tendances de paiement

Les CBDC et les stablecoins ont tous deux un potentiel immense pour remodeler le domaine des paiements. Voici comment :

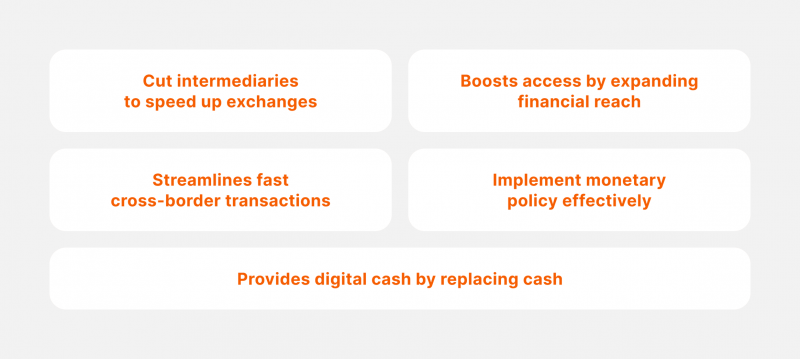

Transactions plus rapides et moins chères

Dites adieu aux longs délais d’attente et aux frais élevés associés aux virements traditionnels. Les CBDC et les stablecoins promettent des paiements quasi instantanés avec des coûts de transaction nettement inférieurs, les rendant idéaux pour les paiements domestiques et transfrontaliers.

Inclusion financière renforcée

Une partie importante de la population mondiale reste non bancarisée. Les CBDC et les stablecoins, avec leur accessibilité et leur potentiel de fonctionnalité hors ligne (dans le cas des CBDC), pourraient révolutionner l’inclusion financière en offrant un moyen sûr et fiable de stocker et de transférer de la valeur.

Paiements B2B en stablecoins

Imaginez rationaliser les transactions B2B avec des règlements quasi instantanés et une réduction des charges administratives. Les CBDC et les stablecoins peuvent ouvrir une nouvelle ère d’efficacité et d’économies de coûts pour les entreprises de toutes tailles.

Paiements transfrontaliers simplifiés avec les CBDC

Le système actuel des paiements transfrontaliers est complexe et lent. Les CBDC, avec le potentiel d’interopérabilité entre différents pays, pourraient simplifier considérablement le processus, stimulant le commerce international et l’activité économique mondiale.

Globalement, les CBDC pourraient être préférées pour les transactions de grande valeur, les paiements gouvernementaux et les situations nécessitant le plus haut niveau de sécurité grâce au soutien des banques centrales. Pendant ce temps, les stablecoins pourraient prospérer dans des domaines tels que les micropaiements et les envois de fonds transfrontaliers, et ils pourraient faciliter des applications financières innovantes grâce à leur flexibilité et leur potentiel de développement plus rapide.

Conclusion

Les CBDC et les stablecoins en sont encore à leurs débuts. Les CBDC font l’objet de programmes pilotes dans divers pays, tandis que les stablecoins luttent avec des obstacles réglementaires en constante évolution. Cependant, le potentiel de ces instruments financiers innovants pour révolutionner les paiements est indéniable.

Les entreprises cherchant à rester à la pointe et à maintenir leur stabilité financière devraient suivre de près les développements dans le domaine des CBDC et des stablecoins. Comprendre les distinctions entre ces monnaies numériques et leurs fonctionnalités uniques sera crucial pour utiliser les opportunités qu’elles présentent.

FAQ

Qu'est-ce que le système de paiement en stablecoins ?

Les stablecoins sont des actifs numériques qui prétendent maintenir une valeur stable par rapport à une monnaie fiduciaire en détenant des actifs (qui peuvent avoir une valeur variable) en garantie.

CBDC vs Fiat ?

Une CBDC est la version numérique de la monnaie fiduciaire émise par les banques centrales. Comme les billets de banque, elle est un moyen de paiement, une unité de compte et une réserve de valeur. Comme la monnaie papier, chaque unité est identifiable de manière unique pour prévenir la contrefaçon.

Stablecoin vs Fiat ?

La monnaie fiduciaire offre de la liquidité et est largement acceptée, mais elle est sujette à l’inflation, ce qui érode son pouvoir d’achat au fil du temps. En revanche, les stablecoins maintiennent une valeur stable en s’adossant 1:1 à des actifs réels comme l’euro.

Comment encaisser mon stablecoin ?

Convertir des stablecoins en monnaie fiduciaire : Sur la plateforme de passerelle fiduciaire, vendez vos stablecoins contre de la monnaie fiduciaire (par exemple, USD) en utilisant les paires de trading disponibles (par exemple, USDT/USD). Suivez les instructions de la plateforme pour compléter la transaction et retirer le solde fiduciaire résultant sur votre compte bancaire lié.

Qu'est-ce que la technologie des registres distribués ?

La technologie des registres distribués (DLT) est un système numérique d’enregistrement des transactions d’actifs dans lequel les transactions et leurs détails sont enregistrés dans plusieurs endroits simultanément. Contrairement aux bases de données traditionnelles, les registres distribués n’ont pas de stockage central de données ni de fonctionnalité d’administration.