ステーブルコインは、他の暗号通貨とは少し異なる暗号通貨です。どういうことでしょうか?説明しましょう。

暗号通貨のボラティリティ(価格変動)は、多くの投資家や企業が分散型コインの使用を避ける原因となりました。なぜなら、これらのコインの価値はいつでも変動する可能性があるからです。投資家の暗号通貨の保有価値が、特に何もしていないのに、マーケットが突然下落しただけで2日間で10%下がることもあります。

ステーブルコインは、デジタル支払い手段として安定した資産を提供することで、重要な解決策を提供します。しかし、ビットコインやイーサリアムとは異なり、ステーブルコインはその価値が固定されているため、取引によってお金を稼ぐ機会はほとんどありません。

では、ステーブルコイン企業はどのようにしてお金を稼ぐのでしょうか?また、暗号通貨ユーザーはステーブルな暗号通貨を使って収益を得ることができるのでしょうか?調べてみましょう。

主なポイント

- ステーブルコインは、価値が変動しないように固定された担保を持つ分散型コインです。

- ステーブルコインの発行者は、法定通貨、暗号資産、またはスマートコントラクトを使って通貨をペッグし、1:1の固定比率を維持します。

- ステーブルコインの発行者は、コインの担保を投資し、ローンを発行し、アカウント管理や取引手数料から収益を得ています。

暗号ステーブルコインの理解

ステーブルコインは、USDやEURといった安定した価値を持つブロックチェーンベースの通貨です。ビットコインやイーサリアムなどの多くの暗号通貨とは異なり、ステーブルコインは需要、投機、マイニングの努力に応じて価値が変動せず、1ドルの価値を維持します。

このようにして、企業や投資家は、価値をリスクにさらさず、予期せぬ市場の変動を避けて、分散型コインやデジタル資産を利用することができます。

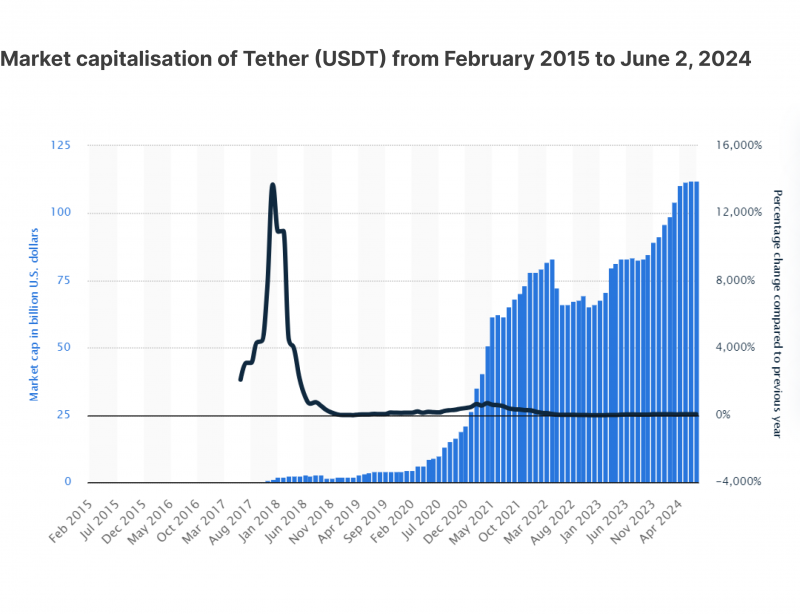

テザー(USDT)は、時価総額が1140億ドルで、全体で3番目に大きな暗号通貨であり、最大のステーブルコイン発行者です。USDCやEURCも、ドルやユーロに固定された、非常に有名なステーブルコインです。

ステーブルコインはどのように作成されるのか?

ステーブルコインは、開発企業によって中央集権型または分散型のいずれかであることができます。金融機関や組織が、法定通貨に固定された比率を1:1に保つために、財務的な担保や複雑なメカニズムを使ってこれらのコインを作成します。

ステーブルコインは、暗号通貨/法定通貨、コモディティ、アルゴリズム、またはそれらの組み合わせで担保されることができます。スマートコントラクトとブロックチェーンオラクルは、ペッグメカニズムを実行し、維持するための2つのコンポーネントです。

スマートコントラクトは、バランスを保つためにコインの発行または焼却を実行し、オラクルはスマートコントラクトにリアルな市場ニュースと価格更新を提供します。

ステーブルコインの固定メカニズムには、以下のような種類があります:

- 法定通貨担保:現金準備金や国庫短期証券を使用する(例:USDT、USDC、EURC)。

- 暗号資産担保:暗号通貨やスマートコントラクトを使用する(例:ETH価格に固定されたWrapped Ethereum)。

- アルゴリズムペッグ:スマートコントラクトを使って、市場動向に基づいて暗号通貨を発行または焼却する(例:DAI、TerraUSD)。

- コモディティ担保:ゴールドのような物理的な準備資産を使用してコインを支える(例:XAUt、PAXG)。

ステーブルコインの発行者はどのようにしてお金を稼ぐのか

価値が常に変動する従来の暗号通貨とは異なり、ステーブルコインは収益を生み出したり取引したりするモデルを提供しません。それらは支払い手段としてのみ機能します。しかし、ステーブルコインの発行者はどのようにしてお金を稼ぐのでしょうか?

担保投資

開発者のための最初のステーブルコイン収益モデルは、コインの担保を使用して、短期的な収益生成スキームに投資することです。たとえば、最も一般的なペッグされたステーブルコインであるUSDTは、現金準備金、国債、暗号資産、および企業手形を使用してテザーを支えています。

企業はこれらの資産を使用して、短期的な投資から収益を上げることができます。しかし、ステーブルコインは、ユーザーがUSDTの保有を現金化する際に、流動性のある資産を維持する必要があります。

このようにして、ユーザーが1ドルを支払って1USDTを取得すると、この現金はテザーの金庫に入ります。この資金プールは、その後、マネーマーケットや短期国債に投資され、利息収入を生成し、ユーザーがUSDTを手放して法定通貨を引き出す際に現金フローが利用可能な状態を保ちます。

手数料の蓄積

ほとんどのユーザーや企業は、USDTで取引するためにエクスチェンジに依存しています。なぜなら、テザーは高額なアカウントと取引手数料を課しているからです。エクスチェンジは、1回の取引ごとに0.50ドルなどの少額の手数料を課す場合がありますが、これに加えて、マイナーやバリデーターなどのブロックチェーン参加者に対して他のガス手数料が発生します。

しかし、エクスチェンジは、USDTを取得し、それを企業や個人に提供するために、発行者と直接取引する必要があります。テザーは、開発者と直接アカウントを開設する際に、150ドルのアカウント確認手数料を課しています。また、会社を通じてUSDTを売買する際には0.1%の手数料がかかり、最低限必要なアカウントは10万ドルとなっています。

このステーブルコインビジネスモデルは、テザーにとって重要な収入源を生み出します。

ローンの発行

ステーブルコインの発行者は、その多額の現金保有および準備金を利用して、分散型/中央集権型の取引プラットフォームにローンを提供することができます。たとえば、テザーは、分散型取引プラットフォームであるセルシウスネットワークに10億ドルのローンを発行しました。

ステーブルコインの金利は、テザーが年間5%から6%のリターン率を請求することで、重要な収入源を生み出すことができます。

セルシウスエクスチェンジは2022年に破産を発表しましたが、これはテザーがセルシウスのビットコイン担保を清算してローンを回収したことが原因とされています。エクスチェンジは最終的に2024年に閉鎖されました。

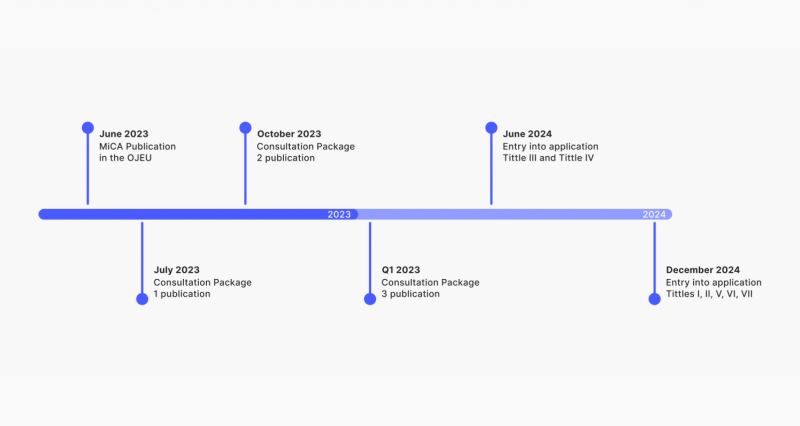

2024年のステーブルコイン規制

欧州連合は、暗号資産市場を2022年に設立し、暗号通貨とステーブルコインの開発を管理し、さらなる通貨の暴落や組織の破産を防止しました。MiCA規制は2023年に承認され、2024年に採用が開始されました。

規制では、単一の法定通貨にバックされているステーブルコインは、担保としてユーロを含む現金準備を持つ必要があります。そうでなければ、発行者は最大の1日あたりの取引制限やその他の適用制限などの厳しい罰則に直面する可能性があります。

この機関は、アルゴリズムステーブルコインのペグに対してより厳格なフレームワークを導入し、固定メカニズムのための厳密なガイドライン、継続的な技術監査、および緊急時の現金担保の計画を求めています。

これらの規制は、欧州のデジタル経済を促進し、投資家の権利を保護し、経済的後退やシステムの欠陥が大きな損害を引き起こすことを防ぐでしょう。

ステーブルコインの上昇トレンド

米ドルの信頼性の低いパフォーマンスとヨーロッパでの急激なインフレ率の上昇により、ステーブルコインは2024年にさらに人気のある資産になりました。主要なステーブルコインの市場時価総額は、過去6ヶ月で劇的に増加しました。

ビジネスにおけるステーブルコイン

スタートアップ、企業、そして多国籍企業は、ステーブルコインの透明性とコントロールを促進する分散型デジタル通貨としての重要性をますます認識しています。ステーブルコインはまた、中央銀行に対するコスト効率の良い利点を提供します。

- サークル社は、USDCウォレットの59%の増加を報告しており、総数は270万ウォレットユーザーに達しました。

- テザーもまた、時価総額が過去最高を記録し、2024年7月に1140億ドルの領域に入りました。

- PayPalが新たに発行したステーブルコイン、PYUSDは大きく成長し、2024年6月に時価総額4億2300万ドルに達し、年初来成長率166%を記録しました。

アービトラージ取引

アービトラージとは、異なる取引所間での小さな価格差を利用する高度な取引戦略です。これらの違いは、物理的に分散した場所間の自然な市場動向、プラットフォーム間の需要と供給の違い、およびその他の市場条件により発生します。

1:1のペグシステムを持っているにもかかわらず、ステーブルコインは一時的に1ドルのレベルを下回ったり上回ったりすることがあります。この乖離は長くは続かず、価格はすぐに回復します。

しかし、トレーダーは、これらの小さな価格変動を利用して収益を得るために、自分の暗号アービトラージ戦略をすばやく実行することができる場合があります。

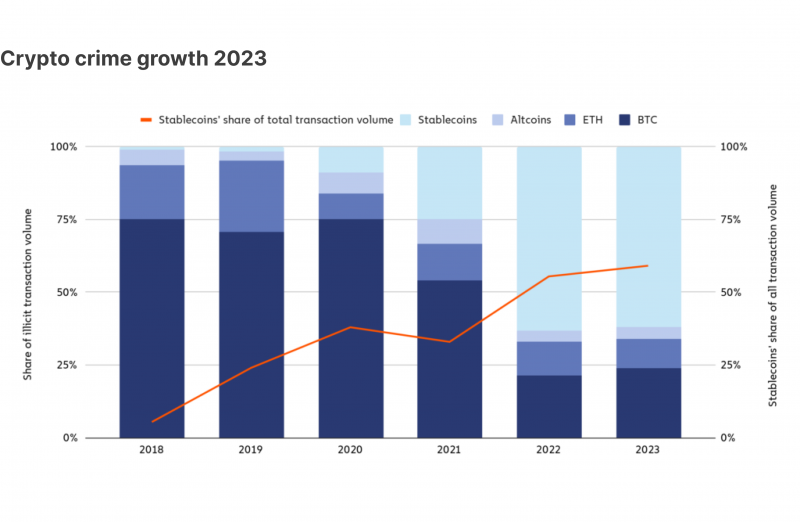

ステーブルコイン詐欺

暗号通貨はしばしば詐欺師や違法な金融業者によって使用され、偽造コインの購入や詐欺行為を通じて大きな利益を得るためにユーザーを誘惑します。しかし、ステーブルコインに関連する詐欺行為が増加しています。

2023年には、ステーブルコインが詐欺活動の70%を占めました。そのほとんどは、制裁対象の団体や詐欺スキームによって使用されました。一般的な手法は、新しく発行されたステーブルコインを追跡し、それを偽造することです。

PayPalが2023年にPYUSDステーブルコインを作成した際、似たような名前を持つ約30の偽コインが作成されました。そのうちの1つは大成功を収め、取引量で250万ドル以上を詐取しました。

結論

ステーブルコインは、分散型世界にとって素晴らしい追加要素です。これらは、暗号通貨と法定通貨の優れた組み合わせを提供し、企業や投資家がボラティリティリスクなしに分散型通貨で取引することを可能にします。

取引価値がなく、ほとんど価格の変動がない中で、ステーブルコイン企業はどのようにしてお金を稼ぐのでしょうか?コイン発行者は、収益を生み出すためにさまざまなビジネスモデルを実施しています。さらに、彼らはローンの金利収入を受け取り、手数料を蓄積して財政的な裏付けを維持・成長させることができます。