Nell’ambito del panorama in continua evoluzione delle criptovalute, affrontare efficacemente il rischio è fondamentale. Utilizzare il delta hedging è una strategia prominente per ridurre l’esposizione alle oscillazioni di prezzo dell’asset di base. Acquisire una comprensione approfondita di questa tecnica può offrire un vantaggio significativo agli individui coinvolti nel trading di derivati crypto.

Questo articolo spiegherà cos’è il delta hedging nel crypto, come funziona e quali sono i suoi vantaggi e svantaggi.

Punti Chiave

- Il delta hedging comporta l’implementazione di una strategia nel trading di opzioni per raggiungere la neutralità direzionale.

- L’obiettivo principale del delta hedging è mitigare il rischio direzionale, permettendo ai trader di opzioni di concentrarsi sul catturare i cambiamenti nella volatilità.

Seguici su Telegram per ulteriori approfondimenti

Cos’è il Delta Hedging?

Il delta hedging è una strategia di gestione del rischio utilizzata nei mercati finanziari per ridurre o diminuire la possibilità di cali di prezzo in un asset. Nel contesto delle criptovalute, il delta hedging comporta l’aggiustamento del portafoglio di strumenti crypto per compensare il rischio di variazioni di prezzo. Questo viene fatto assumendo posizioni opposte in derivati o altri strumenti finanziari con un valore delta inversamente correlato al valore delta dell’asset di base.

Il processo di delta hedging nel crypto funziona regolando continuamente il portafoglio per mantenere una posizione delta neutrale. Ciò significa che il delta complessivo del portafoglio è zero, eliminando efficacemente il rischio di oscillazioni di prezzo. I trader e gli investitori utilizzano il delta hedging per proteggere le loro partecipazioni in criptovalute da fluttuazioni di prezzo avverse, specialmente in condizioni di mercato volatili. Utilizzando questa strategia, possono minimizzare le potenziali perdite e stabilizzare il valore complessivo del loro portafoglio.

In sintesi, il delta hedging nel crypto è una tecnica di gestione del rischio che comporta l’aggiustamento del portafoglio per compensare il rischio di variazioni di prezzo. Mantenendo una posizione delta neutrale, i trader e gli investitori possono proteggere le loro partecipazioni in criptovalute da fluttuazioni di prezzo avverse e minimizzare le potenziali perdite. Questa strategia è particolarmente utile in condizioni di mercato volatili, dove i movimenti di prezzo possono essere imprevedibili e significativi.

Come Funziona il Delta Hedging nel Crypto?

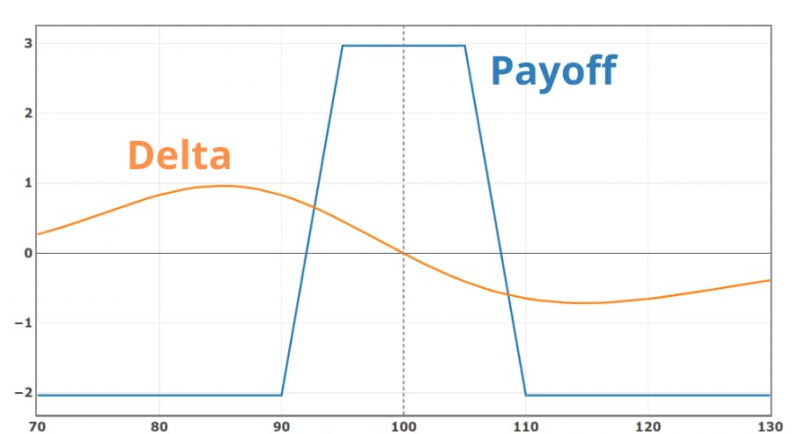

Il delta (Δ) rappresenta la velocità del movimento del prezzo di un derivato, come un’opzione, rispetto al movimento del prezzo dell’asset sottostante. Ad esempio, un delta di 0,5 indica che se il prezzo dell’asset sottostante aumenta di 1 dollaro, il prezzo dell’opzione aumenterà di 0,50 dollari. Questo è un semplice esempio di formula di delta hedging.

Il valore del delta varia tra 0 e 1 per le opzioni call e tra -1 e 0 per le opzioni put. Questo intervallo indica il potenziale cambiamento di prezzo nell’opzione rispetto al movimento del prezzo dell’asset sottostante.

L’obiettivo del delta hedging è raggiungere un portafoglio delta neutrale, una strategia di estrema importanza. Questo comporta bilanciare il delta del portafoglio a zero, effettuando le necessarie regolazioni delle posizioni all’interno del portafoglio per garantire che il delta complessivo sia neutrale. Raggiungendo un portafoglio delta neutrale, esso diventa resiliente alle piccole fluttuazioni del prezzo dell’asset di base.

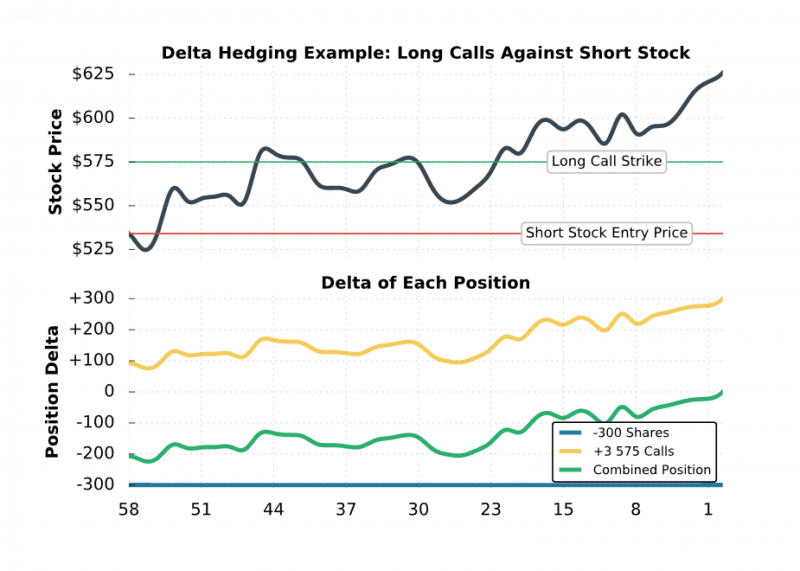

Per illustrare, supponiamo di possedere un’opzione call con un valore delta di 0,5 e l’asset sottostante è una criptovaluta come Bitcoin. Venderesti allo scoperto 0,5 unità di Bitcoin per raggiungere una posizione delta neutrale. Questa mossa strategica aiuta a mantenere una posizione delta neutrale all’interno del portafoglio, proteggendolo dagli effetti negativi delle piccole variazioni di prezzo.

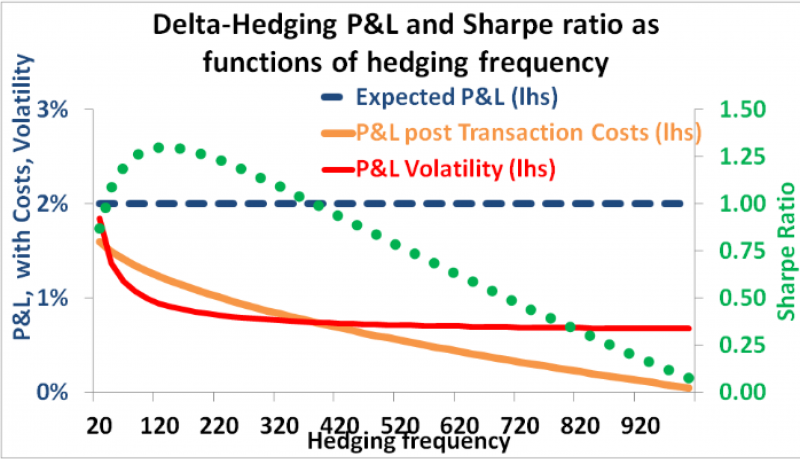

L’hedge deve essere periodicamente aggiustato a causa del delta drift, che si verifica quando il prezzo dell’asset base cambia. Questo processo di aggiustamento, noto come dynamic hedging o ribilanciamento dell’hedge, è cruciale per mantenere la sua efficacia.

La frequenza di questi aggiustamenti è determinata dalla volatilità dell’asset sottostante e dal costo associato al ribilanciamento. In mercati con alta volatilità, come il crypto, potrebbero essere necessari aggiustamenti più frequenti per garantire che l’hedge rimanga ottimale.

Il delta misura la relazione tra il movimento del prezzo di un contratto di opzioni e il corrispondente cambiamento nel valore dell’asset sottostante.

Vantaggi del Delta Hedging nel Crypto

Il delta hedging nel mercato delle criptovalute offre diversi vantaggi chiave, soprattutto data l’intrinseca volatilità del mercato e i fattori di rischio unici. Ecco i principali vantaggi:

Mitigazione del Rischio

L’hedging consente agli investitori e ai trader di criptovalute di ridurre la loro vulnerabilità all’elevata instabilità del mercato delle criptovalute.

Assumendo una posizione opposta, l’hedging può aiutare a proteggere il valore di un portafoglio o delle singole partecipazioni in criptovalute da movimenti di prezzo avversi.

Gestione della Volatilità

Le criptovalute sono note per le loro significative fluttuazioni di prezzo, che possono essere difficili da gestire per gli investitori. Le strategie di hedging, come l’uso di futures o opzioni, possono aiutare gli investitori a gestire la volatilità delle loro partecipazioni in criptovalute e mitigare l’impatto delle improvvise oscillazioni di prezzo.

Miglioramento delle Prestazioni del Portafoglio

Un hedging efficace può aiutare a stabilizzare le prestazioni complessive di un portafoglio crypto, riducendo l’impatto delle discese di mercato e potenzialmente migliorando i rendimenti aggiustati per il rischio nel lungo termine. Questo può essere particolarmente vantaggioso per investitori istituzionali o gestori di fondi con responsabilità fiduciaria.

Maggiore Flessibilità di Trading

L’hedging consente ai trader di assumere posizioni più aggressive nel mercato delle criptovalute, poiché la strategia di hedging aiuta a limitare il rischio di ribasso. Questo può aprire nuove opportunità di trading e strategie, come l’arbitraggio, che potrebbero non essere fattibili senza un hedging efficace.

Market Making e Fornitura di Liquidità

I market maker e i fornitori di liquidità nel mercato dei derivati crypto spesso utilizzano tecniche di copertura per gestire le loro esposizioni al rischio. Questo aiuta a mantenere spread denaro-lettera più ristretti e una determinazione dei prezzi più efficiente, contribuendo infine alla liquidità e stabilità complessiva dell’ecosistema dei derivati crypto.

Conformità Regolamentare

In alcune giurisdizioni, determinati fondi di investimento o istituzioni finanziarie potrebbero essere tenuti a impiegare strategie di hedging per conformarsi ai requisiti normativi o alle linee guida sulla gestione del rischio. Un hedging efficace può aiutare queste entità a soddisfare i loro obblighi normativi.

Diversificazione e Riduzione della Correlazione

L’hedging con asset non correlati o negativamente correlati può contribuire a ridurre il rischio complessivo di un portafoglio crypto e migliorare la diversificazione. Questo può essere particolarmente prezioso in periodi di stress di mercato o quando il mercato crypto più ampio subisce significative volatilità.

Sfide nel Delta Hedging del Crypto

La strategia di delta hedging nel mondo crypto ha molti vantaggi nella sua applicazione pratica, ma presenta anche una serie di significativi svantaggi che complicano notevolmente il lavoro. Ecco i principali:

Alta Volatilità

Le criptovalute sono famose per le loro ampie fluttuazioni di prezzo, caratterizzate da cambiamenti bruschi e imprevedibili. Di conseguenza, mantenere una posizione delta neutrale può essere difficile e costoso a causa della necessità di frequenti ribilanciamenti del portafoglio in risposta a questi movimenti di mercato volatili.

Liquidità

La liquidità sia degli asset criptati originali sia dei prodotti finanziari derivati può fluttuare, influenzando la facilità con cui vengono eseguite transazioni per coprire i potenziali rischi.

Orari di Mercato

I mercati delle criptovalute differiscono dai mercati tradizionali in quanto sono aperti 24 ore su 24, 7 giorni su 7, a differenza dei mercati convenzionali con orari di trading specifici determinati. Questo significa che monitorare i movimenti di mercato e poter eseguire rapidamente le transazioni è essenziale nel frenetico mondo delle criptovalute.

Slippage

Quando si eseguono transazioni di delta hedging significative nel mercato spot, è essenziale prestare attenzione al potenziale slippage, che può ridurre l’efficacia dell’hedge nel mitigare il rischio.

Costi di Finanziamento

Quando si detiene una posizione corta sull’asset sottostante, è importante essere consapevoli che mantenere questa posizione può comportare dei costi. Questi costi, noti come costi di finanziamento, dovrebbero essere attentamente considerati e integrati nella più ampia strategia di trading per valutare accuratamente l’impatto complessivo sui potenziali rendimenti.

Complessità Operativa

Monitorare e regolare regolarmente l’hedge delta è un compito complesso che richiede sistemi e processi avanzati di gestione del rischio. Questo comporta l’analisi in tempo reale dei movimenti di mercato e gli opportuni aggiustamenti della posizione di hedge per gestire e mitigare efficacemente il rischio.

Conclusione

Il delta hedging è un meccanismo prezioso per gestire i rischi estremi correlati alla volatilità dei mercati delle criptovalute. Compensando la sensibilità delle opzioni e di altri derivati alle oscillazioni dei prezzi degli asset principali, il delta hedging consente agli operatori di mercato di proteggere i loro portafogli e ottenere rendimenti più stabili. Questa tecnica richiede il calcolo del delta di una posizione, la creazione di un portafoglio delta neutrale e la regolazione regolare dell’hedge per mantenere la neutralità.