MicroStrategy, autrefois reconnue principalement comme une puissance dans le secteur des logiciels de veille stratégique et d’analyse, a attiré l’attention du monde entier ces dernières années grâce à sa stratégie audacieuse d’acquisition de bitcoins.

Sous la houlette du PDG visionnaire Michael Saylor, la société a régulièrement accumulé des bitcoins depuis 2020, se positionnant comme un précurseur dans l’adoption des crypto-monnaies par les entreprises. Ce changement stratégique a radicalement transformé l’image de MicroStrategy, la propulsant au premier plan de la révolution des monnaies numériques.

En conséquence, la valeur des actions de MicroStrategy est désormais étroitement liée à la performance de Bitcoin, ce qui présente à la fois des opportunités intéressantes et des risques potentiels pour les investisseurs.

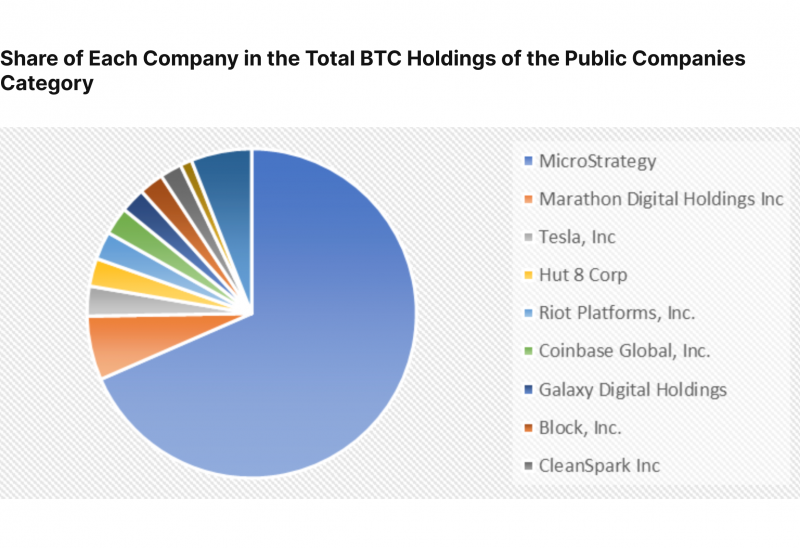

Aujourd’hui, MicroStrategy possède plus de bitcoins que n’importe quelle autre société cotée en bourse, transformant sa trésorerie en une vaste réserve de bitcoins.

Dans cet article, nous allons explorer les motivations derrière les achats massifs de Bitcoin par MicroStrategy, les mécanismes financiers et stratégiques derrière leurs décisions, et ce que cette décision signifie pour l’entreprise et le marché plus large des crypto-monnaies.

Principaux enseignements

- MicroStrategy s’est détournée de la business intelligence pour acquérir agressivement des bitcoins dans le cadre de sa stratégie de trésorerie.

- Dirigée par Michael Saylor, la société considère le BTC comme une protection contre l’inflation et une réserve de valeur supérieure aux actifs traditionnels.

- MicroStrategy est le plus grand détenteur de bitcoins parmi les sociétés cotées en bourse.

- La valeur de l’action de la société est fortement corrélée au prix du BTC, ce qui offre à la fois des opportunités et des risques pour les investisseurs.

Qu’est-ce que MicroStrategy ?

MicroStrategy a été fondée en 1989 par Michael Saylor, diplômé du Massachusetts Institute of Technology avec une formation en science, technologie et ingénierie des systèmes. La société s’est d’abord concentrée sur les logiciels de Business Intelligence (BI) et d’analyse, fournissant aux entreprises des outils pour exploiter leurs données afin d’améliorer la prise de décision.

Au fil des décennies, MicroStrategy est devenu un leader mondial de la Business Intelligence, offrant une plate-forme complète qui permet aux entreprises d’analyser de grandes quantités de données et de prendre des décisions éclairées.

La plate-forme principale de MicroStrategy comprend des fonctionnalités telles que des tableaux de bord interactifs, des scorecards et des requêtes ad hoc, permettant aux entreprises de visualiser leurs données et d’interagir avec elles.

La plateforme est connue pour sa robustesse et sa capacité à s’intégrer à des outils tiers tels que Microsoft Office, Tableau et Power BI, ce qui en fait un atout précieux pour les entreprises.

A ce jour, MicroStrategy reste un fournisseur indépendant, et ses solutions d’IA et de BI ont été utilisées par des clients du monde entier, y compris par de grandes entreprises telles que Visa, Disney et Sony.

Cependant, malgré ses réalisations dans son cœur de métier – l’espace BI – MicroStrategy a fait les gros titres en août 2020 pour une raison différente : sa décision d’acheter du bitcoin dans le cadre d’une stratégie de gestion de trésorerie.

L’entreprise a annoncé sa première acquisition de bitcoins comme couverture contre l’inflation et l’incertitude économique, marquant le début de sa transformation d’une société de BI en un poids lourd du bitcoin d’entreprise.

Cette décision, prise par Michael Saylor, allait avoir de profondes répercussions sur l’entreprise et sur l’écosystème Bitcoin au sens large. La stratégie de trésorerie Bitcoin est depuis devenue la pierre angulaire de la gestion financière de MicroStrategy.

Pourquoi MicroStrategy achète-t-elle autant de bitcoins ?

La décision de MicroStrategy d’acquérir des bitcoins en si grande quantité découle de plusieurs facteurs, notamment les inquiétudes de l’entreprise concernant l’inflation, la dépréciation des monnaies fiduciaires traditionnelles et le potentiel à long terme du bitcoin en tant que réserve de valeur. Pour comprendre pourquoi MicroStrategy achète le bitcoin de manière aussi agressive, il est important d’examiner le contexte macroéconomique qui a conduit à cette décision.

Dans le sillage de la pandémie de COVID-19, les gouvernements du monde entier ont mis en œuvre des mesures de relance monétaire sans précédent pour soutenir leurs économies. Les banques centrales ont réduit les taux d’intérêt et injecté des milliers de milliards de dollars dans le système financier mondial, suscitant des craintes de hausse de l’inflation et de dévaluation potentielle des monnaies fiduciaires.

Dans ce contexte, les entreprises qui détenaient d’importantes réserves de liquidités, comme MicroStrategy, ont été confrontées à la perspective bien réelle de voir leurs liquidités perdre de la valeur au fil du temps.

Le bitcoin comme « or numérique » : La vision de MicroStrategy

Michael Saylor, qui s’inquiétait depuis longtemps des risques d’inflation, a vu dans le Bitcoin une solution. Contrairement aux monnaies fiduciaires, qui peuvent être imprimées en quantités illimitées par les banques centrales, le bitcoin dispose d’une réserve fixe de 21 millions de pièces. Cela en fait un actif déflationniste, ce qui signifie que sa valeur augmentera probablement au fil du temps à mesure que la demande augmentera et que l’offre restera plafonnée.

Taylor estimait que le bitcoin constituait une réserve de valeur supérieure aux actifs traditionnels tels que l’or ou les obligations d’État, qui sont tous deux soumis à des pressions inflationnistes.

Le premier achat de bitcoins par MicroStrategy en août 2020 a été présenté comme une mesure visant à protéger les réserves de liquidités de la société contre l’inflation. À l’époque, la société a annoncé qu’elle avait acquis 21 454 BTC pour 250 millions de dollars à un prix moyen d’environ 11 654 dollars par pièce.

En expliquant cette décision, M. Saylor a qualifié le bitcoin d’« or numérique » et a prédit que sa valeur s’apprécierait considérablement au fil du temps, constituant ainsi une protection contre la baisse du pouvoir d’achat des monnaies fiduciaires.

Cet achat initial a marqué le début de la stratégie d’achat agressive de MicroStrategy en BTC, qui a depuis vu l’entreprise augmenter ses avoirs à plus de 252 000 BTC en novembre 2024.

Les investissements de MicroStrategy dans le bitcoin ont largement dépassé ceux de toute autre société cotée en bourse, et ses avoirs en crypto-monnaies représentent désormais une part importante du bilan de l’entreprise.

Vue d’ensemble de la stratégie Bitcoin de MicroStrategy

La stratégie de trésorerie Bitcoin de MicroStrategy repose sur quelques principes fondamentaux :

- Le bitcoin est une réserve de valeur supérieure.

- Les monnaies fiduciaires perdent de leur pouvoir d’achat.

- Le prix du bitcoin augmentera de manière significative sur le long terme.

Depuis son premier achat de bitcoins en 2020, MicroStrategy a adopté une approche systématique pour accumuler des bitcoins, achetant souvent de grandes quantités de crypto-monnaies pendant les creux du marché.

En novembre 2024, MicroStrategy possède environ 386 700 BTC, acquis à un prix d’achat global d’environ 21,9 milliards de dollars. Le prix d’achat moyen de la société est estimé à environ 56 761 dollars par BTC, ce qui signifie que MicroStrategy a dépensé des sommes importantes pour ses acquisitions de bitcoins.

Malgré la volatilité du marché des crypto-monnaies, les avoirs en bitcoins de l’entreprise sont désormais évalués à plus de 37,6 milliards de dollars, ce qui reflète l’appréciation du cours du bitcoin au cours des dernières années.

MicroStrategy a utilisé plusieurs instruments financiers pour financer ses achats de bitcoins, notamment l’émission d’obligations convertibles. En décembre 2020, par exemple, la société a levé 650 millions de dollars par le biais d’une offre d’obligations convertibles de premier rang, qui a été utilisée pour financer des achats supplémentaires de bitcoins.

Cette approche a permis à MicroStrategy d’accumuler davantage de bitcoins sans diluer directement ses capitaux propres, bien qu’elle ait augmenté le niveau d’endettement de l’entreprise.

L’un des aspects clés de la stratégie de MicroStrategy est l’utilisation de la méthode des achats périodiques par sommes fixes (DCA), qui consiste à acheter des bitcoins à intervalles réguliers, quel que soit leur prix. Cette stratégie permet d’atténuer l’impact de la volatilité des prix à court terme en étalant les achats dans le temps, ce qui réduit le risque d’acheter au sommet d’un cycle de marché.

La stratégie DCA de MicroStrategy a permis à l’entreprise de constituer une réserve substantielle de BTC tout en atténuant certains des risques associés aux fluctuations notoires du cours de la crypto-monnaie.

Le rôle de Michael Saylor

Michael Saylor a été la force motrice de la stratégie Bitcoin de MicroStrategy, et sa croyance personnelle dans le potentiel du Bitcoin a joué un rôle essentiel dans l’élaboration de l’approche de l’entreprise. Les opinions de M. Saylor sur le BTC ont évolué au fil du temps, mais en 2020, il était devenu un ardent défenseur de la crypto-monnaie, la décrivant comme une forme supérieure de monnaie et une protection contre l’inflation.

Le leadership de M. Taylor a convaincu le conseil d’administration de MicroStrategy de faire du bitcoin un élément clé de la stratégie de trésorerie de l’entreprise. Ses déclarations publiques sur Bitcoin, à la fois sur les médias sociaux et dans des interviews, ont contribué à sensibiliser les dirigeants d’entreprise et les investisseurs institutionnels à la crypto-monnaie.

Il a utilisé sa tribune pour faire valoir que le bitcoin n’est pas seulement un actif spéculatif, mais une réserve de valeur à long terme qui peut aider les entreprises à protéger leurs réserves de l’inflation et de la dévaluation des devises.

En plus de diriger les acquisitions de MicroStrategy dans le domaine du bitcoin, M. Saylor a investi massivement dans le bitcoin à titre personnel. En 2024, il possède plus de 18 000 BTC, indépendamment des avoirs en bitcoins de MicroStrategy, ce qui fait de lui l’un des plus gros détenteurs individuels de bitcoins au monde. Cet investissement personnel souligne l’engagement de M. Saylor envers le bitcoin et sa croyance en son potentiel à long terme.

L’influence de M. Saylor s’étend au-delà de MicroStrategy, puisque d’autres grandes entreprises et investisseurs institutionnels ont suivi son exemple en adoptant Bitcoin dans le cadre de leurs stratégies financières.

Par exemple, Tesla, qui a acheté pour 1,5 milliard de dollars de bitcoins début 2021, et Square (aujourd’hui Block, Inc.), qui a investi 50 millions de dollars dans le bitcoin fin 2020. Ces mouvements très médiatisés ont contribué à une tendance plus large d’adoption de Bitcoin par les entreprises, Saylor jouant un rôle clé dans la promotion de l’idée de Bitcoin en tant qu’actif de réserve du Trésor.

Les mécanismes financiers derrière la stratégie

La stratégie BTC de MicroStrategy n’est pas seulement audacieuse, elle est aussi financièrement complexe. La société a utilisé divers instruments financiers pour financer ses achats de bitcoins, notamment des obligations convertibles, des offres d’actions et des réserves de trésorerie. Cette approche a permis à MicroStrategy d’accumuler rapidement des bitcoins tout en minimisant l’impact sur ses actionnaires existants.

L’un des exemples les plus remarquables de cette stratégie financière est l’émission par MicroStrategy d’obligations convertibles de premier rang. En décembre 2020, l’entreprise a levé 650 millions de dollars par le biais d’une offre de billets convertibles, qui a été utilisée pour acheter des bitcoins supplémentaires.

Les obligations sont assorties d’un taux d’intérêt de 0,75 % et sont convertibles en actions de MicroStrategy avec une prime. Cela a permis à MicroStrategy de tirer parti de sa position financière pour acheter davantage de bitcoins sans diluer directement ses capitaux propres.

En juin 2021, MicroStrategy a levé 500 millions de dollars supplémentaires par le biais d’une offre de billets convertibles similaire, en utilisant à nouveau le produit pour acheter des bitcoins. Cette stratégie s’est avérée très efficace pour permettre à MicroStrategy d’accumuler des bitcoins à un rythme plus rapide qu’elle ne l’aurait fait avec ses seules réserves de liquidités.

La stratégie monétaire de MicroStrategy est étroitement liée à la performance du bitcoin. L’action de la société (MSTR) est devenue fortement corrélée au prix du bitcoin, et sa valorisation est désormais largement influencée par la performance de ses participations. Cela a entraîné une volatilité accrue des actions MicroStrategy, car les fluctuations du cours du bitcoin se répercutent sur la capitalisation boursière de l’entreprise.

En 2024, les actions MicroStrategy ont enregistré une hausse de 467 % depuis le début de l’année, en grande partie en raison de la hausse du cours du bitcoin. Cette forte augmentation du prix des actions de MSTR a attiré l’attention des investisseurs qui cherchent à s’exposer au bitcoin sans détenir directement la crypto.

En effet, l’action de MicroStrategy est devenue un substitut du bitcoin, offrant aux investisseurs un moyen de s’exposer à la crypto-monnaie par le biais des marchés traditionnels.

Critiques et risques de la stratégie Bitcoin de MicroStrategy

Bien que la stratégie Bitcoin de MicroStrategy ait attiré l’attention et les éloges de nombreux membres de la communauté numérique, elle a également suscité des critiques et des inquiétudes quant aux risques qu’elle comporte. Le risque le plus important est la volatilité notoire du prix du bitcoin.

Les cryptomonnaies, dont le bitcoin, sont connues pour leurs fluctuations de prix extrêmes, et une forte baisse de la valeur du bitcoin pourrait avoir de graves conséquences sur le bilan et les bénéfices de MicroStrategy.

La forte dépendance de MicroStrategy à l’égard du bitcoin a rendu ses performances financières de plus en plus dépendantes de l’évolution de son cours. Si le bitcoin a connu des périodes d’appréciation rapide, il a également connu de fortes baisses.

Si le BTC devait entrer dans un marché baissier prolongé, la valeur des avoirs en bitcoins de MicroStrategy pourrait chuter de manière significative, entraînant potentiellement des pertes dans le bilan de la société et rendant plus difficile pour MicroStrategy de lever des fonds ou de faire face à ses obligations financières.

L’incertitude réglementaire constitue un autre risque. Les gouvernements du monde entier sont encore en train d’élaborer des réglementations pour les actifs numériques, et il est possible que des réglementations plus strictes soient imposées au bitcoin à l’avenir. Ces réglementations pourraient aller d’une augmentation de l’imposition à une interdiction pure et simple de l’utilisation ou de l’échange de crypto-monnaies. De telles mesures réglementaires pourraient avoir un impact négatif sur la valeur du bitcoin et, par extension, sur les bénéfices et la situation financière de MicroStrategy.

Les critiques affirment également que la stratégie Bitcoin de MicroStrategy est trop concentrée sur une seule classe d’actifs. En plaçant autant de ressources financières dans le bitcoin, MicroStrategy s’expose à un risque important si le prix du bitcoin devait s’effondrer.

Bien que le bitcoin ait enregistré des performances exceptionnelles ces dernières années, rien ne garantit que cette tendance se poursuivra indéfiniment. Si la valeur du bitcoin devait chuter brutalement, les bénéfices de MicroStrategy pourraient en souffrir considérablement, ce qui aurait un impact sur la santé financière globale de l’entreprise.

L’impact des avoirs en bitcoins de MicroStrategy sur le marché

L’accumulation agressive de BTC par MicroStrategy a eu un impact notable sur le marché des crypto-monnaies. Les achats à grande échelle de la société ont contribué à la liquidité et à la rareté du marché.

D’une part, MicroStrategy achète des bitcoins en grandes quantités, ce qui soutient le prix de l’actif en retirant des quantités importantes de la circulation. D’autre part, les avoirs de l’entreprise ont suscité des inquiétudes quant à la centralisation, car une seule entité contrôle désormais une part importante de l’offre de bitcoins.

La stratégie de trésorerie en bitcoins de MicroStrategy a également eu un effet d’entraînement sur d’autres entreprises et investisseurs institutionnels. En adoptant publiquement Bitcoin comme actif de réserve de trésorerie, MicroStrategy a contribué à légitimer l’adoption de BTC par les entreprises.

Cela a suscité une vague d’intérêt de la part d’autres entreprises et investisseurs institutionnels, qui ont suivi l’exemple de MicroStrategy en achetant des bitcoins pour se prémunir contre l’inflation et la dévaluation de la monnaie.

Les avoirs en bitcoins de la société en ont également fait une cible pour les spéculateurs et les traders. En tant qu’acteur majeur du marché du bitcoin, les actions de MicroStrategy – qu’elle achète davantage de bitcoins ou qu’elle décide de les vendre – peuvent avoir un impact significatif sur le marché.

La rumeur d’une vente potentielle des avoirs en bitcoins de MicroStrategy pourrait entraîner une forte baisse du cours du bitcoin, compte tenu du volume de bitcoins détenus par l’entreprise. Cette dynamique fait de MicroStrategy un acteur influent sur le marché des crypto-monnaies, capable de faire bouger les prix par ses actions.

Perspectives d’avenir : Quelles sont les prochaines étapes pour MicroStrategy et Bitcoin ?

Il est clair que MicroStrategy n’a pas l’intention de ralentir sa stratégie d’acquisition de Bitcoin. L’entreprise reste convaincue que le BTC est une réserve de valeur supérieure et que son prix continuera à s’apprécier sur le long terme.

Michael Saylor a indiqué que MicroStrategy continuerait d’acheter des bitcoins en fonction de ses moyens financiers, et rien n’indique que la stratégie de l’entreprise changera dans un avenir proche.

En plus de poursuivre ses acquisitions de bitcoins, MicroStrategy pourrait explorer d’autres mécanismes financiers pour financer ses futurs achats. L’approbation de spot Bitcoin ETFs par la Securities and Exchange Commission (SEC) des États-Unis en 2024 a facilité l’exposition des investisseurs institutionnels au BTC, ce qui pourrait encore renforcer la stratégie de MicroStrategy.

Cependant, l’avenir n’est pas sans risques. Le bitcoin reste un actif volatil et l’environnement réglementaire évolue encore. Si la valeur du bitcoin venait à baisser fortement ou si les gouvernements imposaient des réglementations plus strictes sur les actifs numériques, MicroStrategy pourrait avoir du mal à maintenir sa position financière et ses bénéfices.

Malgré ces risques, l’approche audacieuse de MicroStrategy à l’égard de la BTC a déjà eu un impact profond sur l’entreprise et sur le marché plus large des monnaies numériques. Qu’elle soit considérée comme une initiative visionnaire ou un pari risqué, la stratégie de MicroStrategy en matière de bitcoins a modifié le débat sur la finance d’entreprise et les actifs numériques.

Conclusion

La décision de MicroStrategy d’acquérir des bitcoins à une échelle sans précédent a transformé l’entreprise d’un fournisseur de logiciels de veille stratégique en l’un des plus grands détenteurs de crypto-monnaies.

Sous la direction de Michael Saylor, l’entreprise a fait du bitcoin un élément clé de sa stratégie de trésorerie, misant sur l’appréciation à long terme de l’actif numérique pour se prémunir contre l’inflation et la dévaluation des monnaies.

Bien que cette stratégie ait porté ses fruits, tant en termes de gains financiers que d’influence sur le marché, elle comporte également des risques importants, notamment en raison de la volatilité du bitcoin et de l’incertitude du paysage réglementaire.

Alors que MicroStrategy accumule des bitcoins, ses actions resteront un point focal sur le marché des crypto-monnaies, avec des implications allant bien au-delà de l’entreprise elle-même.

FAQ

Combien de bitcoins MicroStrategy possède-t-elle ?

Au 28 novembre 2024, MicroStrategy détient environ 386 700 BTC, soit une valeur d’environ 37 milliards de dollars au cours actuel.

Comment MicroStrategy gagne-t-elle de l'argent ?

MicroStrategy gagne de l’argent principalement en vendant des logiciels de BI, ce qui inclut les licences, les services cloud et le conseil. En outre, elle génère de la valeur grâce à ses importants avoirs en bitcoins, bénéficiant de l’appréciation du cours du bitcoin et de l’intérêt accru des investisseurs pour ses actions en raison de ses investissements en bitcoins.

Quels sont les avoirs en bitcoins de Michael Saylor ?

Michael Saylor, comme le rapporte Forbes, détient personnellement 17 732 bitcoins (BTC).