با تضمین انعطافپذیری، چابکی و راحتی فوقالعاده، پرداختهای تلفن همراه، روشی را که ما تراکنشهای مالی انجام میدهیم، بازسازی کرده است. با این حال، با ادامه ارتقای این راه حل ها، نگرانی در مورد ایمنی این معاملات مدرن نیز افزایش می یابد. امنیت پرداخت موبایلی در واقعیت دیجیتال مدرن به یک تمرکز اساسی برای مشتریان و شرکتها تبدیل شده است.

این مقاله استانداردهای امنیتی پرداخت تلفن همراه را مرور میکند و 5 روش برای محافظت از تراکنشهای خود در عصر دیجیتال به شما آموزش میدهد.

نکات کلیدی

- افزایش محبوبیت پرداخت های موبایلی نگرانی های امنیتی را به همراه دارد. مجرمان سایبری از آسیبپذیریها سوء استفاده میکنند و باعث خسارات مالی و سرقت هویت میشوند.

- برای افزایش امنیت، از رمزهای عبور قوی، احراز هویت دو مرحله ای، رمزگذاری، رمزگذاری و تأیید بیومتریک در پرداخت های موبایلی استفاده کنید.

- فروشندگان را تأیید کنید، پرداختها را دوباره بررسی کنید، از دادههای شخصی محافظت کنید، برنامهها را بهروزرسانی کنید و از روشهای مطمئن برای امنیت بیشتر استفاده کنید.

افزایش تهدیدات امنیتی پرداختهای تلفن همراه

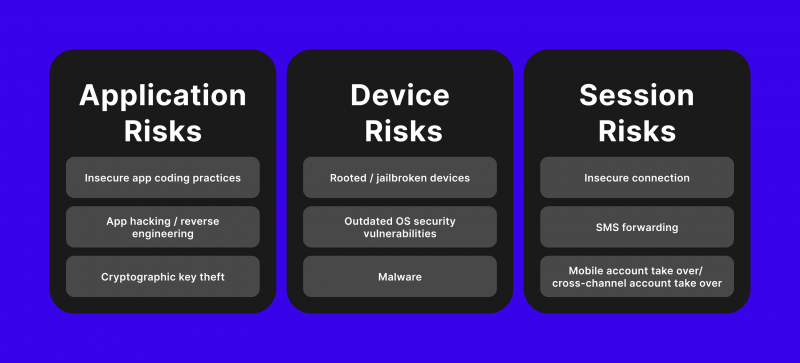

افزایش پرداختهای موبایلی بدون شک نحوه انجام تراکنشهای ما را متحول کرده و زندگی ما را راحتتر کرده است. با امکان پرداخت در حال حرکت، خرید اقلام آنلاین و حتی تقسیم صورت حساب با دوستان با لمس یک دکمه، جای تعجب نیست که پلتفرمهای پرداخت موبایلی محبوبیت زیادی به دست آوردهاند. با این حال، این راحتی بهایی دارد زیرا مجرمان سایبری به طور مداوم تاکتیکهای خود را برای استفاده از ضعفهای احتمالی در سیستمهای پرداخت موبایلی تطبیق داده و تکامل میدهند.

این تهدیدات امنیتی باعث ایجاد یک روند هشداردهنده در تقلب در پرداخت تلفن همراه شده است که خطرات جدی برای مصرف کنندگان و مشاغل ایجاد می کند. تنها یک نقض امنیتی برنامه تلفن همراه می تواند عواقب گسترده ای داشته باشد، از جمله خسارات مالی قابل توجه، اطلاعات شخصی به خطر افتاده که منجر به سرقت هویت می شود، و آسیب قابل توجهی به اعتبار یک شرکت، که به طور بالقوه منجر به از دست دادن اعتماد مشتریان می شود.

نحوه عملکرد برنامه پرداخت موبایلی

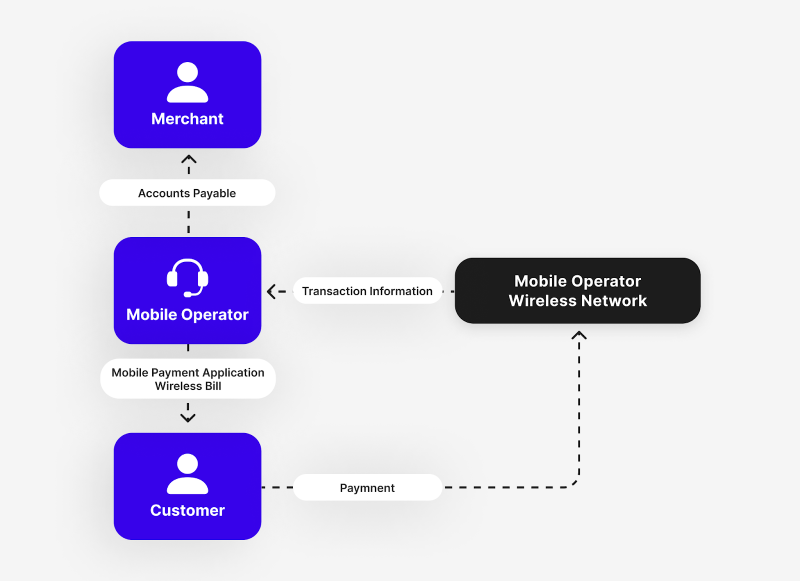

سیستم برنامههای پرداخت تلفن همراه برای سادهسازی فرآیند انجام تراکنشها با استفاده از تلفن همراه شما ایجاد شده است. برنامهها از چندین فناوری برای سادهسازی ایمن و راحت پرداختها استفاده میکنند. آنها از چندین استراتژی برای پردازش تراکنشها، از جمله ارتباطات میدان نزدیک (NFC) و کدهای QR استفاده میکنند.

پرداخت تلفن همراه NFC چیست؟ یک فناوری معروف به NFC محافظت شده است و روش مناسبی که ارتباط بی سیم بین دو دستگاه نزدیک را امکان پذیر می کند. در زمینه پرداختهای موبایلی، فناوری NFC به گوشی هوشمند شما اجازه میدهد تا به عنوان یک کیف پول دیجیتال و تکمیل تراکنش بدون نیاز به پول نقد فیزیکی یا کارت.

پرداخت تلفن همراه از طریق NFC شامل ارتباط تلفن هوشمند شما با یک پایانه نقطه فروش از طریق امواج رادیویی وقتی تلفن خود را نزدیک ترمینال مجهز به NFC نگه می دارید، داده های مورد نیاز برای تراکنش به صورت بی سیم پر می شود و پرداخت پردازش می شود.

از سوی دیگر، پرداختهای مبتنی بر کد QR شامل اسکن یک کد QR ارائهشده توسط تاجر است. برنامه پرداخت تلفن همراه شما کد را رمزگشایی می کند و شما تراکنش را با یک ضربه تأیید می کنید.

اولین نمونه از پرداخت های تلفن همراه در سال 1997 زمانی که کوکاکولا تعداد محدودی از دستگاه های فروش خودکار را معرفی کرد که مشتری می توانست از طریق موبایل خرید کند. مشتری برای تنظیم پرداخت، پیامکی به دستگاه فروش خودکار ارسال میکند و سپس دستگاه محصول خود را میفروشد.

آیا پرداختهای تلفن هوشمند امن هستند؟

روشهای پرداخت استاندارد مانند کارتهای اعتباری، مکانیسمهای خوبی برای شناسایی و جلوگیری از کلاهبرداری دارند. در صورت سرقت کارت، دارنده کارت می تواند آن را به صادرکننده گزارش دهد که منجر به ابطال کارت و صدور کارت جدید می شود. در مقابل، پرداختهای تلفن همراه فاقد کارتهای فیزیکی برای سرقت و امضاهای فیزیکی برای تأیید هستند، که آنها را بیشتر در معرض کلاهبرداری قرار میدهد.

برای مبارزه با این، صنعت پرداخت تلفن همراه اقدامات ایمنی مختلفی را اجرا کرده است:

- محافظت با رمز عبور – گذرواژههای قوی و مرتباً تغییر یافته برای محافظت از تراکنشها بسیار مهم هستند. ترکیب اعداد، حروف و نمادها پیچیدگی رمز عبور را افزایش می دهد و حدس زدن یا هک کردن آن را برای مجرمان سایبری چالش برانگیزتر می کند.

- تأیید هویت دو مرحله ای – این روش پرداخت های تلفن همراه را ایمن تر می کند و به طور موثر از دسترسی غیرقانونی به حساب ها جلوگیری می کند. کاربران باید دو شکل شناسایی ارائه دهند: رمز عبور و اثر انگشت یا کد ارسالی از طریق موبایل.

- رمزگذاری – برنامههای پرداخت تلفن همراه از رمزگذاری برای تبدیل دادهها به کد استفاده میکنند و از اطلاعات حساس مانند دادههای کارت اعتباری و اطلاعات شخصی در برابر دسترسی غیرمجاز محافظت میکنند. حتی اگر یک مجرم سایبری به داده ها دسترسی پیدا کند، نمی تواند آن را رمزگشایی یا استفاده کند.

- Tokenisation – این به جایگزینی داده های حساس، مانند شماره کارت اعتباری، با کدهای منحصر به فردی به نام توکن اشاره دارد. این توکن ها برای تکمیل تراکنش ها استفاده می شوند اما هیچ داده حساسی ندارند، بنابراین از دسترسی و استفاده هکرها به اطلاعات ارزشمند جلوگیری می کند.

- تأیید هویت بیومتریک – تأیید هویت کاربران از طریق ویژگیهای فیزیکی منحصر به فرد، مانند اثر انگشت یا تشخیص چهره، این روش از رمزهای عبور سنتی امنتر است، زیرا تکرار یا سرقت اطلاعات بیومتریک چالش برانگیز است.

استانداردهای امنیتی در صنعت پرداخت موبایلی

علیرغم اقدامات امنیتی، کلاهبرداران به طور مداوم استراتژیهای جدیدی را برای بهرهبرداری از سیستمهای پرداخت بدون تماس ابداع میکنند. برای مقابله با این، هم شرکت ها و هم مصرف کنندگان باید هوشیار باشند و بهترین شیوه ها را دنبال کنند.

اولین قدم باید با بررسی اطلاعات تماس، آدرس کسبوکار و نظرات مشتریان، اطمینان از مشروعیت فروشنده باشد. اگر فروشنده مشکوک به نظر می رسد، در معامله تجدید نظر کنید، زیرا حتی یک پرداخت کوچک و ساده از طریق تلفن همراه می تواند هزینه زیادی برای شما داشته باشد. همچنین قبل از تکمیل پرداخت، جزئیات آن از جمله مبلغ و گیرنده را بررسی کنید. کلاهبرداران ممکن است اطلاعات را دستکاری کنند یا تغییرات ظریفی برای فریب کاربران ایجاد کنند.

از افشای اطلاعات شخصی، مانند شماره کارت اعتباری، برای هر کسی که آن را درخواست می کند، خودداری کنید. برنامه های پرداخت موبایلی فقط باید اطلاعات لازم را درخواست کنند و داده های شخصی را ذخیره نکنند. همچنین، سعی کنید برنامهها و دستگاههای پرداخت موبایلی را با آخرین وصلههای حفاظتی و بهروزرسانیها حفظ کنید تا ضعفهای امنیتی شناخته شده را برطرف کنید. علاوه بر این، همیشه روشهای پرداخت مطمئن و برنامههایی مانند این را ترجیح میدهند Apple Pay و Google Pay، و از استفاده از گزینههای ناآشنا یا ناامن خودداری کنید.

به طور مرتب سابقه تراکنش خود را بررسی کنید تا صحت همه پرداختها را تأیید کنید. اگر تراکنشهای مشکوک را شناسایی کردید، فوراً به ارائهدهنده پرداخت یا بانک خود اطلاع دهید.

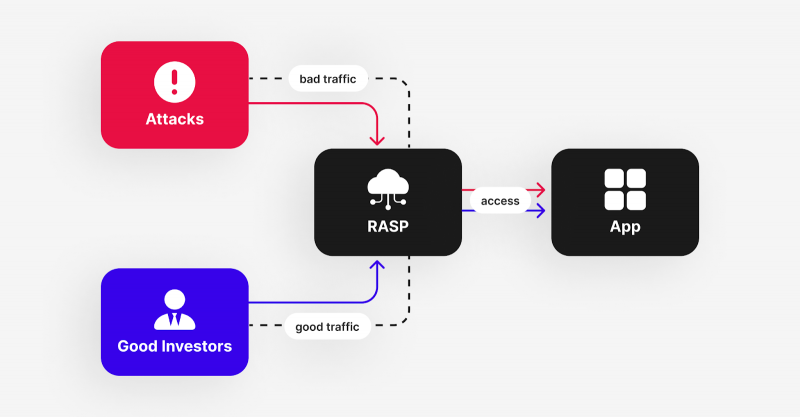

تشخیص خطرات با Runtime App Self-Protection (RASP)

برای احساس امنیت بیشتر، میتوانید از برنامهای مانند استفاده کنید RASP. RASP یک ارائهدهنده امنیت پرداخت تلفن همراه است، که یک فناوری طراحی شده برای شناسایی و کاهش خطرات در زمان واقعی است و رویکردی فعال برای امنیت پرداخت تلفن همراه ارائه میدهد.

راهحلهای کلیدی امنیت پرداخت موبایلی RASP

نظارت بیدرنگ – راهحلهای RASP به طور مداوم بر رفتار برنامههای پرداخت تلفن همراه نظارت میکنند. آنها فعالیت های برنامه، جریان داده ها و تعاملات کاربر را در زمان واقعی تجزیه و تحلیل می کنند و به دنبال ناهنجاری ها یا الگوهای مشکوک می گردند.

تحلیل رفتار – RASP از تجزیه و تحلیل رفتاری برای درک رفتار معمول یک برنامه و کاربران آن استفاده می کند. انحراف از این خط پایه می تواند هشدارها و اقدامات امنیتی را ایجاد کند.

پاسخ فوری – وقتی RASP یک تهدید امنیتی یا ناهنجاری بالقوه را شناسایی میکند، میتواند بلافاصله از برنامه و کاربران آن محافظت کند. این می تواند شامل مسدود کردن برخی اقدامات، هشدار دادن به مدیران، یا حتی خاتمه یک جلسه باشد.

امنیت تطبیقی - راهحلهای RASP برای سازگاری با تهدیدات در حال تحول طراحی شدهاند. آنها میتوانند از تکنیکهای حمله جدید یاد بگیرند و مکانیسمهای حفاظتی خود را بر این اساس بهروزرسانی کنند.

اجرای RASP به عنوان بخشی از یک استراتژی امنیتی می تواند حفاظت از برنامه های پرداخت تلفن همراه را به طور جدی افزایش دهد. با شناسایی و پاسخ به خطرات در زمان واقعی، RASP به محافظت از صنایع و مصرف کنندگان در برابر خطرات در حال تحول در واقعیت دیجیتال کمک می کند.

نکات نهایی

تراکنشهای تجاری بدون شک با فناوری پرداخت تلفن همراه ساده میشوند. با این حال، این تحول دیجیتال خطر کلاهبرداری را نیز افزایش داده است.

برای تضمین پرداختهای تلفن همراه ایمن، اجرای تمام اقدامات امنیتی ذکر شده در بالا بسیار مهم است. علاوه بر این، مشتریان و شرکتها باید با رعایت بهترین شیوهها و محافظت از این تجربه پیشرفته هوشیار باشند.