O mundo financeiro sempre manteve um olhar atento sobre o Federal Reserve dos EUA e suas decisões em relação à política monetária. À medida que o Fed define as taxas de juros, ele influencia diretamente os custos de empréstimos dos mercados tradicionais, a liquidez e as estratégias de investimento. Mas e o mercado de criptomoedas? Como os cortes de taxas do Fed impactam ativos cripto como Bitcoin, Ethereum e outras altcoins? Vamos discutir isso.

Principais Pontos

- Os cortes de taxas do Fed aumentam a liquidez, incentivando investimentos em ativos mais arriscados como cripto.

- Cortes de taxas frequentemente levam a rallyes especulativos no mercado cripto, similar ao seu efeito nas ações.

- O papel do BTC como hedge contra a inflação torna-se mais pronunciado durante períodos de baixas taxas de juros.

- O impacto de longo prazo dos cortes de taxas no cripto depende de desenvolvimentos regulatórios e maturidade do mercado.

O que é o Corte de Taxa do Fed?

Um corte de taxa do Fed refere-se ao Federal Reserve diminuindo sua taxa de fundos federais, a taxa pela qual os bancos emprestam uns aos outros durante a noite. Essa taxa é central para o custo de empréstimos em toda a economia, desde hipotecas até empréstimos comerciais. O Fed corta taxas para estimular a atividade econômica, especialmente durante períodos de crescimento lento ou riscos crescentes de recessão.

O Fed frequentemente corta taxas em resposta a condições econômicas como aumento do desemprego ou desaceleração da inflação. Quando as taxas de juros caem, o empréstimo torna-se mais barato, incentivando empresas e consumidores a tomar empréstimos, investir e gastar. Isso pode levar ao aumento da demanda e potencial recuperação econômica.

O Papel do Federal Reserve nas Decisões de Taxa de Juros

O Federal Reserve desempenha um papel crítico na economia dos EUA, principalmente através de seu controle da política monetária. Criado em 1913, o mandato principal do Fed é promover o máximo de emprego, preços estáveis e taxas de juros de longo prazo moderadas.

O Fed utiliza várias ferramentas para influenciar a economia, incluindo operações de mercado aberto, a taxa de desconto, requisitos de reserva e juros sobre saldos de reserva.

Operações de Mercado Aberto

A ferramenta mais frequentemente usada para gerenciar as taxas de juros são as operações de mercado aberto (OMO), onde o Fed compra ou vende títulos do Tesouro dos EUA para aumentar ou diminuir a oferta de dinheiro no sistema bancário. Quando o Fed compra títulos, adiciona liquidez ao sistema financeiro, reduzindo a taxa de fundos federais e incentivando mais empréstimos e gastos.

Por outro lado, quando vende títulos, aperta a liquidez, eleva as taxas de juros e desacelera a atividade econômica. As OMO são críticas para gerenciar as taxas de juros de curto prazo e influenciar as condições econômicas mais amplas.

Taxa de Desconto e Requisitos de Reserva

O Fed também pode influenciar as condições monetárias através da taxa de desconto — a taxa de juros que cobra dos bancos comerciais por empréstimos diretos do Federal Reserve. Reduzir a taxa de desconto incentiva os bancos a emprestar mais, aumentando a oferta de dinheiro.

Da mesma forma, o Fed pode ajustar os requisitos de reserva, que ditam a quantidade de dinheiro que os bancos devem manter em reserva. Ao reduzir os requisitos de reserva, o Fed permite que os bancos emprestem mais, aumentando a liquidez e estimulando a economia.

Orientação Prospectiva

Além dessas ferramentas tradicionais, o Fed usa a orientação prospectiva, sinalizando suas futuras intenções de política monetária para influenciar expectativas. Isso ajuda os mercados e empresas a antecipar mudanças nos custos de empréstimos, moldando decisões econômicas de longo prazo mesmo antes de ocorrerem ajustes reais na política.

Como os Mercados Tradicionais Reagem aos Cortes de Taxa

Quando o Federal Reserve corta as taxas de juros, isso impacta significativamente os mercados tradicionais. Custos de empréstimo mais baixos incentivam as empresas a financiar expansão e aumentar gastos, enquanto os consumidores acham os empréstimos mais acessíveis, levando a uma maior atividade econômica geral. Essas condições geralmente resultam em um impulso para os mercados de ações, pois as empresas se beneficiam de menores custos de financiamento e margens de lucro melhoradas.

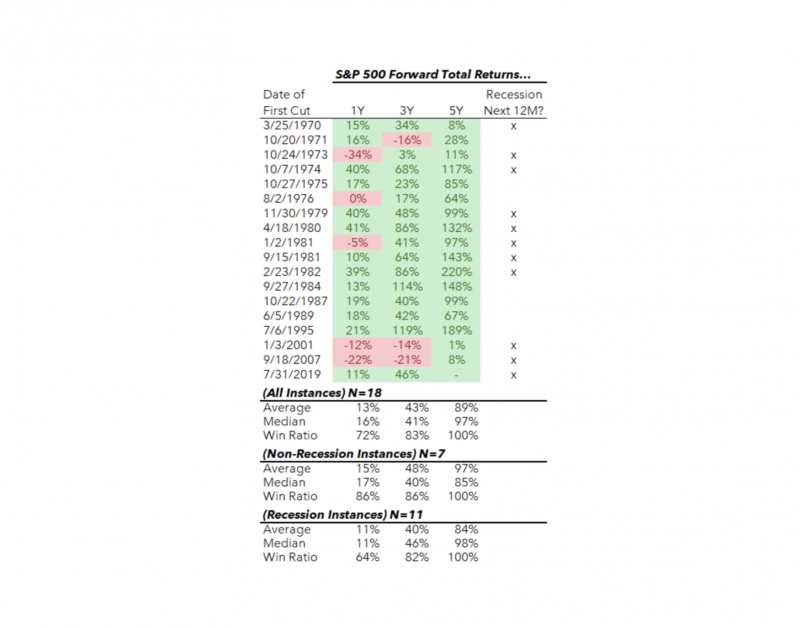

Resposta do Mercado de Ações

O mercado de ações tende a reagir positivamente aos cortes de taxa. Taxas de juros mais baixas reduzem o custo de capital, facilitando para as empresas financiarem iniciativas de crescimento através de expansão, fusões e aquisições ou refinanciamento de dívidas.

Com empréstimos mais baratos, as empresas podem investir mais em inovação, infraestrutura e mão de obra, impulsionando ganhos maiores, que, por sua vez, frequentemente levam a avaliações de ações mais altas. Os investidores são tipicamente atraídos por essas empresas, antecipando um crescimento futuro mais forte, o que eleva os preços das ações.

Os cortes de taxa do Fed em 2019 são um exemplo disso. Naquele ano, o S&P 500 subiu mais de 28% à medida que as taxas de juros mais baixas impulsionaram a expansão corporativa e o otimismo sobre a economia. O setor de tecnologia, em particular, beneficiou-se desses cortes de taxa devido à sua dependência de capital barato para crescimento.

Da mesma forma, após a pandemia de COVID-19, cortes agressivos de taxa contribuíram para uma forte recuperação no mercado de ações, apesar da incerteza econômica mais ampla.

Dinâmica do Mercado de Bonds

A reação do mercado de bonds aos cortes de taxa é mais sutil. Por um lado, quando as taxas de juros caem, o rendimento de novos bonds diminui, tornando os bonds existentes com rendimentos mais altos mais atraentes para os investidores. Como resultado, os preços dos bonds geralmente sobem após um corte de taxa.

Essa dinâmica muitas vezes torna os bonds um porto seguro durante períodos de incerteza econômica, como foi o caso durante a pandemia de 2020, quando os investidores se voltaram para os bonds em meio a mercados de ações voláteis.

Por outro lado, em um ambiente de baixa taxa de juros, os investidores que buscam retornos mais altos podem mudar seu foco de bonds para ativos de risco como ações ou até mesmo criptomoedas.

À medida que os rendimentos dos bonds diminuem, as ações e outros investimentos especulativos tornam-se mais atraentes, pois oferecem retornos potenciais mais altos. Essa mudança pode levar a um fluxo significativo de capital longe dos bonds e em direção às ações, contribuindo para as tendências de alta frequentemente vistas após cortes de taxa.

Impacto dos Cortes de Taxa do Fed nas Criptomoedas

O mercado de criptomoedas é diferente dos mercados financeiros tradicionais em muitos aspectos. Criptomoedas como Bitcoin e Ethereum operam em redes descentralizadas, livres do controle de bancos centrais ou governos.

Isso as torna atraentes para uma ampla gama de investidores, desde traders de varejo buscando ganhos especulativos até instituições procurando um hedge contra a inflação e a instabilidade financeira.

As criptomoedas são altamente voláteis. Seus preços frequentemente se movem, refletindo tendências de mercado mais amplas, desenvolvimentos tecnológicos e sentimento do mercado. O BTC, por exemplo, é frequentemente visto como “ouro digital” devido à sua oferta fixa e natureza descentralizada, enquanto as altcoins oferecem aos investidores oportunidades de negociação de alto risco e alta recompensa.

Ao longo da última década, o perfil dos investidores cripto evoluiu. Inicialmente dominado por entusiastas de tecnologia e primeiros adeptos, o mercado tem visto uma participação crescente de investidores institucionais, fundos de hedge e até mesmo empresas de capital aberto.

Esses players maiores tratam o cripto como parte de uma estratégia de portfólio mais ampla, e suas reações a eventos macroeconômicos, como cortes de taxa do Fed, influenciam cada vez mais a trajetória do mercado.

A relação entre a taxa de juros do Fed e o cripto tornou-se cada vez mais interconectada, especialmente à medida que a participação institucional no mercado cripto cresce. Eis como:

Ativos de Risco e Liquidez

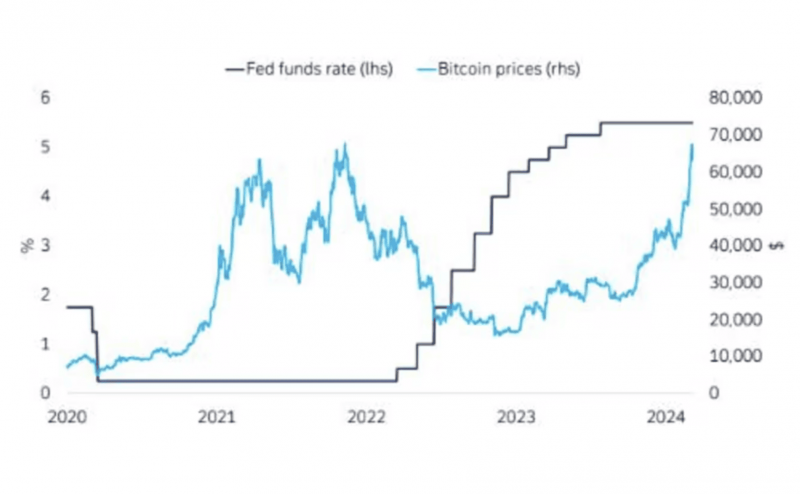

Quando o Fed corta taxas, a liquidez no sistema financeiro aumenta. Taxas de juros baixas tornam o empréstimo mais barato e incentivam os investidores a assumir mais risco em busca de retornos mais altos. Nesse ambiente, ativos de risco como criptomoedas tornam-se mais atraentes.

Os cortes de taxa de 2020, por exemplo, coincidiram com uma enorme corrida de alta no BTC e outros ativos cripto. À medida que o Fed cortou taxas para quase zero durante a pandemia de COVID-19, os investidores se voltaram para investimentos mais arriscados, impulsionando o Bitcoin de cerca de $7.000 no início de 2020 para mais de $60.000 no final do ano.

Investimento Institucional em Cripto

Com mais liquidez disponível no mercado, os investidores institucionais são mais propensos a alocar capital para investimentos especulativos como o cripto. Este influxo de capital frequentemente eleva os preços e cria tendências de alta no mercado. Durante a corrida de alta de 2020, grandes corporações como MicroStrategy e Tesla fizeram compras significativas de Bitcoin, sinalizando crescente confiança institucional na classe de ativos.

Os cortes de taxa do Fed não beneficiam apenas os traders de varejo — eles abrem as portas para movimentos institucionais mais significativos no espaço cripto. Essas instituições tratam o cripto como outros ativos de risco, movendo capital para o mercado quando os retornos tradicionais parecem fracos.

Correlação com os Mercados de Ações

À medida que os mercados cripto e financeiros tradicionais se tornam mais interligados, um padrão de correlação emergiu. Durante períodos de baixas taxas de juros, os mesmos fatores que impulsionam rallyes no mercado de ações — crédito barato, liquidez aumentada e um sentimento “risk-on” — também impulsionam o crescimento no mercado cripto.

Por exemplo, o desempenho do Bitcoin tem refletido cada vez mais o do mercado de ações, particularmente índices pesados em tecnologia como o Nasdaq. Em 2021, durante um período de baixas taxas de juros, tanto o BTC quanto as principais ações de tecnologia dispararam à medida que os investidores procuravam ativos de alto crescimento e alto risco.

Volatilidade e Especulação

Taxas de juros baixas também podem aumentar a volatilidade no mercado cripto. À medida que mais capital flui para investimentos especulativos, os preços do cripto podem oscilar amplamente, impulsionados pelo sentimento dos investidores em vez de fundamentos subjacentes. O potencial para ganhos rápidos atrai traders de curto prazo, exacerbando ainda mais a volatilidade dos preços.

Esse ambiente especulativo pode levar a aumentos significativos de preços, mas também aumenta o risco de formação de bolhas, o que pode levar a correções de preços significativas. Durante a corrida de alta de 2021, o Bitcoin atingiu um recorde histórico de mais de $68.000, mas foi seguido por uma correção acentuada à medida que a liquidez apertou e as preocupações com a inflação cresceram.

Preocupações Inflacionárias e o Bitcoin como Hedge

Uma das narrativas mais proeminentes em torno do BTC é seu papel como hedge contra a inflação. Os cortes de taxa do Fed, ao aumentar a liquidez e potencialmente levar a pressões inflacionárias, tornaram o Bitcoin mais atraente para os investidores que buscam uma reserva de valor.

Bitcoin como “Ouro Digital”

Como o ouro, o BTC tem uma oferta limitada, tornando-o um ativo valioso durante a expansão monetária e a inflação. Os temores de inflação geralmente aumentam quando o Fed corta taxas e injeta liquidez na economia. Os investidores se voltam para ativos que acreditam manterão valor ao longo do tempo, e o Bitcoin tem sido cada vez mais visto como uma alternativa digital ao ouro.

Durante os ciclos de corte de taxa em 2020 e 2021, o Bitcoin disparou à medida que as preocupações inflacionárias aumentaram. A ideia de que o BTC poderia servir como hedge contra a desvalorização da moeda ganhou força, atraindo tanto investidores de varejo quanto institucionais em busca de preservar riqueza.

Inflação e o Dólar

Cortes de taxa podem enfraquecer o dólar americano ao aumentar a oferta de dinheiro e baixar as taxas de juros. À medida que o dólar perde valor, o apelo do Bitcoin como um ativo alternativo se fortalece. Historicamente, o BTC mostrou uma correlação negativa com o dólar americano, subindo em valor quando o dólar declina.

Em tempos de inflação, a narrativa do Bitcoin como hedge tornou-se mais pronunciada. Em 2021, à medida que a inflação atingiu máximas de várias décadas, o BTC foi amplamente divulgado como uma reserva de valor, levando a uma demanda aumentada e apreciação de preço.

Desafios e Limitações da Resposta do Cripto aos Cortes de Taxa

Embora os cortes de taxa do Fed tenham historicamente impulsionado o mercado cripto, há vários desafios e limitações a considerar:

Volatilidade e Especulação

Apesar do influxo de liquidez e interesse dos investidores, as criptomoedas permanecem altamente voláteis. Mesmo em ambientes favoráveis, os preços podem oscilar dramaticamente. Por exemplo, após o Bitcoin atingir seu recorde histórico em 2021, experimentou correções acentuadas, perdendo quase 50% de seu valor em meses.

Essa volatilidade é impulsionada por uma combinação de negociação especulativa, incerteza regulatória e a relativa imaturidade do mercado cripto. Embora os cortes de taxa forneçam liquidez, eles também aumentam o risco de bolhas especulativas, o que pode levar a correções de preços significativas.

Incerteza Regulatória

Fatores regulatórios também podem afetar significativamente a resposta do mercado cripto à dinâmica da taxa de juros. Governos em todo o mundo estão lutando com a forma de regulamentar as criptomoedas, e quaisquer novas medidas regulatórias podem amplificar ou compensar os efeitos da política monetária.

Por exemplo, nos EUA, a aprovação de ETFs de Bitcoin pela SEC ajudou a legitimar o Bitcoin como um veículo de investimento, contribuindo para ganhos de preço. No entanto, preocupações contínuas sobre repressões regulatórias em stablecoins e plataformas DeFi adicionaram incerteza ao mercado.

Perspectiva Futura: Cortes de Taxa do Fed e o Mercado Cripto

À medida que o mercado de criptomoedas amadurece, a relação entre as taxas de juros do Fed e o cripto deve evoluir de maneiras significativas. A dinâmica das taxas do Fed provavelmente continuará a influenciar os preços das criptomoedas. A disponibilidade aumentada de capital barato incentiva os investidores a buscar ativos de alto risco e alto crescimento, incluindo Bitcoin e altcoins. Isso poderia impulsionar o interesse especulativo no mercado cripto, semelhante a como as ações reagem a taxas mais baixas. No entanto, as características únicas das criptomoedas significam que sua reação futura à política monetária pode divergir da dos ativos tradicionais.

Dinâmica de Mercado em Maturação

O comportamento do mercado pode mudar à medida que investidores institucionais continuam a entrar no espaço cripto. O influxo de capital institucional traz estratégias de investimento mais sofisticadas, o que pode estabilizar parte da volatilidade historicamente associada ao mercado cripto.

Nesse contexto, a relação entre cortes de taxa do Fed e cripto pode tornar-se mais complexa. Em vez de reagir puramente como uma classe de ativos especulativos, as criptomoedas podem começar a desenvolver um conjunto de dinâmicas de mercado distintas das ações e bonds.

O papel do Bitcoin como reserva de valor pode tornar-se mais pronunciado nos próximos anos. Muitos investidores veem o Bitcoin como um hedge contra a inflação e a desvalorização da moeda, particularmente em um ambiente onde um banco central está cortando taxas de juros e injetando liquidez na economia.

Se a inflação persistir como um desafio de longo prazo, o valor do BTC como hedge inflacionário pode atrair mais investidores institucionais e de varejo, desvinculando seu desempenho dos ciclos de mercado tradicionais.

Sucesso a Longo Prazo e Escrutínio Regulatório

Enquanto os rallyes de curto prazo nos preços cripto são frequentemente impulsionados por cortes de taxa do Fed, o sucesso a longo prazo dos tokens digitais dependerá de sua capacidade de resistir a bolhas especulativas e ao crescente escrutínio regulatório. À medida que o mercado amadurece, governos e reguladores em todo o mundo estão prestando mais atenção ao cripto.

O sucesso dos ativos digitais dependerá de como eles se adaptam a esses desafios regulatórios e se podem construir modelos de crescimento sustentáveis independentes das mudanças de política monetária.

Em última análise, o futuro do cripto no contexto dos cortes de taxa do Fed dependerá do equilíbrio entre sua natureza especulativa e seu papel crescente como um ativo financeiro legítimo. A relação entre o Fed e o cripto provavelmente continuará a evoluir, com tanto as políticas macroeconômicas quanto as decisões regulatórias desempenhando um papel crucial na formação da trajetória futura do mercado.

Considerações Finais

Os cortes de taxa do Fed influenciam significativamente o mercado de criptomoedas, afetando liquidez, apetite por risco e sentimento dos investidores. Quando o Fed corta taxas, o mercado cripto tende a ver um aumento de preços à medida que a liquidez aumenta e os investidores buscam retornos mais altos em ativos mais arriscados. O Bitcoin, em particular, tem se beneficiado da narrativa de ser um hedge contra a inflação, que se fortalece durante períodos de expansão monetária.

No entanto, a resposta do cripto aos cortes não está sem desafios. O mercado permanece volátil e especulativo, com a incerteza regulatória adicionando uma camada adicional de complexidade.

À medida que a relação entre o Fed e o cripto continua a evoluir, os investidores precisarão manter um olhar atento sobre a política monetária, a inflação e o ambiente econômico mais amplo.

No futuro, à medida que os mercados cripto amadurecem e a adoção institucional aumenta, a interação entre o cripto e as taxas de juros do Fed pode tornar-se ainda mais sutil. Por enquanto, no entanto, os cortes de taxa permanecem um impulsionador crítico do desempenho do mercado cripto, fornecendo tanto oportunidades quanto riscos para os investidores.

FAQ

Quando o Fed corta taxas, é bom para o mercado?

Os cortes de taxa do Fed geralmente beneficiam o mercado ao reduzir os custos de empréstimo, aumentar a liquidez e incentivar o investimento, levando a preços de ações mais altos e condições econômicas mais fortes. No entanto, eles também podem aumentar preocupações inflacionárias ou indicar fraquezas econômicas.

Quais são as vantagens dos cortes de taxa do Fed para o mercado cripto?

Os cortes de taxa do Fed podem impulsionar o investimento no mercado cripto ao incentivar a diversificação, aumentar oportunidades especulativas e facilitar o financiamento para startups. Isso pode levar a um aumento de preço de curto prazo e fomentar a inovação e o crescimento no espaço cripto.