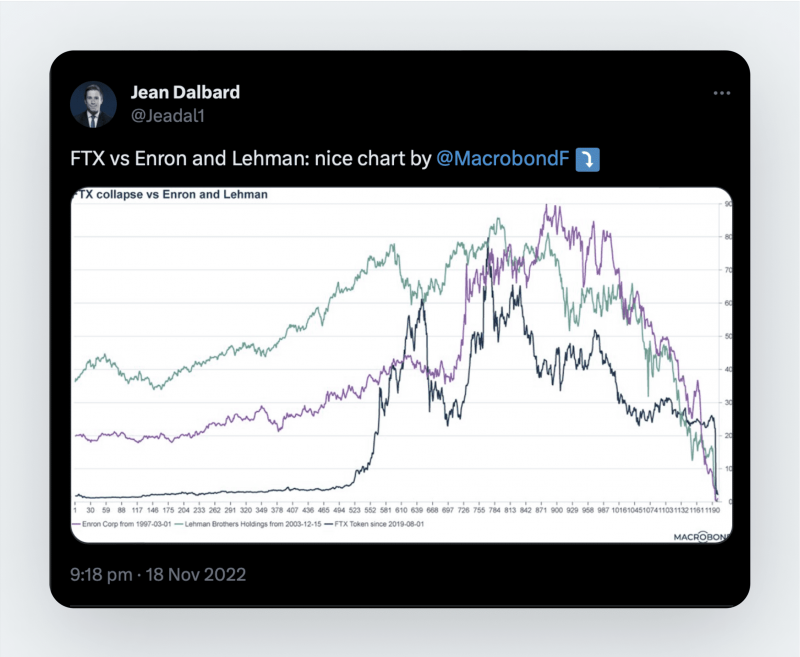

As notícias sobre a falência da FTX foram explosivas no cenário das criptomoedas, rivalizando com o âmbito e a escala da queda de Enron no início dos anos 2000. Este momento crítico no mercado das criptomoedas mudou permanentemente o status quo, mudando como os indivíduos e negócios percecionam esta indústria.

Embora trágico, o caso de estudo da FTX é muitíssimo informativo e lança luz sobre vários problemas fundamentais no cenário atual das criptomoedas.

Desde a ausência de processos de diligência apropriados e de falhas regulatórias até um caso clássico de má gestão, a FTX é um exemplo típico dos fatores que a indústria das criptomoedas ainda tem a acertar. Por conseguinte, exploremos como esta empresa colossal caiu dos céus e o que podemos aprender com isso.

Principais considerações

- O colapso da FTX é um dos eventos mais fascinantes e aterradores na história das criptomoedas. Este demonstra as inúmeras limitações e problemas fundamentais de todo o mercado.

- A queda da FTX foi provocada por vários fatores, incluindo regulações fracas, confiança cega no fundador da FTX e vários crimes de colarinho branco.

- Há muitas lições a tirar deste evento, incluindo que a indústria das criptomoedas ainda é muito suscetível à manipulação do mercado.

A história por detrás do colapso sem precedentes da FTX

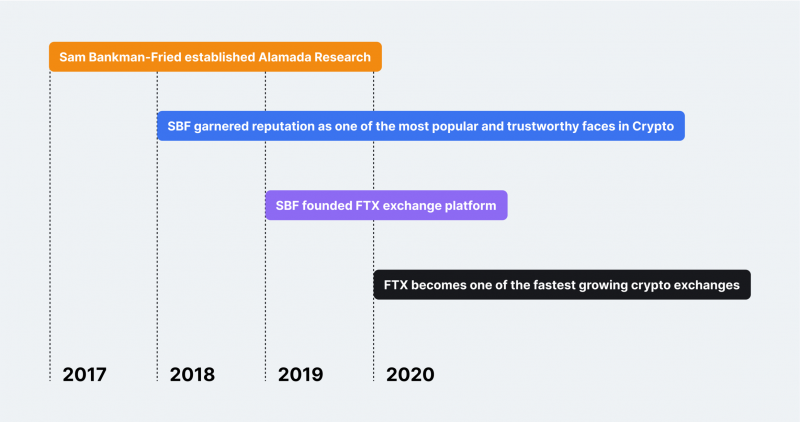

O caso de estudo da FTX, embora fascinante, é muito semelhente, em termos gerais, às fraudes financeiras e aos colapsos de renome testemunhados no passado. Tudo começou com a ascensão meteórica do CEO da FTX, Sam Bankman-Fried (comummente conhecido como SBF), que estabeleceu rapidamente a sua reputação como um dos maiores influenciadores nas criptomoedas. Em 2017, SBF fundou uma das empresas de trading com maior crescimento em termos quantitativos, a Alameda Research. Este empreendimento comprovou ser muito bem sucedido e cimentou o estatuto de SBF como um salvador das criptomoedas após os acontecimentos do inverno das criptomoedas de 2017.

2018 foi um ano estranho para a blockchain. O colapso dos preços das criptomoedas sinalizou que toda a indústria tinha de mudar de direção e inicar o processo de maturação. No entanto, o mercado ainda não estava certo sobre como evitar os resultados catastróficos do primeiro inverno das criptomoedas. Assim sendo, a indústria das criptomoedas pôs as suas fichas em vários indivíduos para liderarem o caminho.

Devido ao seu histórico e feitos tremendos, SBF era um dos líderes escolhidos para revigorar o mundo das criptomoedas. Nesse sentido, Sam criou a sua plataforma de trading em 2019, a FTX. Crescendo a velocidades impressionantes, a FTX conseguiu tornar-se na quarta maior plataforma de trading de criptomoedas em apenas dois anos após o seu lançamento.

A FTX angariou investimentos consideráveis em Silicon Valley, graças à reputação imaculada e popularidade de SBF neste período. Inúmeras celebridades e indivíduos de alto perfil começaram a promover a bolsa como uma marca de segurança e de fiabilidade. No entanto, os primeiros vislumbres de preocupação começaram a emergir quando SBF manteve a sua participação maioritária tanto na FTX quanto na Alameda Research, duas empresas que têm, inerentemente, um conflito de interesse nos seus respetivos objetivos.

Colapso da FTX e alegações de branqueamento de capital

Antes do dia 2 de novembro de 2022, SBF e as suas duas empresas “unicórnio” só recebiam críticas superficiais. Contudo, neste dia crucial, surgiu a primeira alegação significativa da Coindesk. Segundo uma investigação privada da Coindesk, o balanço do fundo de cobertura de criptomoedas de SBF, a Alameda Research, continha mais de 14 mil milhões de dólares em tokens FTT, os tokens nativos utilizados para realizar as transações na plataforma bolsa FTX.

Em termos financeiros, esta revalação foi massiva. Ela implicava que a ascensão meteórica da FTX não era natural, dado que SBF e a sua equipa adquiriram discaradamente o seu token nativo utilizando o capital da Alameda Research. Caso se comprovasse a alegação, esta atividade era um caso clássico de conflito de interesses e de crime de colarinho branco de manipulação dos preços de ativos no mercado aberto. Houve mais alegações de branqueamento de capitais realizados por SBF e pelos seus constituintes.

Subitamente, toda a gente percebeu que SBF talvez não fosse o salvador das criptomoedas que muita gente tinha preconizado nos meses que antecederam o início de 2022. Começaram a surgir evidências adicionais e várias fugas de informação, e o público em geral chegou rapidamente à conclusão de que a FTX e a Alameda Research estavam associadas de uma forma que não era assim tão legítima.

O início do fim para a FTX

SBF e a sua equipa não conseguiram fornecer evidências claras para refutar estas alegações. Ao invés, eles comentarem meramente sobre a situação, afirmando que o balanço da Alameda incluía outros ativos no valor de 10 mil milhões de dólares. Contudo, já era impossível ignorar os sinais de que a FTX estava prestes a juntar-se às fileiras de bolsas de criptomoedas que falharam.

Os investidores e os traders começaram a levantar os seus fundos da FTX, demonstrando volumes sem precedentes que ascendiam aos 4 mil milhões num único dia de negociação. As reservas de criptomoedas da FTX começaram a sofrer um rude golpe no sistema à medida que a empresa era forçada a restituir a maioria dos seus depósitos existentes. A Binance, uma das concorrentes da FTX, anunciou a sua decisão de realizar o resgate financeiro da plataforma bolsa, tornando-se na proprietária maioritária, contudo, rapidamente decidiu mudar de ideias. Isto sinalizou ainda mais desconfiança, dado que os especialistas em criptomoedas acreditavam que a Binance tinha descoberto algo evidentemente errado nos dados das finanças privadas da FTX.

Finalmente, o pano levantou-se e todo a gente percebeu que a FTX não tinhas os fundos para cobrir, nem sequer metade, dos depósitos na bolsa de criptomoedas, levando a uma rápida investida de acusações criminais contra SBF. Em 2023, SBF foi considerado culpado de várias acusações de crimes de colarinho branco, incluindo fraude e conflito de interesses. Agora, a FTX juntou-se claramente às fileiras das bolsas de criptomoedas que falharam e deixaram de existir.

Lições a retirar da FTX e da sua queda

O caso de estudo da FTX é muito simples. É um caso clássico de manipulação da confiança do público e de esperar que a mera especulação impulsione o crescimento de uma única empresa. Contudo, há várias lições importantes a retirar deste caso, no sentido de melhorar o futuro das criptomoedas. Vejamos.

Um caso clássico de falha na governação da empresa

Embora haja imenso a dizer sobre a supervisão regulatória defeituosa e sobre a ausência do processo de devida diligência, o principal motivo para o colapso da FTX é a falha de governação dentro da empresa. Dado que é virtualmente impossível erradicar a probabilidade de ocorrerem crimes de colarinho branco por completo, os fundadores da empresa devem permanecer imparciais e transparentes. Testemunhámos inúmeros indivíduos como SBF a utilizarem a sua figura pública para angariarem o apoio do público e uma confiança incondicional. Muitos deles acabaram por revelar-se vigaristas que contavam nunca vir a ser apanhados.

Nestes casos, compete aos membros da empresa e aos diretores principais darem a cara e tentarem recuperar a sua integridade. Embora possamos discutir sobre as falhas regulatórias e outros fatores, a linha mais extensa de autodefesa é o sentido de responsabilidade demonstrado por indivíduos imparciais. Como os delatores da Enron e de Madoff, a maioria dos exemplos de fraude empresarial de grandes dimensões é revelada a partir de dentro, e esta tendência deve continuar a fim de estabelecer-se uma regra direta – As atividades fraudulentas e os vigaristas são sempre expostos no final!

Embora os indivíduos maliciosos tendam sempre a cometer crimes de colarinho branco sem dilemas morais, os seus pares serão sempre responsáveis por darem a cara e reportarem os crimes. Hoje, o mundo financeiro tornou-se mais transparente devido a esta tendência, dado que os CEOs sabem que até os funcionários dos quadros intermédios podem derrubar rapidamente o seu castelo de cartas.

As regulamentações tornaram-se numa necessidade no âmbito das criptomoedas

Numa perspetiva mais técnica, o colapso da FTX sinalisou duas deficiências significativas no cenário das criptomoedas – a ausência praticamente absoluta de diligência dos investidores e as frágeis medidas regulatórias. Em 2023, várias entidades regulatórias, incluindo a Comissão de Valores Mobiliários dos Estados Unidos (SEC, da sigla em inglês), subiram as restrições regulatórias para níveis estratosféricos no campo das criptomoedas. Estas leis obrigam as bolsas de criptomoedas a serem totalmente transparentes e a divulgarem dados financeiros vitais regularmente.

Agora, a maioria das plataformas de trading de criptomoedas têm de comprovar que têm reservas suficientes para acomodarem todos os possíveis levantamentos da plataforma. Elas também têm de comprovar que não têm quaisquer conflitos de interesse relacionados com qualquer empresa irmã ou parceiros cujos interesses possam entrar em conflito. Finalmente, as bolsas de criptomoedas têm de fornecer informação financeira fiável para comprovarem concisamente tudo o supracitado e sem quaisquer exceções. Devido ao anonimato inerente e à escassez de informação no cenário das criptomoedas, os reguladores vão mais além destas legislações com o intuito de estabelecerem um ambiente seguro para os utilizadores de criptomoedas.

Ainda tem de ser determinado se os regulamentos propostos serão o suficiente para transformar o cenário atual das criptomoedas, mas certamente que são um passo no caminho certo. Contudo, o surgimento de novas leis criou um problema totalmente novo para esta indústria – a regulação excessiva limita a liberdade do utilizador a longo prazo.

A história repete-se com a indústria das criptomoedas

Embora um falhanço tão épico em todas as frentes possa parecer como um fenómeno novo nas finanças, de novo, este não tem nada. Empresas como a Enron e a Madoff lideraram o caminho, entre muitos outros casos documentos de total falha de governação e de fraude de alto perfil.

No entanto, o mundo convencional das finanças aprendou as suas lições graças a estes colapsos espetaculares. No caso da Enron, a indústria financeira mudou a sua abordagem à confiança e avaliação depositadas nas empresas de grande dimensão, dado que se tornou evidente que as verificações superficiais eram insuficientes.

O impacto da FTX nas criptomoedas poderá ser semelhante ao da Enron, forçando todo o mercado a perceber que os problemas fundamentais atrofiam o seu crescimento. O lado infeliz é que a FTX não era em nada diferente da fraude interna da Enron. Ambos os colapsos foram provocados pelos gestores principais acreditarem que o mero crescimento da indústria os protegeria de divulgarem a informação interna preocupante. Assim sendo, a história repete-se uma vez mais.

Post factum, a única coisa que a indústria das criptomoedas pode fazer é rever os controlos empresariais e a rever a sua abordagem à avaliação de novos projetos. A confiança cega e a comoção vazia já não são mais viáveis neste campo, dado que levou todo o mercado a uma queda massiva, que praticamente o matou.

Considerações finais

O caso de estudo da FTX é muito simples na sua natureza, mas muito complexo nos seus inúmeros aspetos técnicos. Desde a integridade comprometida dos sistemas e das más decisões dos gestores até às fracas regulamentações e à confiança cega, inúmeros fatores contribuíram para um dos maiores colapsos na jovem história das criptomoedas.

A única coisa que podemos fazer agora é aprender com os eventos da FTX e fazer todos os possíveis para não os replicarmos no futuro. Todos os investidores em criptomoedas devem ser cuidadosos quanto a quem e porquê apoiam dado que a indústria ainda está muito frágil e precisa das mentes mais brilhantes para levar o mercado até à terra prometida.