Nell’attuale era della connettività globale, è vitale condurre operazioni commerciali tra diversi paesi. Ciò permette trasferimenti di denaro semplici tra individui e aziende, indipendentemente dalla loro ubicazione.

SWIFT è stato il protagonista principale nel supportare queste transazioni per molti anni. L’emergere della tecnologia blockchain sta trasformando il panorama dei pagamenti internazionali, affermandosi rapidamente come un forte rivale del dominio di SWIFT in questo settore.

Con l’evolversi di questi sistemi, una vivace competizione tra pratiche consolidate e nuove idee sta influenzando il futuro dei sistemi di pagamento globali.

Questo articolo esplora i punti di forza e le debolezze di blockchain vs. SWIFT, confrontando il loro impatto sull’attuale sistema finanziario globale.

Punti Chiave

- SWIFT è un sistema di messaggistica finanziaria globale utilizzato da oltre 11.000 istituzioni per pagamenti transfrontalieri sicuri.

- Blockchain offre un’alternativa più veloce, trasparente e conveniente per i pagamenti internazionali.

- Il GPI di SWIFT è la sua risposta alla blockchain, migliorando la velocità e la trasparenza dei pagamenti.

- Combinando la portata globale di SWIFT con l’efficienza della blockchain, è probabile che i sistemi ibridi plasmino il futuro dei pagamenti transfrontalieri.

Che cos’è SWIFT?

SWIFT, la Society for Worldwide Interbank Financial Telecommunication, è stata fondata nel 1973 e ha rivoluzionato le transazioni finanziarie transfrontaliere sostituendo il vecchio e soggetto a errori sistema TELEX.

Oggi, serve oltre 11.000 istituzioni finanziarie in più di 200 paesi, gestendo circa 45 milioni di messaggi al giorno. Questa rete non trasferisce fisicamente fondi, ma facilita la comunicazione tra le banche, permettendo loro di inviare e ricevere istruzioni di pagamento utilizzando codici standardizzati.

Ogni transazione viene trasmessa attraverso SWIFT utilizzando Codici Identificativi Bancari (BIC) unici, che garantiscono che il denaro raggiunga la destinazione prevista. Le istituzioni monetarie si affidano alla robusta infrastruttura di SWIFT per elaborare trilioni di dollari in transazioni giornaliere.

Con l’evolversi delle richieste di pagamento globale, SWIFT ha introdotto innovazioni come il Global Payments Innovation (GPI) per migliorare la velocità e la trasparenza. Tuttavia, affronta una crescente concorrenza da piattaforme di pagamento emergenti basate su blockchain, che offrono alternative più veloci, economiche e trasparenti per le transazioni transfrontalieri.

Come funziona il pagamento SWIFT

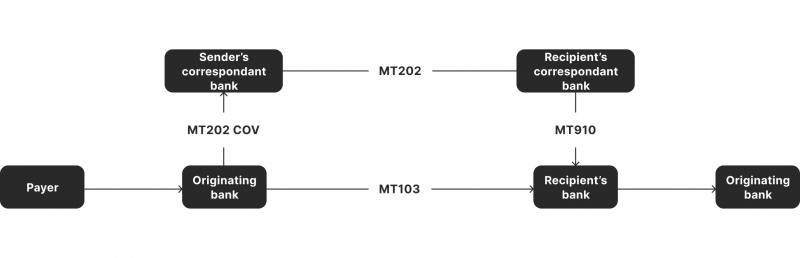

In sostanza, SWIFT facilita i pagamenti tra banche trasmettendo messaggi finanziari, noti come codici SWIFT, che istruiscono dove e come i fondi devono essere trasferiti.

Questi messaggi permettono alle banche di avviare e confermare le transazioni in modo sicuro, affidandosi a codici standardizzati per operazioni globali efficienti.

Ogni istituzione partecipante riceve un codice SWIFT unico, che identifica l’istituzione durante le transazioni, garantendo il corretto trasferimento dei fondi.

I trasferimenti SWIFT trasmettono ordini di pagamento tra istituzioni utilizzando un sistema di messaggistica standardizzato. Ogni banca nella catena di trasferimento deve avere una relazione corrispondente, direttamente o tramite banche intermedi.

Quando viene avviata una transazione, un ordine di pagamento viene inviato attraverso la rete SWIFT, passando attraverso varie banche corrispondenti fino a raggiungere la destinazione finale. Questo metodo è efficiente per i trasferimenti globali ma comporta ritardi intrinseci, poiché spesso sono coinvolti più intermediari.

Nonostante il pagamento SWIFT offra messaggistica affidabile e sicura, non trasferisce fisicamente denaro. Invece, facilita la comunicazione tra istituzioni, richiedendo banche intermedi per regolare le transazioni.

Vantaggi e Limitazioni di SWIFT

La rete SWIFT è da tempo lo standard per i pagamenti transfrontalieri e domestici, offrendo diversi vantaggi distinti. La sua portata globale è impareggiabile, collegando migliaia di istituzioni finanziarie in oltre 200 paesi. Questa vasta rete fornisce una piattaforma sicura e affidabile per le banche per comunicare, garantendo che le transazioni internazionali siano elaborate in modo efficiente e in conformità con gli standard normativi globali.

L’infrastruttura ben consolidata di SWIFT supporta anche transazioni di alto valore con fiducia, offrendo protocolli di crittografia e autenticazione che mantengono la riservatezza e la sicurezza delle informazioni di pagamento.

Nonostante questi punti di forza, i pagamenti transfrontalieri di SWIFT affrontano alcune limitazioni significative. Uno dei principali svantaggi è la velocità. Le transazioni spesso richiedono diversi giorni per essere regolate, specialmente quando sono coinvolte più banche intermediarie o corrispondenti, causando ritardi che possono interrompere le operazioni aziendali. La complessità della catena di pagamento aumenta anche i costi, con elevate commissioni spesso sostenute a causa del coinvolgimento di banche intermediarie.

Un’altra limitazione è la trasparenza. Sebbene questo servizio tradizionale di messaggistica finanziaria fornisca messaggi sicuri, manca il tracciamento delle transazioni in tempo reale, che è diventato una priorità nell’odierno panorama economico frenetico.

Inoltre, la sua dipendenza da una rete centralizzata lo rende vulnerabile a decisioni politiche globali, come visto quando alcuni paesi o istituzioni sono limitati nell’utilizzo dei servizi SWIFT a causa di sanzioni internazionali. Con la concorrenza crescente delle alternative basate su blockchain, SWIFT è sotto crescente pressione per innovare.

Che cos’è la Blockchain?

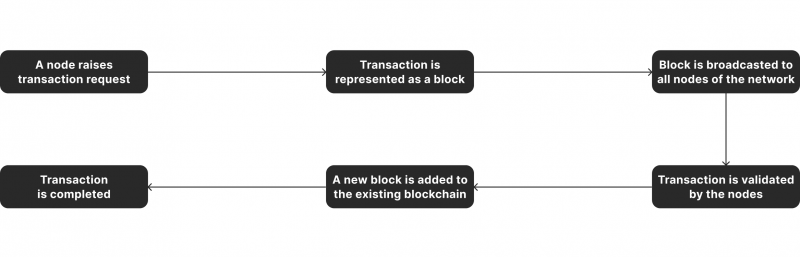

La blockchain è un registro digitale decentralizzato che rivoluziona il modo in cui le transazioni vengono registrate e verificate. A differenza dei sistemi tradizionali, che si affidano a intermediari come le banche, la blockchain opera attraverso una rete distribuita di nodi, rendendola più sicura e trasparente.

Ogni transazione è raggruppata in un “blocco” e collegata a quella precedente, creando una “catena” di registrazioni inalterabile. Questo processo elimina la necessità di verifiche di terze parti, accelerando significativamente i tempi delle transazioni e riducendo i costi.

Sviluppata originariamente per criptovalute come Bitcoin, la tecnologia blockchain è ora utilizzata nei pagamenti transfrontalieri, dove offre diversi vantaggi chiave rispetto a sistemi come SWIFT.

Rimuovendo la necessità di intermediari, la blockchain consente pagamenti internazionali più veloci e convenienti, diventando una forza dirompente nel settore finanziario e un’alternativa attraente per le aziende che cercano transazioni globali semplificate.

Come funzionano i pagamenti Blockchain

Nei pagamenti basati su blockchain, gli utenti possono inviare criptovalute o asset digitali direttamente ai destinatari senza intermediari. Una volta avviato un pagamento, i nodi nella rete blockchain convalidano la transazione.

Dopo la convalida, viene aggiunto a un blocco, che viene quindi appeso alla blockchain. Questo processo viene completato in minuti o secondi, a seconda della blockchain utilizzata.

Vantaggi e Sfide dei Pagamenti Blockchain

Le soluzioni di pagamento blockchain offrono vantaggi significativi nel mondo delle transazioni transfrontaliere. Uno dei principali benefici è la velocità. A differenza dei sistemi tradizionali come SWIFT, che possono impiegare giorni per elaborare i pagamenti, le transazioni blockchain sono spesso regolate in tempo reale o entro pochi minuti. Questo rapido regolamento riduce drasticamente i ritardi, rendendolo ideale per aziende e consumatori che necessitano di trasferimenti veloci.

L’efficienza dei costi è un altro grande vantaggio. La blockchain elimina gli intermediari, riducendo significativamente le commissioni di transazione rispetto ai tradizionali network bancari. Inoltre, la sua trasparenza—ogni transazione è registrata su un registro immutabile—fornisce una maggiore sicurezza e tracciabilità, riducendo il rischio di frodi.

Tuttavia, il sistema di pagamento blockchain affronta alcune sfide. L’incertezza normativa rimane una preoccupazione, poiché diversi paesi hanno regole variegate riguardo alle criptovalute e alla tecnologia blockchain. La volatilità di alcune criptovalute pone anche dei rischi, sebbene le stablecoin abbiano contribuito ad affrontare questo problema.

Infine, la blockchain affronta ancora problemi di scalabilità, specialmente quando i volumi di transazione aumentano, il che può rallentare la rete e aumentare i costi. Nonostante queste sfide, la blockchain continua a rivoluzionare il settore finanziario con le sue soluzioni di pagamento innovative.

Confronto tra Blockchain e SWIFT per i Pagamenti Transfrontalieri

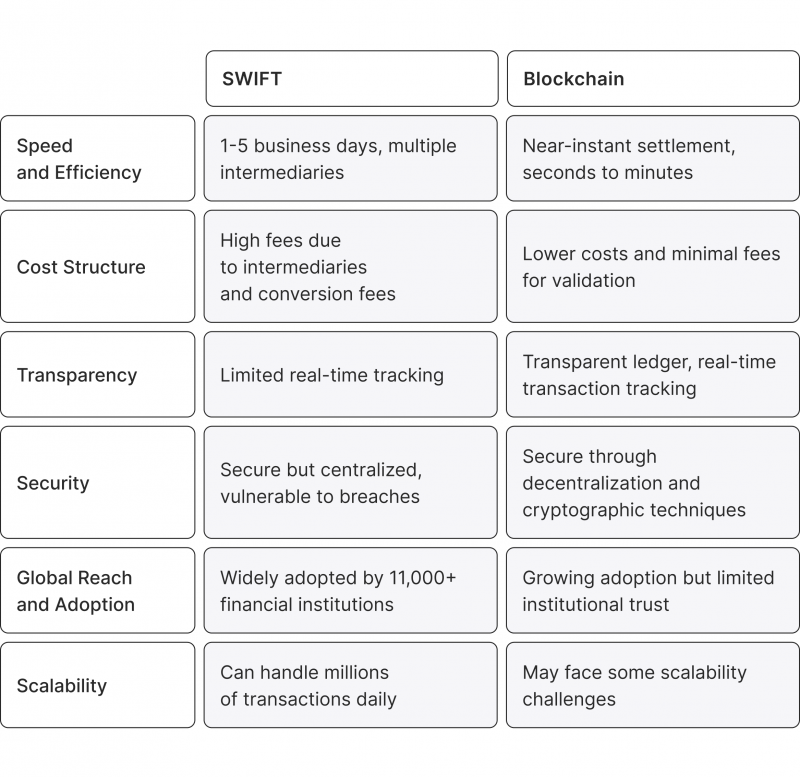

Nei pagamenti transfrontalieri, SWIFT e blockchain offrono vantaggi e sfide distinti. Confrontiamo i due sistemi e approfondiamo come ciascuno plasmi l’attuale panorama dei pagamenti globali.

Velocità ed Efficienza

Il più grande svantaggio di SWIFT rispetto alla blockchain è la velocità. Le transazioni SWIFT possono richiedere da uno a cinque giorni lavorativi per essere regolate, a seconda del numero di intermediari coinvolti. D’altra parte, l’elaborazione dei pagamenti tramite blockchain offre un regolamento quasi istantaneo, con la maggior parte delle transazioni completate in pochi secondi o minuti.

Struttura dei Costi

Le transazioni SWIFT comportano commissioni significative, specialmente quando sono coinvolte più banche intermediarie. Queste commissioni possono includere tasse di transazione, commissioni di conversione valuta e oneri delle banche intermediarie.

Le transazioni blockchain, al contrario, sono generalmente molto più economiche. La blockchain elimina la necessità di intermediari, riducendo significativamente i costi, anche se si applicano ancora piccole commissioni per la convalida della rete (ad esempio, gas fees).

Trasparenza e Sicurezza

Le transazioni SWIFT offrono una trasparenza limitata, poiché gli utenti non possono facilmente tracciare il progresso di un pagamento in tempo reale. Al contrario, la blockchain fornisce un registro trasparente, permettendo ai partecipanti di verificare e tracciare lo stato dei pagamenti istantaneamente.

La sicurezza è un altro ambito in cui la blockchain eccelle, grazie alla sua natura decentralizzata e all’uso di tecniche crittografiche. Sebbene SWIFT sia sicuro, la sua struttura centralizzata lo rende vulnerabile a potenziali violazioni.

Portata Globale e Adozione

Il sistema di pagamento SWIFT vanta una rete globale di oltre 11.000 istituzioni finanziarie, rendendolo il sistema più ampiamente utilizzato per i pagamenti transfrontalieri. La blockchain, pur crescendo in adozione, manca ancora dello stesso livello di fiducia istituzionale e integrazione normativa. Tuttavia, la natura globale e decentralizzata della blockchain la rende ben adatta ad espandersi in regioni prive di infrastrutture bancarie tradizionali.

Scalabilità

L’infrastruttura consolidata di SWIFT può gestire milioni di transazioni giornaliere. La tecnologia dei registri distribuiti, pur essendo scalabile, ha incontrato colli di bottiglia quando i volumi di transazione aumentano, portando a tempi di elaborazione più lunghi e a commissioni più elevate. Innovazioni come le soluzioni layer-2 e lo sharding stanno contribuendo ad affrontare questi problemi, ma la blockchain deve ancora eguagliare pienamente la capacità di SWIFT.

Esempi di Cripto che Superano SWIFT

La tecnologia blockchain ridefinisce rapidamente i pagamenti transfrontalieri, sfidando i sistemi tradizionali come SWIFT con soluzioni più veloci ed economiche. Un esempio di spicco è Ripple, il cui protocollo di pagamento basato su blockchain sfrutta la sua criptovaluta nativa, XRP, per facilitare transazioni internazionali in tempo reale e a basso costo.

A differenza di SWIFT, Ripple bypassa molte banche intermediarie, semplificando il processo di pagamento e riducendo significativamente sia i tempi che le commissioni. Questa efficienza ha attratto numerose istituzioni finanziarie in cerca di un’alternativa moderna ai trasferimenti più lenti e costosi di SWIFT.

Un altro attore importante in questo settore è Stellar, la cui rete blockchain, in collaborazione con la piattaforma IBM World Wire, sta collegando istituzioni in tutto il mondo. Utilizzando il token nativo di Stellar, Lumens (XLM), la piattaforma consente pagamenti transfrontalieri senza soluzione di continuità, offrendo sia velocità che trasparenza che attualmente mancano nel sistema SWIFT. L’approccio di Stellar riduce la dipendenza dalla banca corrispondente, un componente fondamentale di SWIFT, che spesso introduce ritardi e costi aggiuntivi.

Interbank Information Network (IIN) di JPMorgan adotta un approccio leggermente diverso, concentrandosi sull’aumento dell’efficienza nel banking corrispondente utilizzando un sistema di registro condiviso. Questa soluzione basata su blockchain aiuta le banche a scambiare informazioni di pagamento più rapidamente e in modo sicuro, riducendo i processi manuali e accelerando i trasferimenti internazionali.

Piattaforme come Corda Settler, costruite sulla blockchain Corda, stanno anche facendo scalpore offrendo regolamenti transfrontalieri senza soluzione di continuità attraverso più canali di pagamento. Questa flessibilità bypassa le limitazioni di SWIFT, riducendo i costi intermediari mantenendo alti livelli di sicurezza.

Infine, le stablecoin come Tether (USDT) e USD Coin (USDC), costruite su blockchain come ETH, stanno guadagnando popolarità. Queste valute digitali offrono la stabilità delle valute fiat tradizionali combinata con i vantaggi tecnologici della blockchain, rendendole ideali per transazioni transfrontalieri sicure e a basso costo.

Insieme, questi esempi evidenziano la crescente dominanza delle cripto rispetto a SWIFT nella rivoluzione dei pagamenti globali.

Blockchain vs SWIFT: Casi d’Uso e Implementazioni Attuali

L’aumento della domanda di pagamenti transfrontalieri più veloci ed efficienti ha spinto sia blockchain che SWIFT a innovare. Mentre SWIFT rimane la spina dorsale della banca tradizionale, la blockchain sta facendo progressi significativi con soluzioni decentralizzate.

Esploriamo come entrambi i sistemi sono utilizzati in scenari reali e evidenziamo i casi d’uso chiave e le ultime implementazioni che stanno rimodellando il panorama dei pagamenti globali per le aziende e le istituzioni economiche.

Innovazioni di SWIFT

Nonostante le sue limitazioni, SWIFT continua a innovare. Il suo servizio Global Payments Innovation (GPI) mira a fornire pagamenti internazionali più veloci e trasparenti permettendo alle banche di tracciare lo stato dei pagamenti in tempo reale. SWIFT sta anche esplorando partnership e integrandosi con nuove tecnologie come la blockchain per snellire i processi di pagamento.

Soluzioni Basate su Blockchain

Le piattaforme blockchain come Ripple, Stellar e ETH stanno cambiando i pagamenti transfrontalieri. Il sistema basato su XRP di Ripple ha guadagnato trazione con diverse grandi istituzioni finanziarie, offrendo trasferimenti quasi istantanei a una frazione del costo. Stellar, similmente, consente pagamenti a basso costo utilizzando XLM. Anche le stablecoin e le Central Bank Digital Currencies (CBDC) stanno guadagnando popolarità come alternative sicure basate su blockchain per i pagamenti transfrontalieri.

Il Futuro dei Pagamenti Transfrontalieri

Il futuro dei pagamenti transfrontalieri sarà probabilmente plasmato da una combinazione di sistemi bancari tradizionali come SWIFT e tecnologie innovative come la blockchain. Mentre SWIFT rimane dominante grazie alla sua vasta rete e alla fiducia normativa, la velocità, l’efficienza dei costi e la trasparenza della blockchain la rendono una forte contendente per il futuro.

I sistemi ibridi potrebbero emergere, combinando il meglio di entrambi i mondi—la portata globale e l’integrazione normativa di SWIFT con la velocità e l’efficienza della blockchain.

Inoltre, innovazioni come le CBDC e le stablecoin potrebbero colmare il divario tra sistemi tradizionali e decentralizzati, fornendo la sicurezza e la fiducia delle valute supportate dal governo sfruttando i vantaggi tecnologici della blockchain.

Conclusione

Sia SWIFT che la blockchain hanno i loro punti di forza unici nel plasmare i pagamenti transfrontalieri odierni.

La rete globale, la sicurezza e l’integrazione normativa di SWIFT la rendono una scelta affidabile per i trasferimenti internazionali, ma i suoi tempi di elaborazione più lenti e i costi più elevati sono sempre più visti come svantaggi.

La blockchain, nel frattempo, offre un’alternativa veloce, trasparente ed economica, sebbene la sua adozione sia ancora limitata dall’incertezza normativa e dalle sfide di scalabilità.

Con l’evoluzione del panorama finanziario, è probabile che i due sistemi coesistano, ognuno svolgendo un ruolo cruciale in diversi aspetti dell’ecosistema dei pagamenti globali.

L’innovazione della blockchain e l’infrastruttura consolidata di SWIFT garantiscono che i pagamenti internazionali continueranno a migliorare, beneficiando sia gli investitori istituzionali che gli individui in un mondo sempre più interconnesso.

FAQ

Può la blockchain sostituire SWIFT?

La blockchain sta trasformando le transazioni monetarie transfrontaliere, ma sostituire SWIFT è improbabile nel breve termine. Invece, un approccio ibrido con soluzioni blockchain che completano l’infrastruttura di SWIFT è più plausibile per il futuro dell’ecosistema finanziario.

Come avviene l'elaborazione dei pagamenti SWIFT?

I pagamenti SWIFT sono transazioni elettroniche internazionali eseguite tramite banche intermediarie. Non trasferiscono fondi reali; invece, utilizzano codici SWIFT per inviare ordini di pagamento tra le banche.

Chi possiede il sistema bancario SWIFT?

SWIFT è un’istituzione finanziaria globale posseduta e controllata da 2.400 azionisti, che eleggono il suo Consiglio di Amministrazione, che include 25 rappresentanti di varie banche, e un Comitato Esecutivo interno.