Soluzioni

Orchestra portafogli, transazioni, depositi, pagamenti, puntate e sicurezza

Caratteristiche

Funzionalità di base

Accetta pagamenti crittografici in tutte le principali monete e scambia il tutto in Fiat, Coins o StableCoin

Caratteristiche

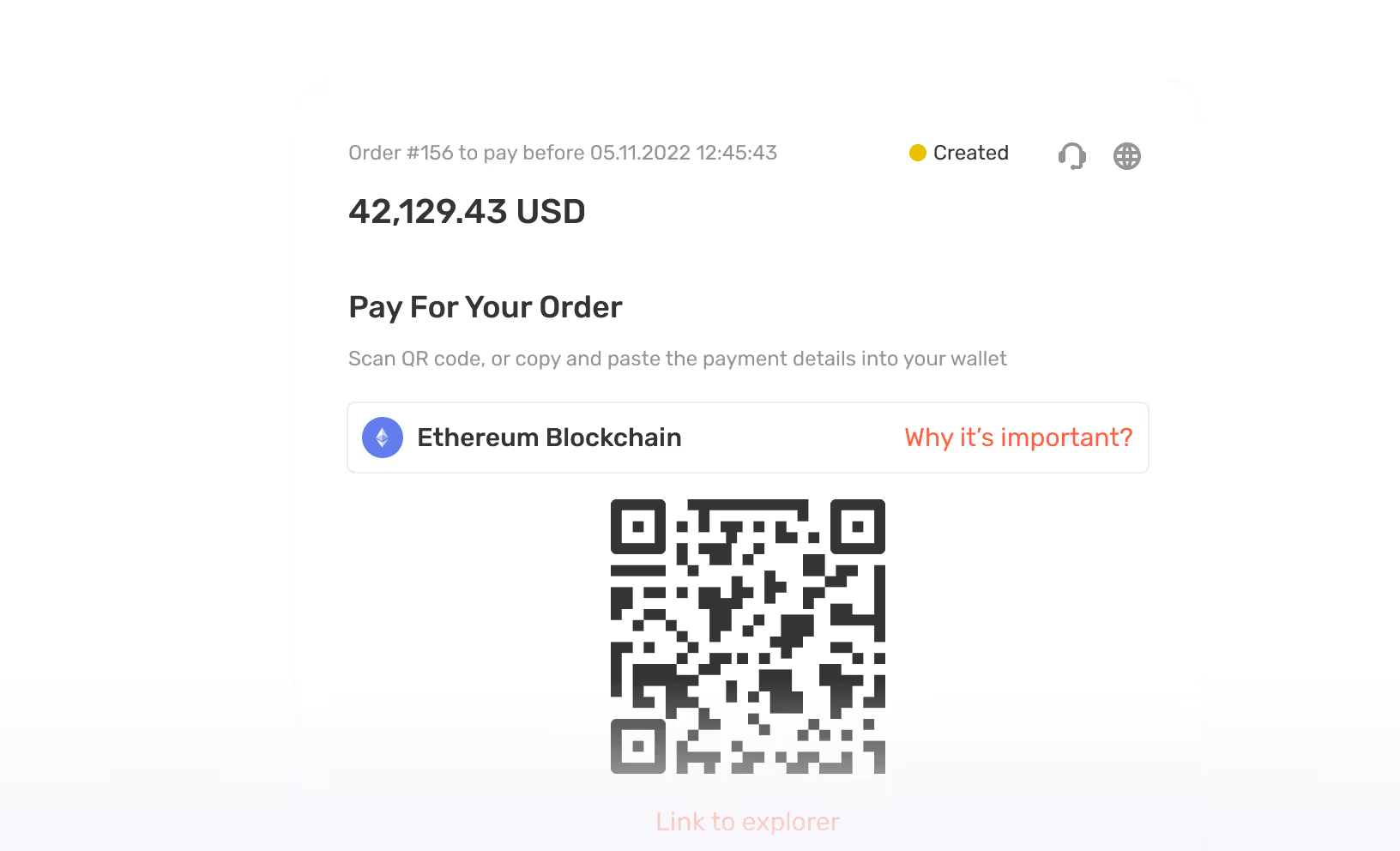

Elaborazione dei pagamenti crittografici

Accedi alle azioni globali con CFD su azioni singole da un unico conto

Caratteristiche

Portafoglio come servizio

Accedi a una liquidità elevata con spread ridotti, prezzi ottimali e ampia profondità di mercato

Caratteristiche

Scambia

Caratteristiche

picchettamento

Soluzioni

Clienti

Commercianti

Sfrutta i vantaggi del mercato online accettando pagamenti crittografici

Giochi online

Offri agli utenti la possibilità di giocare usando le criptovalute

Industria dei viaggi

Consenti ai clienti di effettuare prenotazioni con criptovalute

Broker FOREX e CFD

Offri ai trader un modo per ricaricare i propri conti con criptovalute

Servizi legali e di consulenza

Offri ai tuoi clienti un modo per pagare i tuoi servizi in criptovalute

Agenzie di marketing

Attira nuovi clienti accettando pagamenti in criptovalute

Gioco

I pagamenti crittografici per l'industria del gioco d'azzardo online valgono miliardi

Broker FOREX e CFD

Offrire pagamenti crittografici ai clienti è ora il vantaggio

Hedge/Fondo di investimento

Aumenta le tue entrate con i pagamenti crittografici

Clienti

Sviluppatori

Blockchain e monete supportate

Elenco di blockchain e monete supportate da B2BINPAY

Coppie di scambio e limiti

Lista con coppie di valute disponibili e informazioni sui suoi limiti

Guide (istruzioni)

Tutorial dettagliati su come utilizzare l'interfaccia utente Web B2BINPAY

Note sulla versione

Modifiche, miglioramenti, correzioni di bug e nuove funzionalità

Stablecoin supportate

Elenco delle stablecoin supportate da B2BINPAY

Depositi e prelievi minimi

Informazioni complete sulle valute all'interno di ciascuna soluzione

API

Descrizione e metodi disponibili dell'API B2BINPAY

Token supportati

Elenco dei token supportati da B2BINPAY

Sviluppatori

Prezzi

.svg)

.svg)

.svg)

.svg)

.svg)

.svg)

-2.avif)

.avif)