स्टेबलकॉइन्स ऐसी क्रिप्टोकरेन्सी हैं जो वास्तव में क्रिप्टोकरेन्सी जैसी नहीं हैं। यह कैसे? आइए समझाते हैं।

क्रिप्टोकरेन्सी की अस्थिरता ने कई निवेशकों और व्यवसायों को विकेंद्रीकृत सिक्कों का उपयोग करने से हतोत्साहित किया क्योंकि उनका मूल्य किसी भी समय बदल सकता है। किसी निवेशक की क्रिप्टो होल्डिंग केवल इसलिए दो दिनों में 10% तक गिर सकती है क्योंकि बाजार अचानक गिर गया।

स्टेबलकॉइन्स एक डिजिटल भुगतान विधि के रूप में एक स्थिर संपत्ति प्रदान करके एक महत्वपूर्ण समाधान प्रस्तुत करते हैं। हालांकि, बिटकॉइन और एथेरियम के विपरीत, वे व्यापार द्वारा पैसे कमाने के कुछ ही अवसर प्रदान करते हैं क्योंकि उनके मूल्य निश्चित होते हैं।

तो, स्टेबलकॉइन कंपनियां पैसे कैसे कमाती हैं? और क्या क्रिप्टो उपयोगकर्ता स्थिर क्रिप्टोकरेंसी का उपयोग करके कोई आय कमा सकते हैं? चलिए पता लगाते हैं।

मुख्य बिंदु

- स्टेबलकॉइन्स विकेंद्रीकृत सिक्के हैं जिनके पास स्थिर बैकिंग होती है जो यह सुनिश्चित करती है कि मुद्रा का मूल्य नहीं बदले।

- स्टेबलकॉइन जारीकर्ता मुद्राओं को फिएट मनी, क्रिप्टो एसेट्स या स्मार्ट कॉन्ट्रैक्ट्स के साथ 1:1 फिक्सिंग अनुपात बनाए रखने के लिए पिन करते हैं।

- स्टेबलकॉइन जारीकर्ता सिक्के के संपार्श्विक में निवेश करके, ऋण जारी करके, और खाता प्रबंधन और लेनदेन कमीशन से शुल्क प्राप्त करके पैसा कमाते हैं।

क्रिप्टो स्टेबलकॉइन्स को समझना

स्टेबलकॉइन्स ब्लॉकचेन आधारित मुद्राएं हैं जिनका मूल्य यूएसडी या ईयूआर में स्थिर होता है। बिटकॉइन और एथेरियम जैसी अधिकांश क्रिप्टोकरेन्सियों के विपरीत, जो मांग, सट्टा, और माइनिंग प्रयासों के अनुसार अपना मूल्य बदलती हैं, स्टेबलकॉइन्स का मूल्य $1 पर स्थिर रहता है।

इस प्रकार, व्यवसाय और निवेशक विकेंद्रीकृत सिक्कों और डिजिटल संपत्तियों का उपयोग बिना उनके मूल्य को जोखिम में डाले और अप्रत्याशित बाजार उतार-चढ़ाव से दूर कर सकते हैं।

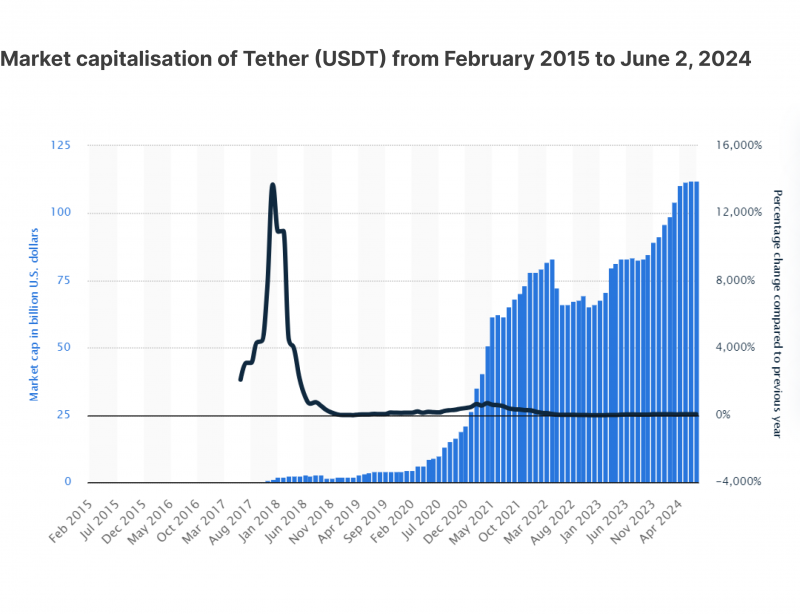

टेदर (USDT) सबसे बड़ा स्टेबलकॉइन जारीकर्ता है, जिसका बाजार पूंजीकरण $114 बिलियन है और यह कुल मिलाकर तीसरी सबसे बड़ी क्रिप्टोकरेन्सी है। USDC और EURC भी कुछ सबसे प्रसिद्ध स्टेबलकॉइन हैं, जो क्रमशः डॉलर और यूरो से जुड़े हुए हैं।

स्टेबलकॉइन्स कैसे बनाए जाते हैं?

स्टेबलकॉइन्स केंद्रीयकृत या विकेंद्रीकृत हो सकते हैं, जो डेवलपिंग कंपनी पर निर्भर करता है। वित्तीय संस्थान और संगठन इन सिक्कों को वित्तीय बैकिंग और जटिल तंत्र के साथ बनाते हैं जो मुद्रा के फिक्स्ड अनुपात को 1:1 पर बनाए रखते हैं।

स्टेबलकॉइन्स को क्रिप्टो/फिएट मुद्राओं, वस्तुओं, एल्गोरिदम या इनके संयोजन द्वारा संपार्श्विक किया जा सकता है। स्मार्ट कॉन्ट्रैक्ट्स और ब्लॉकचेन ऑरेकल्स वे दो घटक हैं जो पिनिंग तंत्र को क्रियान्वित और बनाए रखते हैं।

स्मार्ट कॉन्ट्रैक्ट्स बैलेंस बनाए रखने के लिए मिंटिंग या बर्निंग ऑपरेशंस को क्रियान्वित करते हैं, जबकि ऑरेकल्स स्मार्ट कॉन्ट्रैक्ट्स को वास्तविक बाजार समाचार और मूल्य अपडेट प्रदान करते हैं।

विभिन्न स्टेबलकॉइन फिक्सिंग तंत्र हैं:

- फिएट-बैकिंग्स: नकद रिजर्व और ट्रेजरी बिल्स का उपयोग करके, जैसे USDT, USDC और EURC।

- क्रिप्टो-बैकिंग्स: क्रिप्टोकरेन्सी और स्मार्ट कॉन्ट्रैक्ट्स का उपयोग करके, जैसे Wrapped Ethereum, जो ETH मूल्य से जुड़ा होता है।

- एल्गोरिदमिक पिनिंग: बाजार की गतिशीलता के आधार पर क्रिप्टो को मिंट या बर्न करने के लिए स्मार्ट कॉन्ट्रैक्ट्स का उपयोग करना, जैसे DAI और TerraUSD।

- वस्तु-बैकिंग्स: सोने जैसी भौतिक रिजर्व संपत्तियों का उपयोग करके सिक्के की आपूर्ति करना, जैसे XAUt और PAXG।

स्टेबलकॉइन जारीकर्ता पैसे कैसे कमाते हैं

उन क्लासिक क्रिप्टोकरेन्सियों के विपरीत जो लगातार अपने मूल्य में परिवर्तन करती हैं, स्टेबलकॉइन्स आय-सृजन या व्यापार मॉडल प्रदान नहीं करती हैं। वे केवल भुगतान के साधन के रूप में काम करती हैं। लेकिन स्टेबलकॉइन जारीकर्ता पैसे कैसे कमाते हैं?

संपार्श्विक निवेश

डेवलपर्स के लिए पहला स्टेबलकॉइन राजस्व मॉडल सिक्के के संपार्श्विक का उपयोग करना और इसे अल्पकालिक आय-सृजन योजनाओं में निवेश करना है। उदाहरण के लिए, सबसे आम पिन किया गया स्टेबलकॉइन, USDT, नकद रिजर्व, सरकारी बांड, क्रिप्टो संपत्तियों और कॉर्पोरेट नोट्स का उपयोग टेदर का समर्थन करने के लिए करता है।

कंपनी इन संपत्तियों का उपयोग अल्पकालिक निवेशों से आय उत्पन्न करने के लिए कर सकती है। हालांकि, स्टेबलकॉइन्स को तरल संपत्तियां बनाए रखनी होती हैं जब उपयोगकर्ता अपने USDT होल्डिंग्स को नकदी में बदलते हैं।

इस प्रकार, जब उपयोगकर्ता 1 USDT प्राप्त करने के लिए $1 का भुगतान करते हैं, तो यह नकदी टेदर के खजाने में चली जाती है। इस धनराशि को फिर धन बाजारों और अल्पकालिक सरकारी बांडों में निवेश किया जाता है ताकि ब्याज राजस्व उत्पन्न हो सके और जब उपयोगकर्ता अपने USDT छोड़ते हैं और फिएट मनी निकालते हैं, तो नकदी प्रवाह उपलब्ध रहे।

शुल्क संचित करना

अधिकांश उपयोगकर्ता और व्यवसाय USDT में लेनदेन करने के लिए एक्सचेंजों पर निर्भर होते हैं क्योंकि टेदर भारी खाता और लेनदेन शुल्क लेता है। एक्सचेंज प्रति ऑपरेशन $0.50 जैसी छोटी फीस ले सकते हैं, इसके अलावा अन्य गैस शुल्क भी होते हैं जो ब्लॉकचेन प्रतिभागियों को जाते हैं, जैसे कि माइनर्स और वेलिडेटर्स।

हालांकि, एक्सचेंजों को USDT प्राप्त करने और इसे व्यवसायों और व्यक्तियों को पेश करने के लिए सीधे जारीकर्ता के साथ व्यवहार करना पड़ता है। टेदर खाता सीधे डेवलपर के साथ स्थापित करते समय $150 खाता सत्यापन शुल्क लेता है। इसके अलावा, कंपनी के माध्यम से USDT खरीदने या बेचने पर 0.1% कमीशन भी होते हैं, जिसमें न्यूनतम खाता $100,000 होता है।

यह स्टेबलकॉइन व्यवसाय मॉडल टेदर के लिए एक महत्वपूर्ण आय स्रोत बनाता है।

ऋण जारी करना

स्टेबलकॉइन जारीकर्ता अपने महत्वपूर्ण नकद होल्डिंग्स और रिजर्व का उपयोग विकेंद्रीकृत/केंद्रीकृत एक्सचेंज प्लेटफार्मों को ऋण प्रदान करने के लिए कर सकते हैं। उदाहरण के लिए, टेदर ने विकेंद्रीकृत एक्सचेंज प्लेटफार्म Celsius Network को $1 बिलियन का ऋण प्रदान किया।

स्टेबलकॉइन ब्याज दरें एक महत्वपूर्ण आय स्रोत बना सकती हैं, जिसमें टेदर प्रति वर्ष 5%-6% की वापसी दर लेता है।

Celsius एक्सचेंज ने 2022 में दिवालिया होने की घोषणा की, जो टेदर द्वारा अपने ऋण को वापस पाने के लिए Celsius के बिटकॉइन संपार्श्विक को समाप्त करने के कारण हुई। अंततः 2024 में यह एक्सचेंज बंद हो गया।

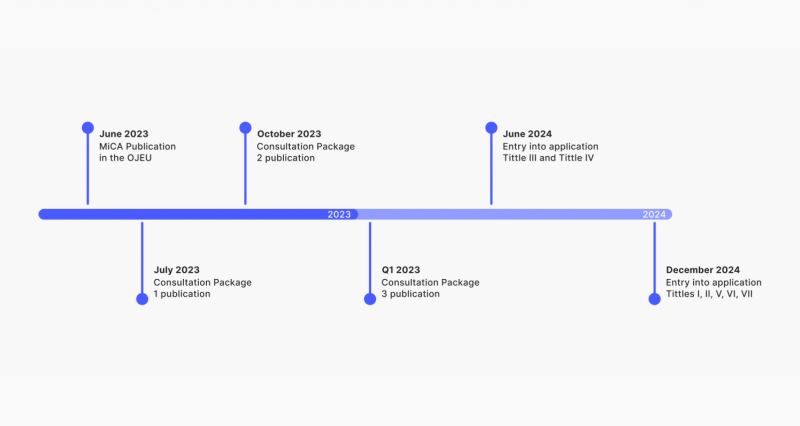

2024 में स्टेबलकॉइन नियम

यूरोपीय संघ ने 2022 में क्रिप्टो एसेट्स में मार्केट्स को स्थापित किया ताकि क्रिप्टोकरेन्सी और स्टेबलकॉइन विकास को नियंत्रित किया जा सके और किसी अन्य सिक्के के गिरने या संगठात्मक दिवालियापन से बचा जा सके। MiCA नियम 2023 में पारित हुए, और 2024 में उनका अपनाना शुरू हुआ।

नियमों के अनुसार एकल-फिएट-बैक्ड स्टेबलकॉइन्स को नकद रिजर्व होना चाहिए, जिसमें यूरो को संपार्श्विक के रूप में शामिल करना चाहिए। अन्यथा, जारीकर्ता को भारी जुर्माने का सामना करना पड़ सकता है, जैसे कि अधिकतम दैनिक लेनदेन सीमाएं और अन्य आवेदन प्रतिबंध।

संस्था ने एल्गोरिदमिक स्टेबलकॉइन पिनिंग के लिए अधिक सख्त ढांचे पेश किए, जिसमें फिक्सिंग तंत्र के लिए सख्त दिशानिर्देश, चल रही तकनीकी ऑडिटिंग, और आपातकालीन योजना के लिए नकद संपार्श्विक की आवश्यकता होती है।

ये नियम यूरोपीय डिजिटल अर्थव्यवस्था को बढ़ावा देंगे और निवेशकों के अधिकारों की रक्षा करेंगे, जिससे आर्थिक गिरावट और सिस्टम ग्लिच से होने वाले बड़े नुकसान से बचा जा सकेगा।

स्टेबलकॉइन्स में बढ़ते रुझान

अविश्वसनीय USD प्रदर्शन और यूरोप में बढ़ती मुद्रास्फीति दरों के साथ, 2024 में स्टेबलकॉइन्स अधिक लोकप्रिय संपत्ति बन गए हैं। शीर्ष स्टेबलकॉइन जैसे कि USDC, EURC और USDT का बाजार पूंजीकरण पिछले छह महीनों में नाटकीय रूप से बढ़ गया है।

व्यवसाय में स्टेबलकॉइन्स

स्टार्टअप, कंपनियां और बहुराष्ट्रीय निगम तेजी से स्टेबलकॉइन्स के महत्व को एक विकेंद्रीकृत डिजिटल मुद्रा के रूप में महसूस कर रहे हैं जो पारदर्शिता और नियंत्रण को बढ़ावा देता है। स्टेबलकॉइन्स केंद्रीय बैंकों की तुलना में लागत-प्रभावी लाभ भी प्रदान करते हैं।

- Circle कंपनी ने USDC वॉलेट्स में 59% वृद्धि की रिपोर्ट दी है, जिससे कुल संख्या 2.7 मिलियन वॉलेट उपयोगकर्ताओं तक पहुंच गई।

- टेदर ने भी एक सर्वकालिक उच्च बाजार पूंजीकरण हासिल किया है, जो जुलाई 2024 में $114 बिलियन के क्षेत्र में प्रवेश कर रहा है।

- PayPal का नया जारी किया गया स्टेबलकॉइन, PYUSD, बड़े पैमाने पर बढ़ा और जून 2024 में $423 मिलियन के बाजार पूंजीकरण में चरम पर पहुंच गया, जिसमें 166% YTD वृद्धि दर दर्ज की गई।

आर्बिट्राज ट्रेडिंग

आर्बिट्राज एक उन्नत व्यापार रणनीति है जहां निवेशक विभिन्न एक्सचेंजों के बीच छोटे मूल्य अंतर का लाभ उठाते हैं। ये अंतर भौतिक रूप से वितरित स्थानों, विभिन्न मांग और आपूर्ति कारकों, और अन्य बाजार स्थितियों के बीच प्राकृतिक बाजार गतिशीलता के कारण होते हैं।

1:1 पिनिंग सिस्टम के बावजूद, स्टेबलकॉइन्स क्षणिक रूप से $1 स्तर के आसपास गिर सकते हैं और बढ़ सकते हैं। यह विचलन अधिक समय तक नहीं रहता, और मूल्य जल्दी ही ठीक हो जाता है।

हालांकि, व्यापारी अपने क्रिप्टो आर्बिट्राज रणनीति को पर्याप्त तेजी से लागू कर सकते हैं और इन छोटे मूल्य उछालों का लाभ उठाकर कमाई कर सकते हैं।

स्टेबलकॉइन घोटाले

क्रिप्टोकरेन्सी का अक्सर स्कैमर्स और अवैध वित्तीय ऑपरेटरों द्वारा उपयोग किया जाता है जो उपयोगकर्ताओं को जाली सिक्के खरीदने या धोखाधड़ी करने के लिए आकर्षित करते हैं ताकि वे महत्वपूर्ण लाभ कमा सकें। हालांकि, स्टेबलकॉइन्स में एक बढ़ती प्रवृत्ति देखी गई है।

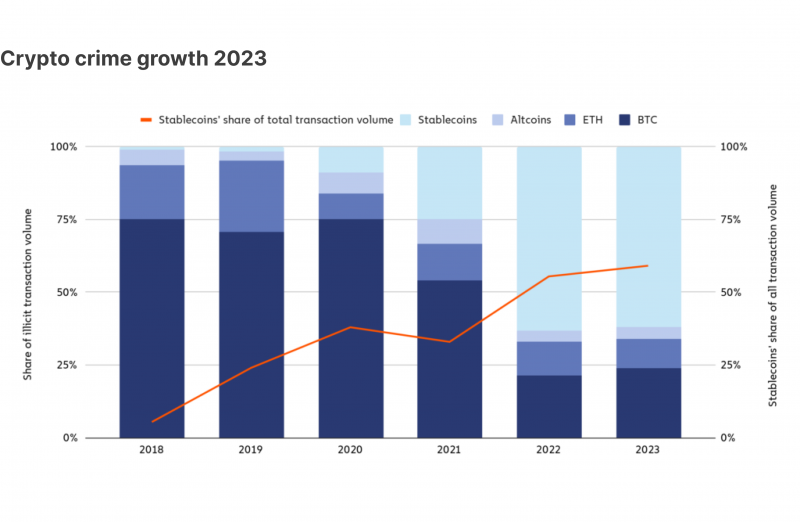

2023 में, स्टेबलकॉइन्स ने स्कैम गतिविधियों का 70% हिस्सा लिया। इनमें से अधिकांश का उपयोग प्रतिबंधित संस्थाओं और धोखाधड़ी योजनाओं द्वारा किया गया। एक लोकप्रिय प्रथा यह है कि नव जारी स्टेबलकॉइन को ट्रैक किया जाए और इसका एक नकली प्रतिलिपि बनाई जाए।

जब PayPal ने 2023 में अपना PYUSD स्टेबलकॉइन बनाया, तो लगभग 30 नकली सिक्के बनाए गए जिनके समान नाम थे। इनमें से एक ने महत्वपूर्ण सफलता हासिल की और $2.5 मिलियन से अधिक के व्यापारिक वॉल्यूम में हेराफेरी की।

निष्कर्ष

स्टेबलकॉइन्स विकेंद्रीकृत दुनिया में एक बेहतरीन जोड़ हैं। वे क्रिप्टोकरेन्सी और फिएट मनी का एक बेहतरीन संयोजन प्रदान करते हैं, जिससे व्यवसायों और निवेशकों को बिना अस्थिरता के जोखिम के विकेंद्रीकृत मुद्रा के साथ लेनदेन करने में सक्षम होते हैं।

कोई व्यापारिक मूल्य और लगभग कोई मूल्य अस्थिरता नहीं होने के साथ, स्टेबलकॉइन कंपनियां पैसे कैसे कमाती हैं? सिक्के जारीकर्ता आय उत्पन्न करने के लिए विभिन्न व्यावसायिक मॉडल लागू करते हैं। इसके अलावा, वे अपने वित्तीय समर्थन को बनाए रखने और बढ़ाने के लिए ऋण ब्याज आय प्राप्त कर सकते हैं और शुल्क संचित कर सकते हैं।