فرآیند خرید کالای مورد نظر مسیری طولانی را پیموده است. زمانهایی که مردم پول نقد حمل میکردند و شمارش میکردند گذشته است. روشهای پرداخت متعددی پدید آمدهاند و درگاههای پرداخت مسئول آنها هستند.

درگاههای پرداخت به عنوان پل ارتباطی بین سازمانها و خردهفروشان عمل میکنند و تراکنشهای امن و آسانی را تضمین میکنند. این خدمات به شرکتها اجازه میدهند تا از منابع مختلفی مانند پرداختهای الکترونیکی، بانکداری آنلاین، و کارتهای اعتباری یا نقدی پرداختها را بپذیرند.

درگاههای پرداخت از منابع مختلفی درآمدزایی میکنند. در این مقاله، این روشها را بررسی میکنیم تا جریانهای درآمدی آنها را درک کنیم. همچنین به بررسی درگاههای پرداخت رمزارزی پرداخته و شباهتها و تفاوتهای آنها را خواهیم دید.

نکات کلیدی

- درگاههای پرداخت به عنوان واسطهها عمل میکنند تا تراکنشهای امن را با استفاده از روشهای مختلف امکانپذیر سازند.

- درگاههای پرداخت از طریق کارمزدهای تراکنش، هزینههای راهاندازی، هزینههای نگهداری، برگشت وجه و کارمزدهای تراکنش خارجی درآمدزایی میکنند.

- مدلهای درگاهها احتمالاً با پیشرفت فناوری تغییر خواهند کرد و نیاز به تطبیق با روندهای بازار خواهند داشت.

درک مدل کسبوکار درگاه پرداخت

درگاههای پرداخت با ایفای نقش واسطهای بین مؤسسات مالی و خردهفروشان، تراکنشها را تسریع میکنند. آنها به طور امن دادههای پرداخت را پردازش میکنند تا اطمینان حاصل شود که پول از حساب مشتریان به حسابهای تجاری منتقل میشود. درگاههای پرداخت روشهای مختلف پرداخت، از جمله کارتهای اعتباری یا نقدی، بانکداری آنلاین، رمزارز و سایر پرداختهای الکترونیکی را مدیریت میکنند.

درگاههای پرداخت بر اساس محیطهای عملیاتی و زمینههای تمرکز خود دستهبندی میشوند. عملکرد اصلی مدل کسبوکار درگاه پرداخت آنلاین، امکان انجام تراکنشهای دیجیتال در وبسایتها و پلتفرمهای تجارت الکترونیک است. آنها به شرکتها کمک میکنند تا پرداختها را از طریق درگاههای امن اینترنتی دریافت کنند. از سوی دیگر، درگاههای فیزیکی به تجار اجازه میدهند تا در مکانهای فیزیکی مستقیماً پرداختهای کارتی را بپذیرند که معمولاً در نقاط فروش (POS) انجام میشود.

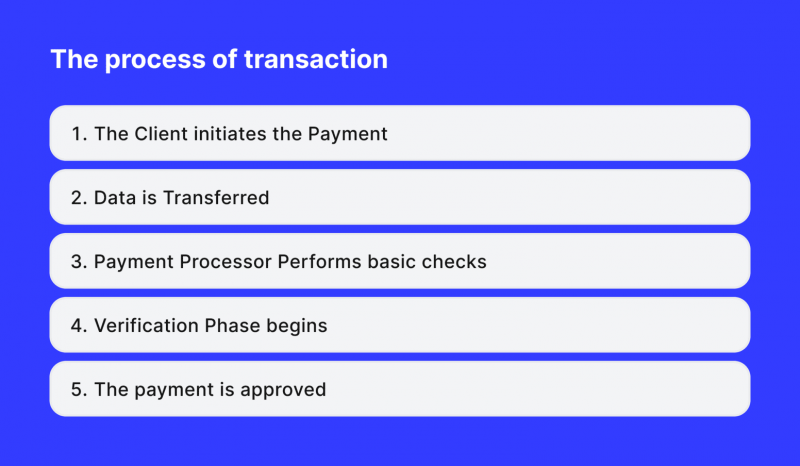

درگاههای پرداخت معمولی، پرداختها را با استفاده از پول فیات مانند دلار و یورو پردازش میکنند. این درگاهها با مؤسسات مالی مانند بانکهای صادرکننده و دریافتکننده همکاری میکنند تا تراکنشها را تکمیل کنند. بیایید نگاهی به پشت پرده تراکنش بیندازیم:

1. مشتری پرداخت را آغاز میکند

فرآیند در صفحه پرداخت یک کسبوکار آنلاین یا در نقطه فروش فیزیکی زمانی که مصرفکننده تصمیم به خرید میگیرد و روش پرداخت را انتخاب میکند آغاز میشود.

2. انتقال داده و امنیت

درگاه پرداخت شماره کارت مشتری، تاریخ انقضا و CVV را دریافت میکند. لایه سوکت امن (SSL) این دادهها را رمزگذاری میکند تا از دسترسی غیرمجاز جلوگیری کند. دادههای رمزگذاری شده سپس به پردازنده پرداخت ارسال میشوند.

3. عملکرد پردازنده پرداخت

پس از دریافت دادههای پرداخت رمزگذاری شده، پردازنده پرداخت آن را به شبکه کارت مربوطه (ویزا، مسترکارت، و غیره) منتقل میکند. پردازنده همچنین جزئیات تراکنش را تأیید میکند و بررسیهای اولیه برای جلوگیری از تقلب را انجام میدهد.

4. بانک صادرکننده و شبکه کارت

بانکی که کارت اعتباری یا نقدی مشتری را صادر کرده است، درخواست تراکنش را از شبکه کارت دریافت میکند. بانک صادرکننده علاوه بر تأیید موجودی کافی در حساب مشتری، بررسیهای اضافی برای جلوگیری از تقلب انجام میدهد. اگر همه چیز درست باشد، بانک صادرکننده تراکنش را تأیید کرده و کد تأییدیه را از طریق شبکه کارت به پردازنده پرداخت بازمیگرداند.

5. واکنش تأییدیه

پس از دریافت کد تأییدیه توسط خدمات پردازش پرداخت، آن به درگاه پرداخت ارسال میشود که سپس آن را به حساب تجاری یا سیستم نقطه فروش منتقل میکند. پس از دریافت تأییدیه پرداخت، مشتری تراکنش را به پایان رسیده در نظر میگیرد.

جریانهای درآمدی درگاههای پرداخت

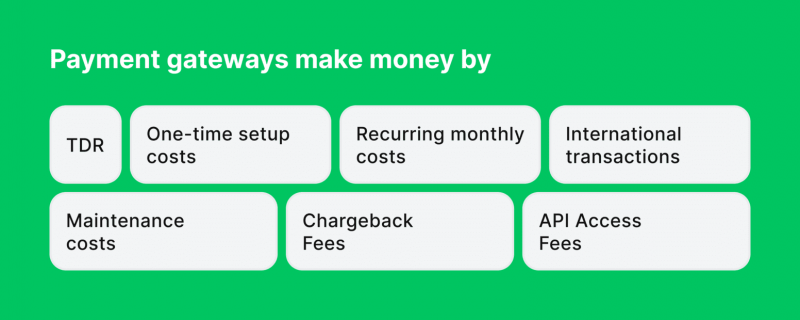

مدل درآمدی درگاه پرداخت از روشهای مختلفی برای حفظ عملیات تجاری و سودآوری استفاده میکند. اگر کنجکاو هستید که درگاههای پرداخت چگونه درآمد کسب میکنند، ادامه دهید.

نرخ تخفیف تراکنش (TDR)

درگاههای پرداخت عمدتاً به TDR (یا MDR) به عنوان منبع درآمد خود متکی هستند. این هزینه به عنوان درصدی از کل تعداد تراکنشهای پردازش شده توسط درگاه ارزیابی میشود. این هزینه شامل هزینههای شبکه، امنیت تراکنش و هزینههای اداری مرتبط با پردازش پرداختها میشود. حجم تراکنش، نوع کارتی که استفاده میشود (اعتباری یا نقدی) و سطح ریسک تراکنش تنها چند نمونه از عواملی هستند که میتوانند بر TDR تأثیر بگذارند. به عنوان مثال فرض کنید اگر شما 100 دلار از طریق درگاه پرداخت با TDR 2.5% پرداخت کنید، درگاه 2.50 دلار به عنوان کارمزد خود کسر میکند.

برخی هزینههای اضافی

علاوه بر TDRها، درگاههای پرداخت ممکن است هزینههای مختلفی برای پردازش تراکنشها دریافت کنند:

- هزینه راهاندازی یک هزینه ثابت یکباره است که تجار باید برای ایجاد حساب خود و ادغام درگاه پرداخت با سیستمهای بکاند خود پرداخت کنند.

- هزینههای مکرر ماهانه یا سالانه برای فعال نگه داشتن حساب تجار و فعال بودن دسترسی به خدمات درگاه پرداخت اعمال میشوند.

- هزینههای تراکنش بینالمللی برای پردازش پرداختها به ارزهای دیگر از ارز پیشفرض درگاه در نظر گرفته میشوند. این هزینهها برای جبران ریسکهای ارزی و هزینههای تبدیل ارز است.

- هزینههای نگهداری به طور منظم برای تضمین عملکرد مستمر خدمات درگاه پرداخت اعمال میشوند. همچنین، این هزینهها از بهبودهای امنیتی مستمر، ارتقاء سیستمها و تطابق با مقررات قانونی در حال تغییر پشتیبانی میکنند.

- درگاههای پرداخت ممکن است برای جبران هزینههای اداری مرتبط با پردازش و حل اختلافات برگشتی که توسط مصرفکنندگانی که به تراکنشها اعتراض میکنند، هزینههایی را اعمال کنند. به عنوان مثال، اگر کسی به تراکنش 50 دلاری اعتراض کند و درخواست برگشت وجه را شروع کند، درگاه پرداخت ممکن است 15 دلار برای پردازش این اختلاف، صرف نظر از نتیجه نهایی، هزینه کند.

- ارائهدهنده خدمات پرداخت خاص ممکن است برای سفارشیسازی فرآیندهای پرداخت یا ادغام با برنامههای شخص ثالث از امکانات یا دسترسی به API استفاده کند. هزینههای اضافی میتواند بسته به میزان استفاده یا میزان دسترسی مجاز به این APIها وابسته باشد. به عنوان مثال، فرض کنید یک شرکت نرمافزاری میخواهد API یک درگاه پرداخت را ادغام کند تا مشتریان بتوانند به راحتی خریدهای درونبرنامهای انجام دهند. درگاه پرداخت برای ادغام پایهای ماهانه 100 دلار و برای دسترسی به نسخه پریمیوم، که شامل تجزیه و تحلیل پیشرفته داده و پشتیبانی است، ماهانه 300 دلار هزینه میکند. سطوح مختلف دسترسی به API وجود دارد. هرچند، گزینه پریمیوم هزینه بالاتری برای دسترسی به API دارد.

تاجر فرانک مکنامارا در سال 1950 در هنگام شام در نیویورک متوجه شد که کیف پول خود را فراموش کرده است و ایده کارت دینرز کلاب—که به عنوان اولین کارت اعتباری مدرن شناخته میشود—را ارائه داد.

نقش رمزارز در درگاههای پرداخت

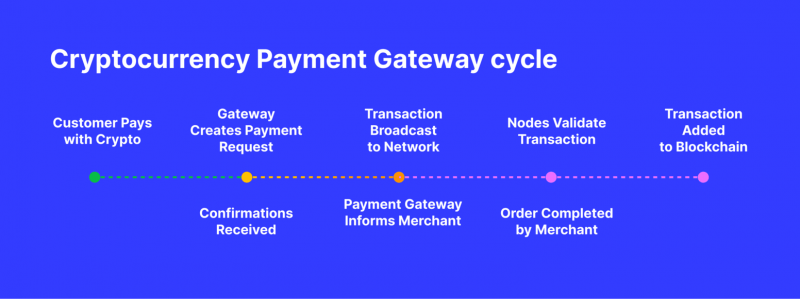

درگاههای پرداخت رمزارز تراکنشها را سادهتر میکنند. با ایفای نقش واسطه، آنها به شرکتها اجازه میدهند که از مشتریان خود پرداختهای رمزارزی را قبول کنند. همانطور که پیشتر درباره عملکرد درگاههای معمولی بحث کردیم، اکنون نگاهی به پشت صحنه درگاههای رمزارزی بیندازیم:

- فرآیند زمانی شروع میشود که یک مصرفکننده پس از تصمیم به انجام تراکنش، انتخاب میکند که با رمزارز پرداخت کند.

- درگاه پرداخت یک درخواست پرداخت منحصربهفرد ایجاد میکند که معمولاً به صورت یک آدرس پرداخت یا کد QR است. این درخواست شامل مبلغ پرداخت تبدیل شده به رمزارز انتخابی بر اساس نرخ ارز فعلی است.

- تراکنش توسط نرمافزار کیف پول به شبکه رمزارز ارسال میشود.

- تراکنش در سراسر شبکه پخش میشود و گرهها آن را دریافت میکنند. ماینرها، که به عنوان اعتبارسنجها نیز شناخته میشوند، تراکنش را اعتبارسنجی میکنند و آن را به یک بلاک جدید که به بلاکچین اضافه شده است، ضمیمه میکنند.

- پس از اینکه تراکنش به بلاکی اضافه شد و تأییدات کافی دریافت شد، بسته به سیاست تاجر، به درگاه پرداخت اطلاع داده میشود که تراکنش موفقیتآمیز بوده است. تأییدات بسیار مهم هستند زیرا امنیت و تغییرناپذیری تراکنش را تقویت میکنند.

- درگاه پرداخت به تاجر اطلاع میدهد که پرداخت دریافت و تأیید شده است. سپس فروشنده میتواند سفارش مشتری را تکمیل کند.

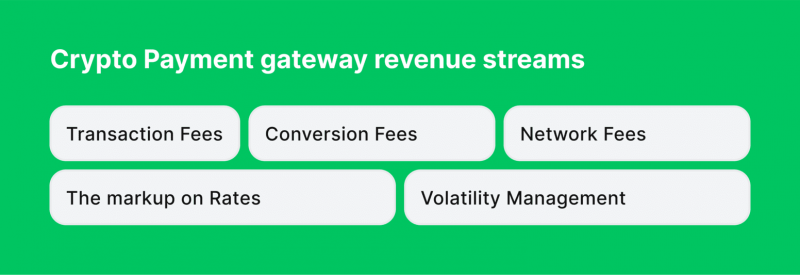

درگاههای رمزارز به روشهای متفاوتی نسبت به درگاههای معمولی درآمدزایی میکنند. درگاههای رمزارز ممکن است از منابع دیگر مانند کارمزدهای تراکنش بر روی بلاکچین، هزینههای مدیریت کیف پول و هزینههای تبدیل بین رمزارزها و پول فیات درآمد کسب کنند، در حالی که درگاههای معمولی عمدتاً درآمد خود را از کارمزدهای تراکنش به دست میآورند.

- درگاههای پرداخت رمزارز برای مدیریت پرداختها بر روی بلاکچین کارمزدهای تراکنش را اعمال میکنند، درست مانند درگاههای معمولی.

- تبدیلها بین رمزارزهای مختلف یا از رمزارزها به پول فیات با هزینههایی همراه است.

- هزینههای شبکه بلاکچین هزینههای پردازش و اعتبارسنجی تراکنشهای شبکه را پوشش میدهد.

- در هنگام تبدیل رمزارزها به پول فیات یا بالعکس، درگاهها ممکن است یک مارکآپ یا اسپرد به نرخهای تبدیل اضافه کنند.

- خدمات مدیریت نوسانات قیمت، خدمات اضافی هستند که تجار که رمزارز را نگهداری میکنند ممکن است برای محافظت در برابر نوسانات قیمت از آنها استفاده کنند.

ادغام پرداختهای رمزارز با استفاده از درگاههای معمولی مزایای بسیاری را ارائه میدهد، مانند کاهش هزینههای تراکنش، تسریع در تراکنشهای بینالمللی بدون نیاز به تبدیل ارز و افزایش امنیت از طریق فناوری بلاکچین. با این حال، چالشهایی مانند نوسانات قیمت، عدم قطعیتهای قانونی و پذیرش محدود توسط خردهفروشان اصلی، هنوز مانع از پذیرش گسترده میشوند.

نکات پایانی

پس از درک زیرساختهای درگاه پرداخت، اکنون میدانیم که آنها چگونه درآمد کسب میکنند. درگاههای پرداخت با تنظیم هزینهها، هزینههای نگهداری و هزینههای دیگری مانند برگشت وجه و کارمزد تراکنشهای خارجی درآمد کسب میکنند. ما پیشبینی میکنیم که مدلهای درگاه پرداخت به دلیل پیشرفتهای فناوری همچنان تکامل خواهند یافت.