سرمایه گذاری در ارزهای مجازی یکی از سودآورترین راه ها برای سرمایه گذاری در رشد ارزهای دیجیتال، جایی که دارایی های دیجیتال در محدوده وسیع تری در نوسان هستند نسبت به سازهای کلاسیک.

با این حال، این نوسانات بالاتر گاهی اوقات می تواند مخاطره آمیز باشد. بنابراین، معاملهگران برای محافظت در برابر عدم قطعیت بازار و سرمایهگذاری بر پتانسیل ارزهای مجازی، به مشتقات رمزنگاری میپردازند.

این ابزارها روشی سریعتر و مطمئنتر برای خرید و فروش داراییهای دیجیتال بدون دردسر کیف پولهای نگهداری و پردازش مالکیت ارائه میدهند.. بیایید معنای مشتقات رمزنگاری را با جزئیات بیشتر گسترش دهیم و انواع مختلف آن را روشن کنیم.

نکات کلیدی

- مشتقات رمزنگاری نقدینگی بالاتر و ریسک کمتری را برای بهره مندی از ارزهای دیجیتال پرنوسان و سودآور فراهم می کنند.

- این قراردادها در دسترستر هستند و اجرای آنها راحتتر از معاملات نقطهای است.

- قراردادهای مشتقات رمزنگاری مستلزم آن است که دو طرف در مورد قیمت، انواع و مبالغ معامله ارزهای دیجیتال در یک تاریخ خاص به توافق برسند.

درک مشتقات رمزنگاری

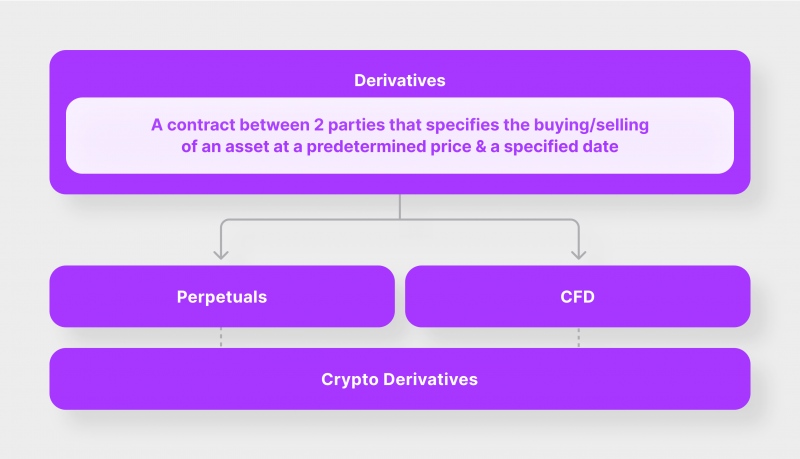

مشتقات قراردادهای مالی بین دو معامله گر هستند که در مورد تاریخ و قیمت یک ابزار مالی توافق می کنند. بنابراین، ارزش قرارداد مشتقه، قیمت بازار دارایی پایه، اعم از سهام، اوراق قرضه، کالاها یا ارزها را دنبال میکند.

این گونه قراردادها در زمینه رمزنگاری به قراردادهایی برای خرید و فروش ارزهای مجازی در یک تاریخ خاص با قیمت توافقی اشاره دارد. هنگامی که تاریخ اجرای قرارداد فرا می رسد، هر دو طرف بدون توجه به نوسانات بازار، ارزش قرارداد را با قیمت توافق شده مبادله می کنند.

تفاوت اصلی بین مشتقات ارز دیجیتال و معاملات نقدی در مالکیت اصلی است. برخلاف معاملات نقدی، قراردادهای مشتقه مالکیت دارایی موضوع را منتقل نمیکنند.

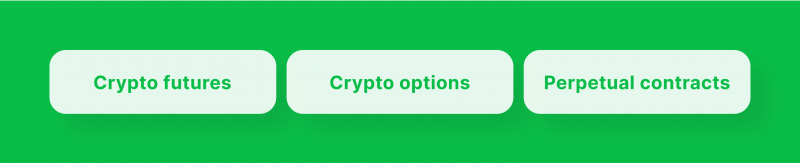

انواع مشتقات در رمزنگاری

قراردادهای مشتقه را می توان در هر بازاری اجرا کرد و ابزار موضوع می تواند سهام، اوراق قرضه، ارزها، کالاها یا رمزارزها . مشتقات رمزنگاری به یک قرارداد و دو طرف نیاز دارند که بر سر قیمت و تاریخ توافق دارند و در سه نوع اصلی وجود دارند: اختیار معامله، آتی، و دائمی.

آپشن ها یا اختیاری

در قراردادهای اختیار معامله، معامله گران از انعطاف بیشتری در تصمیم گیری ترجیحی برخوردار هستند. به عنوان مثال، هنگامی که تاریخ انقضا نزدیک می شود، معامله گر این حق را دارد که طبق مشخصات مشتقه تعهد و اجرا کند یا قرارداد را انکار کند و معامله را پردازش نکند.

مشتقات اختیار معامله انواع مختلفی از قراردادها مانند call و put دارند. اختیار خرید به معامله گر امکان خرید می دهد دارایی های اساسی در تاریخ اجرای قرارداد، در حالی که اختیار فروش به معنای فروش دارایی است در تاریخ توافق شده.

انواع دیگر گزینه های آمریکایی و اروپایی هستند که معامله گران در نمونه های مشتقات رمزنگاری فوق می توانند امنیت موضوع را قبل از تاریخ انقضا در گزینه آمریکایی بفروشند. در عین حال، معامله گران باید دقیقاً در تاریخ ذکر شده مطابق با گزینه های اروپایی اقدام کنند.

فیوچرز

قراردادهای فیوچرز رایج ترین و ساده ترین نوع مشتقات در کریپتوها هستند. قراردادهای مشتقات آتی مستلزم توافق هر دو طرف برای خرید یا فروش دارایی در قیمت، تاریخ و مقدار مشخص است.

این یک استراتژی رایج معاملاتی مشتقات ارز دیجیتال توسط سرمایه گذاران نهادی است که از دانش بازار و پیشبینیها برای تخمین تغییرات قیمت در آینده و عقد قراردادهای مشتقات مختلف استفاده میکنند.

وقتی به تاریخ اجرا نزدیک میشود، هر دو معاملهگر باید ارزش قرارداد (نه دارایی پایه) را انتقال دهند و با متوجه شدن سود و زیان، قرارداد را با هر دو طرف منعقد کنند.

به عنوان مثال، اگر یک معامله گر برای فروش بیت کوین در تاریخ آتی قراردادی مشتقه منعقد کند. اگر قیمت خرید BTC 50,000 دلار و در تاریخ انقضای قرارداد 1 BTC = 60,000 دلار بود، معامله گر 10,000 دلار سود می برد.

به طور مشابه، اگر قیمت بیت کوین به 35000 دلار کاهش یابد، معامله گر 15000 دلار ضرر خواهد داشت.

پرپچوال

اینها انعطاف پذیرترین و پیشرفته ترین مشتقات بدون تاریخ انقضا هستند. بنابراین، معاملهگران قراردادهای آتی دائمی می توانند دارایی یا قرارداد را تا زمانی که بخواهند نگه دارند.

اما، شرایطی وجود دارد که سرمایهگذاران باید در نگهداری یک دارایی و قیمت قرارداد آتی دائمی آن در نظر بگیرند، مانند نرخ سرمایه (هزینه نگهداری) و حداقل حاشیه.

چرا معامله مشتقات رمزنگاری مهم است؟

معامله مشتقات سریعتر از نگهداری و فروش به روش کلاسیک است. به عبارت دیگر، سرمایهگذاران نیازی به پیدا کردن یک صرافی رمزنگاری، خرید یک ارز دیجیتال خاص مانند BTC یا ETH، انتقال آن به کیف پول خود و سپس یافتن بهترین زمان و فرصت برای فروش آن و کسب سود ندارند.

علاوه بر این، معاملات اسپات کریپتو به عملیات بیشتری از کیف پول دیجیتال یا نگهبانی آنها نیاز دارد، که در صورت نفوذ تراکنش توسط هکرها و کلاهبرداران ممکن است زمان ببرد و خطرات امنیتی داشته باشد. بنابراین، معاملهگران مشتقات کریپتو از این استراتژی برای بهرهمندی از این ویژگیها استفاده میکنند.

دسترسی به بازار بالاتر

مشتقات نقدینگی بیشتری را فراهم میکنند، زیرا معاملات آنها سریعتر و آسانتر است، که باعث میشود داراییهای کریپتو در دسترستر باشند. نقدینگی به سهولت فعالان بازار برای خرید و فروش ابزار اشاره دارد. بازارهای نقدی دارایی های قابل معامله کافی در انتظار کتاب سفارش ، با شرکتکنندگان زیادی که مایلند طرف دیگر معاملات را انتخاب کنند.

بنابراین، مشتقات کریپتو باعث افزایش نقدینگی میشوند و به کارایی و ثبات کلی بازار کمک میکنند.

تنوع پرتفوی معامله گر

معاملات مشتقات کریپتو میتواند ابزاری برای تنوع بخشیدن به سبد سهام باشد که به سرمایهگذاران اجازه میدهد تا گزینهها و تغییرات مختلف را در معاملات بیت کوین کشف کنند و بهترین استراتژی سرمایه گذاری در رمزنگاری پیدا کنند.

علاوه بر این، مشتقات کریپتو فروش شورت را تسهیل میکنند، جایی که معاملهگران میتوانند در صورت کاهش بازار بدون داشتن دارایی ارز دیجیتال، یک کوین دیجیتال خاص را بفروشند. از سوی دیگر، در بازارهای کلاسیک، معامله گران باید قبل از فروش یک رمزنگاری خاص به بازار، مالک آن باشند.

کاهش خطرات دارایی های رمزنگاری

ارزهای بلاک چین با نوسانات بالا و غیرقابل پیش بینی بودن مشخص می شوند. به عنوان مثال، اگر شما مالک اتریوم هستید، زیرا قیمت آن در حال افزایش است و میخواهید بعداً آن را در نقطه بالاتری بفروشید، ممکن است قیمت بدون هشدار قبلی تغییر کند و کاهش یابد. بنابراین، مالکیت و معاملات کوینها و توکنهای دیجیتال با ریسک همراه است.

از سوی دیگر، مشتقات قراردادهایی با قیمت های توافقی هستند که معامله گران معامله را در تاریخ توافق شده و به دور از نوسانات بازار انجام می دهند.

مزایا و معایب مشتقات رمزنگاری

بعد از یافتن یک پلتفرم مشتقات رمزنگاری قابل اعتماد، مهم است که برخی فراز و نشیبهای معاملات این قراردادها را در نظر بگیرید. بیایید برخی از خطرات و مزایای معاملات مشتقات کریپتو را برجسته کنیم.

مزایا

- مشتقات رمزنگاری خطرات کمتری دارند زیرا نیازی به داشتن کوین دیجیتال و کاهش نوسانات بازار ندارند.

- مدیریت آنها بدون داشتن دارایی در کیف پول نگهبانی یا تعامل با زنجیره بلوکی و صرافیهای DeFi آسانتر است.

- معامله گران از مشتقات برای محافظت از موقعیت پرخطر خود در بازار استفاده می کنند، به ویژه در ابزارهایی مانند ارزهای دیجیتال.

- مشتقات با نقدینگی بالایی همراه هستند زیرا سهولت و انعطاف پذیری آنها باعث جذابیت بیشتر آنها برای سرمایه گذاران می شود.

- در صورت مدیریت مناسب، قراردادهای مشتقات رمزنگاری کارمزدهای تراکنش کمتری دارند. >، در حالی که معاملات نقدی مستلزم هزینه های گاز، کارگزاران و مبادلات است.

معایب

- اگر قیمت از پیش تعیین شده کمتر از قیمت واقعی بازار باشد، استراتژیهای محاسبهنشده میتوانند به سودهای محقق نشده منجر شوند.

- معاملات مشتقه فرابورس مشمول بررسیهای انطباق و هویت نمیباشند و خطرات غیراصولی طرف مقابل را افزایش میدهد.

- چارچوب های نظارتی مربوط به قراردادهای مشتقه در سراسر جهان متفاوت است.

نکات پایانی

مشتقات رمزنگاری قراردادهایی بین دو طرف هستند که بر سر قیمت و تاریخ مبادله یک ابزار مالی خاص، مانند BTC یا ETH توافق میکنند. این ابزارها برنامه های مدیریت ریسک و نقدینگی خوبی را ارائه می دهند و بنابراین به عنوان یک راه حل جذاب برای مشارکت در معاملات رمزنگاری تلقی می شوند.