دنیای مالی در حال تجربه یک انقلاب دیجیتال است و در راس این تحول دو بازیگر اصلی قرار دارند: ارز دیجیتال بانک مرکزی (CBDCs) و استیبل کوینها. هر دو به دنبال انقلاب در نحوه پرداخت ما هستند، اما با ویژگیهای متفاوت عمل میکنند.

این مقاله به بحث درباره ارز دیجیتال بانک مرکزی و استیبل کوینها میپردازد و بررسی میکند که چگونه این ارزهای نوآورانه مالی روندهای پرداخت را شکل میدهند و آینده آنها چگونه است.

نکات کلیدی

- ارز دیجیتال بانک مرکزی پول دیجیتال صادر شده توسط دولت است، در حالی که استیبل کوینها ارزهای دیجیتال خصوصی هستند که به یک دارایی پایدار مانند پول فیات متصل شدهاند.

- هر دو ارز دیجیتال بانک مرکزی و استیبل کوینها گزینههای پرداخت سریعتر، ارزانتر و کارآمدتری نسبت به روشهای سنتی ارائه میدهند.

- مقررات مربوط به استیبل کوینها همچنان در حال تکامل هستند، در حالی که ارز دیجیتال بانک مرکزی در مراحل بالایی قرار دارند.

ارز دیجیتال بانک مرکزی: کنترل بانک مرکزی

تصور کنید نسخه دیجیتالی پول نقد خود را که توسط بانک مرکزی شما صادر و کنترل میشود. این اساساً همان چیزی است که ارز دیجیتال بانک مرکزی است. برخلاف پول نقد سنتی، ارز دیجیتال بانک مرکزی فقط به صورت دیجیتال وجود دارد و امکان تراکنشهای سریعتر، ایمنتر و کارآمدتر را فراهم میکند.

ارز دیجیتال بانک مرکزی موضوع داغی در دنیای مالی است و پتانسیل آن برای تغییر نحوه پرداخت ما بسیار زیاد است. با این حال، یکی از جنبههای کلیدی ارز دیجیتال بانک مرکزی کنترل قابل توجهی است که بانکهای مرکزی بر شکل دیجیتالی ارز یک کشور دارند. بیایید به عمق این مفهوم بپردازیم.

ارز دیجیتال بانک مرکزی چیست؟

ارز دیجیتال بانک مرکزی معادل دیجیتالی ارز فیات سنتی یک کشور است که به طور مستقیم توسط بانک مرکزی صادر و کنترل میشود. برخلاف پول نقد فیزیکی، ارز دیجیتال بانک مرکزی به صورت الکترونیکی وجود دارد و میتواند در کیفپولهای دیجیتال یا حسابها ذخیره شود.

انگیزههای توسعه ارز دیجیتال بانک مرکزی شامل موارد زیر بود:

- شمول مالی: ارز دیجیتال بانک مرکزی میتواند به جمعیتهای بدون بانک دسترسی پیدا کند و مشارکت در سیستم مالی گستردهتر را تقویت کند.

- مبارزه با کاهش استفاده از پول نقد: با کاهش استفاده از پول نقد، ارز دیجیتال بانک مرکزی یک جایگزین تحت پشتیبانی بانک مرکزی برای تراکنشهای دیجیتال ارائه میدهد.

- مقابله با ارزهای دیجیتال خصوصی: افزایش ارزهای دیجیتال مانند بیتکوین باعث شده است که بانکهای مرکزی به بررسی ارز دیجیتال بانک مرکزی بپردازند تا کنترل ارز ملی را حفظ کنند.

مدلهای ارز دیجیتال بانک مرکزی

دو مدل اصلی ارز دیجیتال بانک مرکزی وجود دارد: ارز دیجیتال خردهفروشی/عمدهفروشی و سیستمهای پرداخت تکلایه/دولایه. ارز دیجیتال خردهفروشی برای عموم مردم جهت تراکنشهای مالی روزمره در دسترس است، در حالی که ارز دیجیتال عمدهفروشی برای تسویههای بین بانکی بین موسسات مالی استفاده میشود.

در سیستم دولایه، بانکهای تجاری ارز دیجیتال بانک مرکزی را به عموم مردم توزیع میکنند. در سیستم تکلایه، بانک مرکزی تمام حسابهای ارز دیجیتال بانک مرکزی را به طور مستقیم نگه میدارد.

استیبل کوینها: نوآوری خصوصی

استیبل کوینها یک نوآوری جالب در پرداختهای دیجیتال هستند که ترکیبی منحصر به فرد از راحتی ارزهای دیجیتال و ثبات قیمت را ارائه میدهند. بیایید ببینیم این توکنهای صادر شده توسط بخش خصوصی چگونه آینده مالی را شکل میدهند.

استیبل کوینها چیست؟

بر خلاف پول دیجیتال سنتی که به دلیل نوسانات شناخته شده است، استیبل کوینها به دنبال حفظ ارزش پایدار هستند که به یک دارایی اساسی متصل میشود. این اتصال میتواند به داراییهای مختلف باشد، از جمله:

- ارزهای فیات: USD Coin (USDC) و Tether (USDT) نمونههای محبوبی هستند که به دلار آمریکا متصل شدهاند.

- کالاها: استیبل کوینهای پشتوانه طلا مانند Pax Gold (PAXG) امکان دسترسی به قیمت طلا را فراهم میکنند.

- مکانیسمهای الگوریتمی: اینها بر الگوریتمهای نرمافزاری برای مدیریت عرضه و تقاضای استیبل کوین متکی هستند تا به حفظ ارتباط خود با دارایی پایدار بپردازند.

استیبل کوینها به عنوان پاسخی به نوسانات ارزهای دیجیتال سنتی مانند بیتکوین ظاهر شدند. کاربران میتوانند از تراکنشهای دیجیتال (سریع، با دسترسی جهانی) و پذیرش پرداختهای استیبل کوین بدون نوسانات قیمتی مرتبط با ارزهای دیجیتال دیگر بهرهمند شوند.

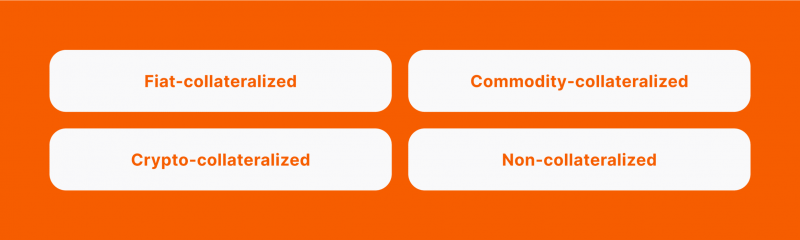

انواع استیبل کوینها

دو نوع اصلی استیبل کوین وجود دارد:

- استیبل کوینهای با وثیقه

اینها مانند ارزهای دیجیتال با چرخهای آموزشی هستند. آنها توسط داراییهای دنیای واقعی مانند پول نقد یا سرمایهگذاریهای پایدار دیگر پشتیبانی میشوند که توسط یک نهاد مرکزی نگهداری میشود. دو نوع فرعی وجود دارد:

- وثیقه خارج از زنجیره: پشتیبانی شده توسط داراییهای سنتی مانند سپردههای پول بانکی تجاری، نه توکنهای دیجیتال.

- وثیقه درون زنجیره: پشتیبانی شده توسط ارزهای دیجیتال دیگر که بر روی بلاکچین وجود دارند.

- استیبل کوینهای الگوریتمی (بدون وثیقه)

اینها پیچیدهتر هستند و به برنامههای کامپیوتری برای مدیریت ارزش خود متکی هستند. آنها معمولاً قیمت خود را به یک ارز دیجیتال دیگر پیوند میدهند اما از “قراردادهای هوشمند” خودکار برای حفظ ثبات استفاده میکنند. اثربخشی این روشها میتواند بسته به دارایی خاصی که به آن پیوند دارند و میزان حساسیت آن به نوسانات قیمت متفاوت باشد.

ارز دیجیتال بانک مرکزی از فناوری بلاکچین و توکنسازی برای ایجاد یک پول فیات دیجیتال استفاده میکند. تفاوت کلیدی بین ارز دیجیتال و ارزهای دیجیتال بانک مرکزی این است که ارزهای دیجیتال بانک مرکزی توسط بانک مرکزی تنظیم و صادر میشوند، در حالی که ارزهای دیجیتال غیرمتمرکز و بدون مقررات هستند.

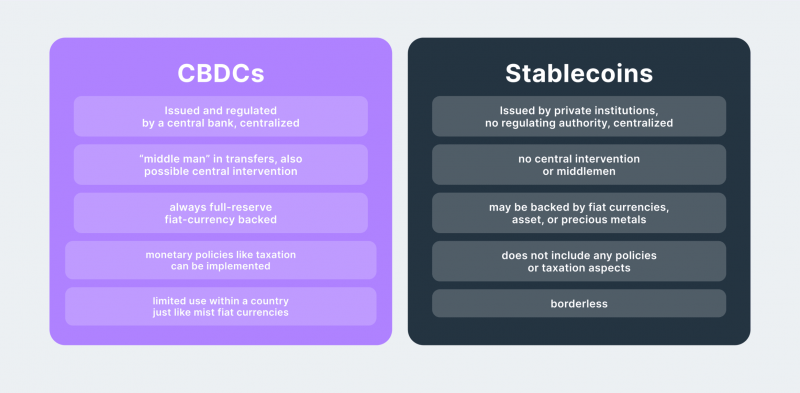

ارز دیجیتال بانک مرکزی در مقابل استیبل کوین: تحلیل مقایسهای

ظهور ارز دیجیتال بانک مرکزی و استیبل کوینها یک سناریوی جذاب برای آینده پرداختها ارائه میدهد. در حالی که هر دو هدف بهبود محدودیتهای سیستمهای سنتی را دارند، رویکردهای آنها به طور قابلتوجهی متفاوت است. بیایید جنبههای کلیدی را بررسی کنیم:

کنترل

ارز دیجیتال بانک مرکزی: بانکهای مرکزی کنترل کامل بر انتشار، توزیع و سیاست پولی با ارز دیجیتال بانک مرکزی دارند. این امکان نظارت بیشتر و امکان دستکاری عرضه پول را فراهم میکند.

استیبل کوینها: کنترل در دست شرکتهای خصوصی یا بنیادها است. در حالی که برخی شفافیت در ذخایر را حفظ میکنند، دیگران همچنان مبهم باقی میمانند.

امنیت

ارز دیجیتال بانک مرکزی: با پشتیبانی کامل و اعتبار بانک مرکزی صادر کننده، ارز دیجیتال بانک مرکزی احتمالاً بسیار امن است و از پروتکلهای امنیتی پیشرفته استفاده میکند.

استیبل کوینها: امنیت به اقدامات صادر کننده و داراییهای اساسی پشتیبان استیبل کوین بستگی دارد. استیبل کوینهای الگوریتمی ملاحظات امنیتی اضافی معرفی میکنند.

نوآوری

ارز دیجیتال بانک مرکزی: نوآوری ممکن است به دلیل نظارت بانک مرکزی و ترس از ریسک کندتر باشد. با این حال، ارز دیجیتال بانک مرکزی میتواند با زیرساخت مالی موجود یکپارچه شود و پذیرش گستردهتری را تسهیل کند.

استیبل کوینها: نوآوری یک محرک اصلی در بخش خصوصی است. طرحها و عملکردهای جدید استیبل کوین میتوانند به سرعت ظاهر شوند اما ممکن است با موانع قانونی مواجه شوند.

حریم خصوصی

ارز دیجیتال بانک مرکزی: تراکنشها میتوانند قابل ردیابی باشند و نگرانیهای حریم خصوصی را برای کاربران ایجاد کنند، به ویژه با کنترل قوی بانک مرکزی.

استیبل کوینها: سطح حریم خصوصی به مقررات استیبل کوین خاص بستگی دارد. برخی ناشناس بودن ارائه میدهند، در حالی که برخی دیگر نیاز به شناسایی کاربر دارند.

پرداختهای آفلاین ارز دیجیتال بانک مرکزی

ارز دیجیتال بانک مرکزی ممکن است برای عملکرد حتی بدون اتصال به اینترنت طراحی شود و یک مزیت اساسی در مناطق با دسترسی محدود به اینترنت ارائه دهد. به طور طبیعی، استیبل کوینها معمولاً برای تراکنشها به اتصال اینترنت نیاز دارند.

رقابت در مقابل همکاری

هر دو ارز دیجیتال بانک مرکزی و استیبل کوینها میتوانند برای تسلط در زمینه پرداختهای دیجیتال رقابت کنند. با این حال، ارز دیجیتال بانک مرکزی میتواند از نوآوریهای استیبل کوینها بهرهبرداری کند، در حالی که استیبل کوینها میتوانند از ثبات و وضوح قانونی ارز دیجیتال بانک مرکزی بهرهمند شوند.

آینده پرداختها احتمالاً با ارز دیجیتال بانک مرکزی و استیبل کوینها همزیستی خواهد داشت و هر کدام نیازها و ترجیحات مختلف را برآورده میکنند. ارز دیجیتال بانک مرکزی ممکن است برای تراکنشهای ایمن و تحت پشتیبانی دولت ترجیح داده شود، در حالی که استیبل کوینها ممکن است راهحلهای سریعتر و نوآورانهتری برای موارد استفاده خاص ارائه دهند.

شکلدهی به روندهای پرداخت در آینده

هر دو ارز دیجیتال بانک مرکزی و استیبل کوینها پتانسیل بزرگی برای شکلدهی به زمینه پرداختها دارند. در اینجا نحوه آنها آمده است:

تراکنشهای سریعتر و ارزانتر

با خداحافظی به زمانهای طولانی انتظار و هزینههای سنگین مرتبط با انتقالهای بانکی سنتی. ارز دیجیتال بانک مرکزی و استیبل کوینها وعده پرداختهای تقریباً فوری با هزینههای تراکنش به طور قابلتوجهی کمتر را میدهند، که آنها را برای پرداختهای داخلی و بینالمللی ایدهآل میکند.

شمول مالی بهبود یافته

یک بخش قابل توجه از جمعیت جهانی هنوز به خدمات بانکی دسترسی ندارند. ارز دیجیتال بانک مرکزی و استیبل کوینها، با قابلیت دسترسی و پتانسیل عملکرد آفلاین (در مورد ارز دیجیتال بانک مرکزی)، میتوانند با ارائه یک روش امن و قابل اعتماد برای ذخیره و انتقال ارزش، انقلاب در شمول مالی ایجاد کنند.

پرداختهای B2B با استیبل کوین

تصور کنید که تراکنشهای B2B با تسویههای تقریباً فوری و کاهش بارهای اداری ساده شوند. ارز دیجیتال بانک مرکزی و استیبل کوینها میتوانند یک دوره جدید از کارآیی و صرفهجویی در هزینه را برای کسب و کارهایی از هر اندازه ایجاد کنند.

پرداختهای بینالمللی سادهتر با ارز دیجیتال بانک مرکزی

سیستم پرداختهای بینالمللی فعلی پیچیده و کند است. ارز دیجیتال بانک مرکزی، با پتانسیل همکاری بین کشورهای مختلف، میتواند این فرآیند را به طور قابل توجهی ساده کند، تجارت بینالمللی و فعالیت اقتصادی جهانی را تقویت کند.

به طور کلی، ارز دیجیتال بانک مرکزی ممکن است برای تراکنشهای با ارزش بالا، پرداختهای دولتی و موقعیتهایی که نیاز به بالاترین سطح امنیت دارند به دلیل پشتیبانی بانک مرکزی ترجیح داده شود. در همین حال، استیبل کوینها میتوانند در حوزههایی مانند پرداختهای خرد و حوالههای بینالمللی موفق شوند و به دلیل انعطافپذیری و پتانسیل توسعه سریعتر، برنامههای مالی نوآورانه را تسهیل کنند.

نتیجهگیری

ارز دیجیتال بانک مرکزی و استیبل کوینها هنوز در مراحل اولیه خود هستند. ارز دیجیتال بانک مرکزی در حال گذراندن برنامههای آزمایشی در کشورهای مختلف است، در حالی که استیبل کوینها با موانع قانونی در حال تکامل روبرو هستند. با این حال، پتانسیل این ابزارهای مالی نوآورانه برای انقلاب در پرداختها انکار ناپذیر است.

کسب و کارهایی که به دنبال پیشی گرفتن از روند و حفظ ثبات مالی هستند باید به دقت تحولات در فضای ارز دیجیتال بانک مرکزی و استیبل کوینها را پیگیری کنند. درک تفاوتهای بین این ارزهای دیجیتال و عملکردهای منحصر به فرد آنها برای استفاده از فرصتهای ارائه شده توسط آنها بسیار مهم خواهد بود.

پرسشهای متداول

سیستم پرداخت استیبل کوین چیست؟

استیبل کوینها داراییهای دیجیتال هستند که ادعا میکنند با حفظ ارزش پایدار نسبت به یک ارز فیات از طریق نگهداری داراییها (که ممکن است ارزش متغیری داشته باشند) به عنوان پشتیبان.

ارز دیجیتال بانک مرکزی در مقابل فیات؟

ارز دیجیتال بانک مرکزی یک همتای دیجیتال برای پول فیات است که توسط بانکهای مرکزی صادر میشود. مانند اسکناسهای کاغذی، یک وسیله پرداخت، واحد حساب و ذخیره ارزش است. مانند ارز کاغذی، هر واحد به طور منحصر به فرد قابل شناسایی است تا از جعل جلوگیری شود.

استیبل کوین در مقابل فیات؟

پول فیات نقدینگی ارائه میدهد و به طور گسترده پذیرفته میشود، اما در معرض تورم قرار دارد که قدرت خرید آن را در طول زمان کاهش میدهد. از سوی دیگر، استیبل کوینها با ارتباط ۱:۱ با داراییهای واقعی مانند یورو، ارزش پایداری را حفظ میکنند.

چگونه استیبل کوین خود را نقد کنم؟

تبدیل استیبل کوین به ارز فیات: در پلتفرم دروازه فیات، استیبل کوینهای خود را برای ارز فیات (مثلاً USD) با استفاده از جفتهای معاملاتی موجود (مثلاً USDT/USD) بفروشید. دستورالعملهای پلتفرم را برای تکمیل تراکنش دنبال کنید و موجودی فیات حاصل را به حساب بانکی متصل خود برداشت کنید.

فناوری دفتر کل توزیعشده چیست؟

فناوری دفتر کل توزیعشده (DLT) یک سیستم دیجیتال برای ثبت تراکنش داراییها است که در آن تراکنشها و جزئیات آنها به طور همزمان در مکانهای متعدد ثبت میشود. بر خلاف پایگاههای داده سنتی، دفاتر کل توزیعشده هیچ ذخیره داده مرکزی یا عملکرد مدیریت مرکزی ندارند.