با گسترش دنیای ارزهای دیجیتال، محصولات مالی بیشتری به بازار عرضه میشوند که به سرمایهگذاران اجازه میدهند داراییهای دیجیتال خود را به شیوههای نوآورانهای استفاده کنند. از جمله این محصولات، وامهای مبتنی بر بیتکوین هستند که به دارندگان BTC اجازه میدهد بدون نیاز به فروش داراییهای خود به نقدینگی دست یابند.

این مقاله به مفهوم وام BTC پرداخته و نحوه عملکرد آن، مزایا و خطرات آن، و بهترین پلتفرمها برای دریافت این نوع وام را بررسی میکند.

نکات کلیدی:

- وامهای مبتنی بر بیتکوین بدون نیاز به فروش BTC شما، نقدینگی فراهم میکنند.

- نسبت وام به ارزش (LTV) برای مدیریت ریسک در این وامها بسیار حیاتی است.

- پلتفرمهای CeFi و DeFi گزینههای وام مختلف با ریسکها و مزایای منحصر به فردی ارائه میدهند.

- بررسی دقیق شرایط وام و امنیت پلتفرم برای کاهش ریسک ضروری است.

وام مبتنی بر بیتکوین چیست؟

وامهای مبتنی بر ارز دیجیتال محصولات مالی پیچیدهای هستند که به منظور ارائه نقدینگی در عین حفظ داراییهای دیجیتال شما طراحی شدهاند. این نوع وام به افراد اجازه میدهد که داراییهای ارز دیجیتال خود را به عنوان وثیقه استفاده کرده و وام را به صورت ارز فیات یا استیبلکوین دریافت کنند. برخلاف وامهای سنتی که ممکن است برای دسترسی به پول نقد نیاز به فروش داراییها باشد، وام مبتنی بر ارز دیجیتال به شما امکان میدهد مالکیت BTC خود را حفظ کنید که احتمالاً در آینده ارزش بیشتری پیدا کند.

این وامها برای سرمایهگذاران ارز دیجیتال که به دنبال نقدینگی بدون اختلال در استراتژی سرمایهگذاری خود هستند، جذابیت دارند. آنها راهحلی عملی برای دسترسی به منابع مالی در حالی که همچنان به رشد احتمالی BTC دسترسی دارند، ارائه میدهند. مانند هر محصول مالی دیگر، درک شرایط، ریسکها و مزایا قبل از ادامه با وام مبتنی بر بیتکوین ضروری است.

وامهای مبتنی بر ارز دیجیتال چگونه کار میکنند

وامهای مبتنی بر ارز دیجیتال روشی نوآورانه برای دستیابی به نقدینگی از طریق داراییهای دیجیتال مانند بیتکوین یا اتریوم بدون نیاز به فروش آنها ارائه میدهند. درک نحوه عملکرد این وامها برای پیمایش در این نوآوری مالی ضروری است.

نقش نسبت وام به ارزش (LTV)

نسبت وام به ارزش (LTV) یک معیار حیاتی در وامهای مبتنی بر ارز دیجیتال است. این نسبت درصدی از ارزش وثیقه است که میتوان وام گرفت. به عنوان مثال، اگر 100,000 دلار BTC واریز کنید و پلتفرم 50% LTV را مجاز کند، میتوانید تا 50,000 دلار وام بگیرید. این نسبت به مدیریت ریسک کمک میکند، زیرا اطمینان حاصل میکند که مبلغ وام مطلوب متناسب با ارزش وثیقه است و از ضررهای احتمالی ناشی از نوسانات بازار محافظت میکند.

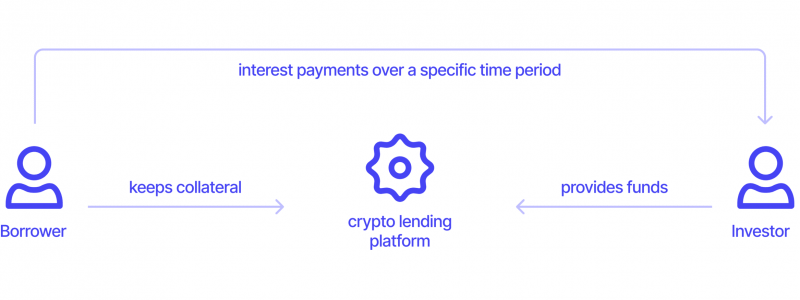

وثیقهگذاری و پرداخت وام

برای شروع وام مبتنی بر ارز دیجیتال، وامگیرندگان داراییهای دیجیتال خود را در یک کیفپول امن که توسط پلتفرم وامدهنده کنترل میشود واریز میکنند. ارزش این وثیقه بر اساس ارزش فعلی بازار ارزیابی میشود تا حداکثر مبلغ وام مجاز تعیین شود. پس از تأمین وثیقه، وامگیرنده مبلغ وام را که اغلب به صورت ارز فیات یا استیبلکوین ارائه میشود، دریافت میکند. شرایط وام، از جمله نرخ بهره و جدول بازپرداخت، توسط پلتفرم تعیین میشود و تحت تأثیر نسبت LTV قرار دارد.

مدیریت ریسک

ارزش نوسانی ارزهای دیجیتال به این معنی است که نسبت LTV ممکن است در طول زمان تغییر کند. اگر ارزش وثیقه به طور قابل توجهی کاهش یابد، وامدهنده ممکن است یک درخواست مارجین صادر کند یا وثیقه را برای پوشش وام نقد کند تا اطمینان حاصل شود که وام به طور مناسب پشتیبانی میشود.

انواع وامهای ارز دیجیتال

وامهای ارز دیجیتال در انواع مختلفی عرضه میشوند که هر کدام نیازها و ترجیحات مختلفی را پوشش میدهند. درک انواع وامهای ارز دیجیتال موجود میتواند به شما کمک کند تا گزینهای را انتخاب کنید که به بهترین وجه با اهداف مالی شما مطابقت دارد.

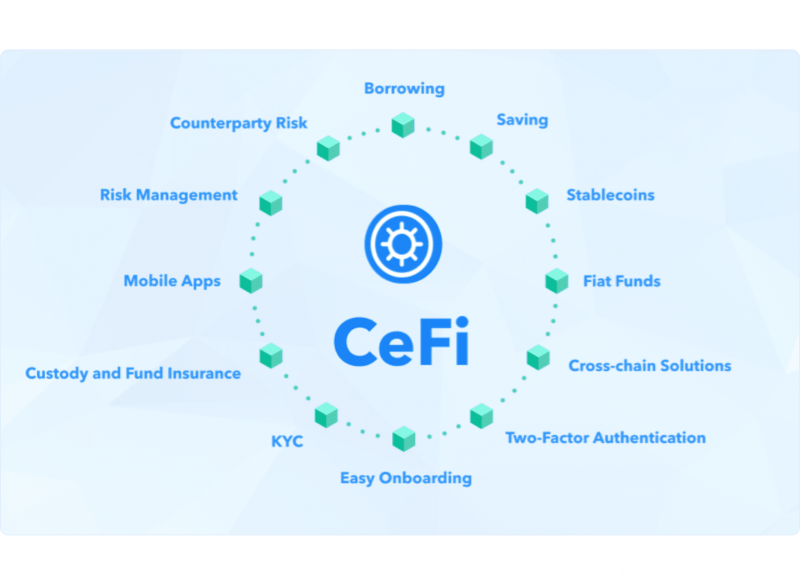

وامهای مالی متمرکز (CeFi)

وامهای CeFi توسط مؤسسات مالی سنتی یا صرافیهای ارز دیجیتال که به عنوان واسطه عمل میکنند ارائه میشوند. در این ساختار، پلتفرم وامدهی مسئولیت نگهداری وثیقه در طول مدت وام را بر عهده دارد. وامهای CeFi چارچوبی آشنا با پشتیبانی مشتری و فرآیندهای ساده مشابه بانکداری سنتی ارائه میدهند.

با این حال، این وامها خطرات ذاتی مانند سوءمدیریت احتمالی وجوه مشتری را نیز در بر دارند، همانطور که در برخی از شکستهای پر سر و صدای گذشته مشاهده شده است. وامهای CeFi معمولاً نرخ بهره پایینتری ارائه میدهند و میتوانند کاربرپسندتر باشند، اما وامگیرندگان باید به پلتفرم برای نگهداری داراییهای خود اعتماد کنند.

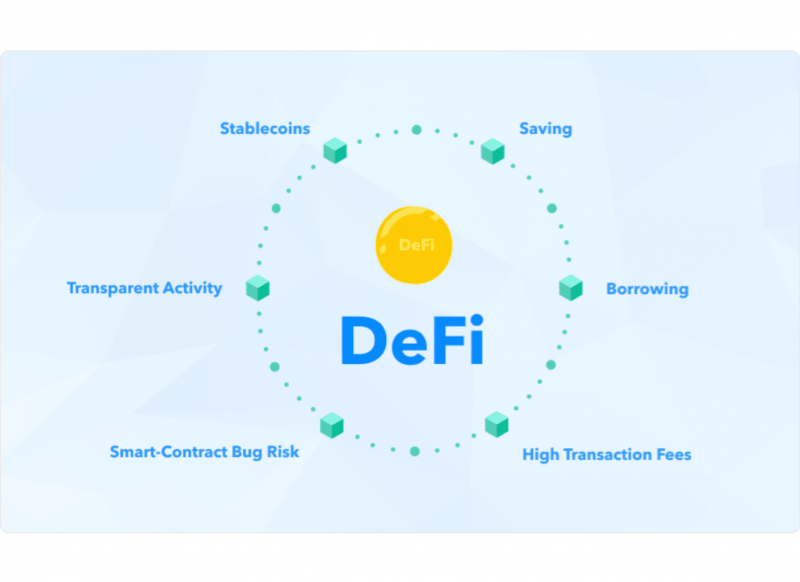

وامهای مالی غیرمتمرکز (DeFi)

وامهای DeFi، در مقابل، از فناوری بلاکچین و قراردادهای هوشمند برای تسهیل وامدهی و قرضگیری استفاده میکنند. این پلتفرمها بدون یک نهاد مرکزی کار میکنند و به تراکنشهای همتا به همتا اجازه میدهند. وامهای DeFi اغلب به دلیل ماهیت غیرمتمرکز خود و خطرات مرتبط با آسیبپذیری قراردادهای هوشمند، دارای نرخ بهره بالاتری هستند.

وامگیرندگان در طول دوره وام کنترل وثیقه خود را حفظ میکنند و شرایط توسط قراردادهای هوشمند به صورت خودکار اجرا میشود. این روش شفافیت را افزایش میدهد و خطر طرف مقابل را کاهش میدهد، اما نیاز به درک فنی بالاتری دارد.

وامهای وثیقهدار در مقابل وامهای بدون وثیقه

وامهای ارز دیجیتال را میتوان بر اساس الزامات وثیقه نیز دستهبندی کرد. وامهای وثیقهدار نیاز دارند که وامگیرندگان یک دارایی دیجیتال را به عنوان تضمین وام واریز کنند. این وامها اغلب شامل وثیقهگذاری بیش از حد هستند که در آن ارزش وثیقه از مبلغ وام بیشتر است و خطرات وامدهندگان را کاهش میدهد.

مانند وامهای شخصی، وامهای بدون وثیقه به اعتبار وامگیرنده متکی هستند و نیاز به وثیقه ندارند. به دلیل افزایش خطر برای وامدهندگان، این وامها معمولاً با نرخ بهره بالاتری همراه هستند.

چرا وام مبتنی بر بیتکوین بگیرید؟ مزایا و معایب

وام مبتنی بر بیتکوین مزایای زیادی دارد، اما همچنین خطرات خاص خود را نیز به همراه دارد. در اینجا به بررسی مزایا و معایب این وام میپردازیم تا به شما کمک کنیم که آیا این نوع وام با اهداف مالی شما همخوانی دارد یا خیر.

مزایا

- دسترسی به نقدینگی: وام مبتنی بر بیتکوین امکان دسترسی فوری به نقدینگی را بدون فروش BTC شما فراهم میکند و به شما اجازه میدهد مالکیت داراییهای خود را حفظ کرده و از افزایش احتمالی ارزش در آینده بهرهمند شوید.

- مزایای مالیاتی: از آنجایی که به جای فروش BTC خود، در مقابل آن وام میگیرید، میتوانید از پرداخت مالیات بر سود سرمایه که میتواند در صورت افزایش ارزش BTC شما قابل توجه باشد، اجتناب کنید.

- بدون نیاز به بررسی اعتبار: بیشتر پلتفرمهای وامدهی ارز دیجیتال نیاز به بررسی اعتبار ندارند و این وامها را برای طیف گستردهای از وامگیرندگان، از جمله کسانی که تاریخچه اعتباری کامل ندارند، در دسترس قرار میدهند.

- پتانسیل بازدهی بالاتر: اگر ارزش BTC در طول دوره وام افزایش یابد، وامگیرندگان میتوانند با بازپسگیری وثیقه خود از این افزایش بهرهمند شوند.

معایب

- خطر نوسانات: بیتکوین به طرز مشهوری ناپایدار است. اگر ارزش وثیقه BTC شما به طور قابل توجهی کاهش یابد، ممکن است با درخواست مارجین مواجه شوید که نیاز به اضافه کردن وثیقه بیشتر یا خطر نقد شدن داراییهای شما را به همراه دارد.

- خطر بازوثیقهگذاری: برخی از پلتفرمها ممکن است وثیقه شما را به سایر وامگیرندگان قرض دهند که این کار لایهای از خطر را در صورت نکول وامهای بیتکوین اضافه میکند.

- خطرات امنیتی: پلتفرمهای وامدهی ارز دیجیتال، به ویژه پلتفرمهای متمرکز، میتوانند در معرض هک یا سوءمدیریت قرار گیرند. انتخاب پلتفرمی با اقدامات امنیتی قوی بسیار مهم است.

- وابستگی به بازار: شرایط وام شما، از جمله نرخ بهره و نسبت LTV، میتواند به شدت تحت تأثیر شرایط فعلی بازار قرار گیرد که نوسانات زیادی دارند.

چگونه یک ارائه دهنده وام ارز دیجیتال را انتخاب کنیم

هنگام انتخاب یک پلتفرم برای دریافت وام مبتنی بر بیتکوین، ضروری است که به چندین عامل توجه کنید تا مطمئن شوید که یک ارائهدهنده مطمئن و امن را انتخاب میکنید. در اینجا مواردی که باید به آن توجه کنید آمده است:

امنیت

امنیت باید اولویت اصلی شما در انتخاب پلتفرم وام ارز دیجیتال باشد. به دنبال پلتفرمهایی باشید که اقدامات امنیتی قوی مانند احراز هویت دو مرحلهای، ذخیرهسازی سرد برای داراییها، و حسابرسیهای امنیتی منظم ارائه میدهند. سابقه پلتفرم در حفظ امنیت داراییهای کاربران نیز بسیار مهم است.

اعتبار

اعتبار یک پلتفرم میتواند نشاندهنده خوبی از قابلیت اطمینان آن باشد. بررسیهای کاربران، نظرات، و رتبهبندیهای صنعت را بررسی کنید. همچنین عاقلانه است که بررسی کنید آیا پلتفرم در گذشته دچار نقض امنیتی یا مشکلات مالی شده است یا خیر.

شرایط وام

پلتفرمهای مختلف شرایط وام متفاوتی از جمله نرخ بهره، نسبت LTV و دورههای بازپرداخت ارائه میدهند. نیازهای مالی خود را در نظر بگیرید و پلتفرمی را انتخاب کنید که شرایط آن با وضعیت شما هماهنگ باشد. برخی از پلتفرمها ممکن است انعطاف بیشتری ارائه دهند، مانند امکان بازپرداخت زودهنگام بدون جریمه.

ارزهای دیجیتال پشتیبانی شده

اطمینان حاصل کنید که پلتفرم از ارزهای دیجیتالی که قصد دارید به عنوان وثیقه استفاده کنید، پشتیبانی میکند. در حالی که بیتکوین رایجترین ارز دیجیتال پذیرفته شده است، برخی از پلتفرمها از ارزهای دیگر مانند اتریوم، لایتکوین یا استیبلکوینها نیز پشتیبانی میکنند.

کارمزدها

پلتفرمها ممکن است کارمزدهای مختلفی از جمله کارمزد ایجاد، کارمزد تراکنش و جریمههای پرداخت دیرهنگام را دریافت کنند. درک ساختار کارمزد و چگونگی تأثیر آن بر هزینه کلی وام شما بسیار مهم است.

پشتیبانی مشتری

پشتیبانی قابل اعتماد از مشتری بسیار حیاتی است، به خصوص اگر در مورد وام خود با مشکلی مواجه شوید. بررسی کنید که آیا پلتفرم کانالهای پشتیبانی قابل دسترس و پاسخگو مانند چت زنده، ایمیل یا پشتیبانی تلفنی ارائه میدهد یا خیر.

تطابق با قوانین

پلتفرمی را انتخاب کنید که با قوانین مربوطه مطابقت داشته باشد و دارای یک چارچوب قانونی روشن باشد. این لایهای اضافی از حفاظت برای داراییهای شما ایجاد میکند و اطمینان میدهد که پلتفرم در چارچوب قانونی فعالیت میکند.

چگونه یک وام ارز دیجیتال بگیریم: راهنمای مرحله به مرحله

اگر قصد دارید وام مبتنی بر بیتکوین بگیرید، در اینجا یک راهنمای مرحله به مرحله برای کمک به شما در این فرآیند آورده شده است:

1. ارزیابی وضعیت مالی خود

قبل از درخواست وام مبتنی بر بیتکوین، وضعیت مالی خود را با دقت بررسی کنید. درآمد، هزینهها، بدهیهای موجود و تأثیرات احتمالی نوسانات بازار بر وثیقه خود را در نظر بگیرید. اطمینان حاصل کنید که میتوانید به راحتی بازپرداخت وام را مدیریت کنید.

2. انتخاب پلتفرم وام

بر اساس عوامل ذکر شده در بالا، پلتفرم وام ارز دیجیتال را انتخاب کنید که بهترین تطابق را با نیازهای شما دارد. هر پلتفرم را به طور کامل بررسی کنید تا شرایط، کارمزدها و اقدامات امنیتی آن را درک کنید.

3. ایجاد حساب کاربری

در پلتفرم منتخب خود یک حساب کاربری ثبت کنید. این فرآیند معمولاً شامل ارائه برخی اطلاعات شخصی اولیه و راهاندازی ویژگیهای امنیتی مانند احراز هویت دو مرحلهای است.

4. واریز بیتکوین به عنوان وثیقه

پس از راهاندازی حساب کاربری خود، بیتکوین خود را به کیف پول پلتفرم واریز کنید تا به عنوان وثیقه وام استفاده شود. سپس پلتفرم ارزش بیتکوین شما را ارزیابی کرده و بر اساس نسبت LTV حداکثر مبلغ وام قابل ارائه را تعیین میکند.

5. انتخاب شرایط وام

جزئیات وام خود را مشخص کنید، از جمله مبلغی که قصد دارید قرض بگیرید، دوره بازپرداخت و نرخ بهره. برخی از پلتفرمها ممکن است امکان انتخاب بین انواع مختلف نرخ بهره، مانند ثابت یا متغیر را نیز ارائه دهند.

6. ارسال درخواست خود

پس از وارد کردن تمام جزئیات لازم، درخواست وام خود را ارسال کنید. پلتفرم درخواست شما را بررسی کرده و ارزش وثیقه شما را ارزیابی میکند. زمان تایید ممکن است متفاوت باشد و برخی از پلتفرمها گزینههای وام فوری ارز دیجیتال را ارائه دهند.

7. دریافت وجه

پس از تایید وام شما، وجوه به حساب شما واریز خواهد شد. بسته به پلتفرم، ممکن است وجوه را به صورت ارز فیات، استیبلکوین یا ارز دیجیتال دیگری دریافت کنید.

8. بازپرداختها را انجام دهید

در طول دوره وام، باید به صورت منظم پرداختهای بهره را انجام دهید. اطمینان حاصل کنید که این پرداختها را به موقع انجام میدهید تا از جریمهها یا نقد شدن وثیقه خود جلوگیری کنید.

9. بازپرداخت کامل وام و پس گرفتن بیتکوین خود

پس از اینکه وام خود را به طور کامل بازپرداخت کردید، شامل هرگونه بهره، وثیقه بیتکوین شما به شما بازگردانده میشود. در این مرحله، میتوانید بیتکوین خود را نگه دارید، آن را بفروشید یا برای اهداف دیگری استفاده کنید.

بهترین ۳ پلتفرم وام ارز دیجیتال

در زمینه گرفتن وام مبتنی بر بیتکوین، برخی از پلتفرمها به دلیل امنیت، اعتبار و ویژگیهای کاربرپسند برجسته هستند. در اینجا سه تا از بهترین پلتفرمهایی که باید در نظر بگیرید آورده شده است:

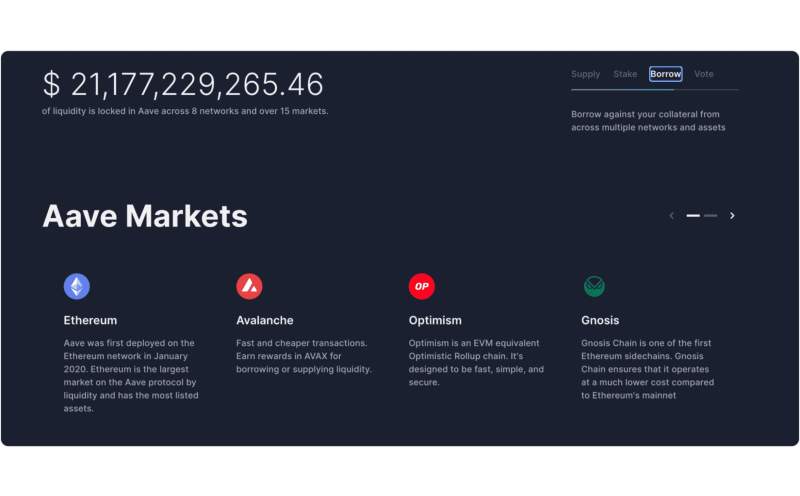

Aave: بهترین برای وامهای فلش

Aave یک پلتفرم پیشرو در زمینه DeFi است که به خاطر نرخ LTV بالا و گزینه وام فلش ارز دیجیتال بدون وثیقه که به کاربران اجازه میدهد بدون نیاز به وثیقه اولیه داراییها را قرض بگیرند، شناخته شده است. این وامها باید در همان تراکنش بلاکچین بازپرداخت شوند.

این پلتفرم در چندین شبکه بلاکچین از جمله اتریوم و Avalanche فعالیت میکند و به وامگیرندگان گزینههای متنوعی ارائه میدهد. طبیعت غیرمتمرکز Aave شفافیت و انعطافپذیری را فراهم میکند و آن را به یک انتخاب برتر برای کسانی که به دنبال استفاده از داراییهای دیجیتال خود هستند تبدیل میکند.

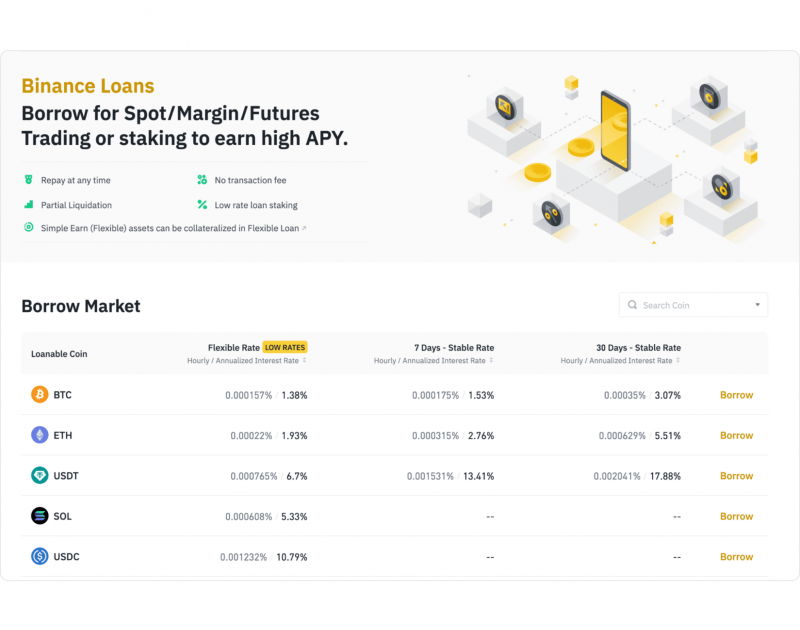

Binance: وامهای ارز دیجیتال انعطافپذیر با APY بالا

Binance یک پلتفرم وامدهی همهکاره با طیف گستردهای از ارزهای دیجیتال پشتیبانی شده است. وامگیرندگان میتوانند از نرخهای بهره پایین، بدون کارمزد تراکنش و امکان بازپرداخت وام در هر زمان بهرهمند شوند.

Binance همچنین امکان استیک کردن وثیقه را فراهم میکند و به کاربران اجازه میدهد تا در حین کاهش نرخ بهره وام، پاداشهای اضافی کسب کنند. با این حال، Binance در برخی از حوزههای قضایی با چالشهای نظارتی روبرو شده است که ممکن است خدمات آن را در برخی مناطق محدود کند.

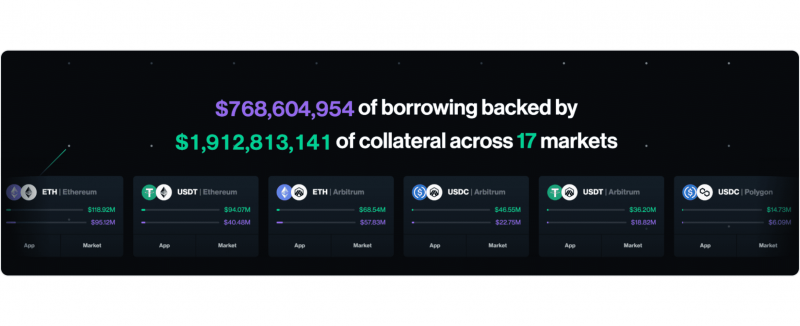

Compound: بهترین برای وام بدون حداقل مقدار

Compound یک پلتفرم DeFi است که به کاربران اجازه میدهد در برابر طیف گستردهای از توکنهای ERC-20 وام بگیرند. با عدم نیاز به حداقل مقدار وام و رابط کاربری آسان، Compound برای وامگیرندگان مبتدی و با تجربه ایدهآل است.

ماهیت غیرمتمرکز این پلتفرم شفافیت را تضمین میکند، اگرچه نیاز به درک عمیقتری از مکانیزمهای DeFi دارد.

نتیجهگیری

با ادامه تکامل چشمانداز ارزهای دیجیتال، وامهای مبتنی بر BTC فرصت منحصربهفردی را برای سرمایهگذاران فراهم میکنند تا بدون فروش داراییهای خود به نقدینگی دست یابند. این وامها به دارندگان BTC اجازه میدهند تا از داراییهای دیجیتال خود استفاده کنند و در عین حفظ مالکیت، از افزایش احتمالی قیمت در آینده بهرهمند شوند. با این حال، نوسانات بیتکوین و خطرات مرتبط با پلتفرمهای وامدهی ارز دیجیتال به این معنی است که بررسی دقیق ضروری است.

درک نسبت LTV، انتخاب یک پلتفرم معتبر و بررسی کامل شرایط وام گامهای مهمی در کاهش خطرات هستند. تعادل بین مزایا و خطرات ذاتی به شما کمک میکند تا تصمیم آگاهانهای بگیرید که با اهداف مالی و تحمل ریسک شما سازگار باشد.

سوالات متداول

وام من در چه ارزی قابل دریافت است؟

وامها میتوانند به دلار آمریکا (USD)، USDC یا ارز محلی پرداخت شوند. وام بدون توجه به ارزی که پرداخت میشود، به دلار آمریکا تعیین میشود.

آیا برای وام مبتنی بر بیتکوین حداقل مقدار وجود دارد؟

وام مبتنی بر بیتکوین برای تأیید نیاز به حداقل 1000 دلار آمریکا در BTC به عنوان وثیقه دارد.

وامهای ارز دیجیتال چگونه مشمول مالیات میشوند؟

دریافت وام معمولاً مشمول مالیات نیست، اما برخی از تراکنشهای DeFi مانند تبدیل ارزهای دیجیتال برای تضمین وام ممکن است مالیات بر سود سرمایه را ایجاد کنند. علاوه بر این، اگر وثیقه شما نقد شود، ممکن است با سود یا زیان سرمایهای روبرو شوید و بهره پرداخت شده برای وامهایی که برای مقاصد تجاری یا سرمایهگذاری استفاده میشوند، ممکن است قابل کسر از مالیات باشد.