Im aktuellen Zeitalter der globalen Vernetzung ist es von entscheidender Bedeutung, Geschäftstätigkeiten in verschiedenen Ländern durchzuführen. Dies ermöglicht einfache Geldtransfers zwischen Einzelpersonen und Unternehmen, unabhängig davon, wo sie sich befinden.

SWIFT ist seit vielen Jahren der Schlüsselakteur bei der Unterstützung dieser Transaktionen. Das Aufkommen der Blockchain-Technologie verändert die Landschaft der internationalen Zahlungen und etabliert sich schnell als starker Rivale zur Dominanz von SWIFT in diesem Bereich.

Während sich diese Systeme weiterentwickeln, beeinflusst ein lebhafter Wettbewerb zwischen etablierten Praktiken und neuen Ideen die Zukunft der globalen Zahlungssysteme.

Dieser Artikel untersucht die Stärken und Schwächen von Blockchain vs. SWIFT und vergleicht deren Auswirkungen auf das heutige globale Finanzsystem.

Wesentliche Erkenntnisse

- SWIFT ist ein globales Finanznachrichtensystem, das von über 11.000 Institutionen für sichere grenzüberschreitende Zahlungen genutzt wird.

- Blockchain bietet eine schnellere, transparentere und kosteneffizientere Alternative für internationale Zahlungen.

- SWIFT’s GPI ist die Antwort auf Blockchain und verbessert die Zahlungsgeschwindigkeit und Transparenz.

- Durch die Kombination der globalen Reichweite von SWIFT mit der Effizienz der Blockchain werden hybride Systeme wahrscheinlich die Zukunft der grenzüberschreitenden Zahlungen prägen.

Was ist SWIFT?

SWIFT, die Society for Worldwide Interbank Financial Telecommunication, wurde 1973 gegründet und revolutionierte grenzüberschreitende Finanztransaktionen, indem sie das ältere und fehleranfällige TELEX-System ersetzte.

Heute bedient sie über 11.000 Finanzinstitute in mehr als 200 Ländern und verarbeitet rund 45 Millionen Nachrichten pro Tag. Dieses Netzwerk überträgt keine Gelder physisch, sondern erleichtert die Kommunikation zwischen Banken, sodass sie Zahlungsanweisungen mit standardisierten Codes senden und empfangen können.

Jede Transaktion wird über SWIFT mit eindeutigen Bank Identifier Codes (BIC) übertragen, die sicherstellen, dass das Geld seinen vorgesehenen Bestimmungsort erreicht. Finanzinstitute verlassen sich auf die robuste Infrastruktur von SWIFT, um täglich Billionen von Dollar an Transaktionen zu verarbeiten.

Mit der Entwicklung der globalen Zahlungserfordernisse hat SWIFT Innovationen wie die Global Payments Innovation (GPI) eingeführt, um Geschwindigkeit und Transparenz zu verbessern. Dennoch sieht es sich einer zunehmenden Konkurrenz durch aufkommende, blockchainbasierte Zahlungsplattformen gegenüber, die schnellere, billigere und transparentere Alternativen für grenzüberschreitende Transaktionen bieten.

Wie funktionieren SWIFT-Zahlungen?

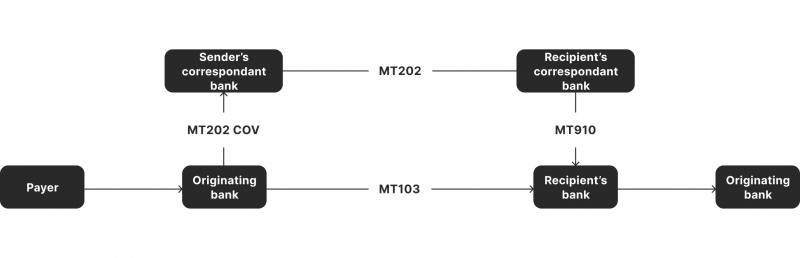

Im Kern erleichtert SWIFT Zahlungen zwischen Banken, indem Finanznachrichten, bekannt als SWIFT-Codes, übertragen werden, die Anweisungen geben, wo und wie Gelder transferiert werden sollen.

Diese Nachrichten ermöglichen es Banken, Transaktionen sicher zu initiieren und zu bestätigen, indem sie auf standardisierte Codes für effiziente globale Abläufe vertrauen.

Jede teilnehmende Institution erhält einen eindeutigen SWIFT-Code, der die Institution während der Transaktionen identifiziert und den korrekten Geldtransfer gewährleistet.

SWIFT-Überweisungen übertragen Zahlungsaufträge zwischen Institutionen mittels eines standardisierten Nachrichtensystems. Jede Bank in der Überweisungskette muss eine entsprechende Beziehung haben, entweder direkt oder über Zwischenbanken.

Wenn eine Transaktion initiiert wird, wird ein Zahlungsauftrag durch das SWIFT-Netzwerk gesendet und durchläuft verschiedene Korrespondenzbanken, bis er das endgültige Ziel erreicht. Diese Methode ist effizient für globale Überweisungen, bringt jedoch inhärente Verzögerungen mit sich, da häufig mehrere Zwischenstellen beteiligt sind.

Während SWIFT-Zahlungen zuverlässige und sichere Nachrichten bieten, werden keine physischen Gelder transferiert. Stattdessen erleichtert es die Kommunikation zwischen Institutionen, die Zwischenbanken benötigen, um Transaktionen abzuwickeln.

Vorteile und Einschränkungen von SWIFT

Das SWIFT-Netzwerk ist seit langem der Standard für grenzüberschreitende und inländische Zahlungen und bietet mehrere deutliche Vorteile. Seine globale Reichweite ist unübertroffen und verbindet tausende Finanzinstitute in über 200 Ländern. Dieses umfangreiche Netzwerk bietet eine sichere und zuverlässige Plattform für Banken zur Kommunikation, wodurch sichergestellt wird, dass internationale Transaktionen effizient und in Übereinstimmung mit globalen regulatorischen Standards abgewickelt werden.

Die gut etablierte Infrastruktur von SWIFT unterstützt auch Transaktionen mit hohem Wert, indem sie Verschlüsselungs- und Authentifizierungsprotokolle bietet, die die Vertraulichkeit und Sicherheit von Zahlungsinformationen gewährleisten.

Trotz dieser Stärken stößt SWIFT bei grenzüberschreitenden Zahlungen auf einige bedeutende Einschränkungen. Einer der Hauptnachteile ist die Geschwindigkeit. Transaktionen benötigen oft mehrere Tage zur Abwicklung, besonders wenn mehrere Zwischen- oder Korrespondenzbanken involviert sind, was Verzögerungen verursacht, die Geschäftsabläufe stören können. Die Komplexität der Zahlungskette erhöht zudem die Kosten, da hohe Gebühren durch die Beteiligung von Zwischenbanken entstehen.

Ein weiterer Nachteil ist die Transparenz. Während dieser traditionelle Finanznachrichtendienst sichere Nachrichten bietet, fehlt es an Echtzeit-Transaktionsverfolgung, die in der heutigen schnelllebigen Wirtschaftswelt zur Priorität geworden ist.

Zusätzlich macht die Abhängigkeit von einem zentralisierten Netzwerk SWIFT anfällig für globale politische Entscheidungen, wie zum Beispiel, wenn bestimmte Länder oder Institutionen aufgrund internationaler Sanktionen von der Nutzung von SWIFT-Diensten ausgeschlossen werden. Mit wachsender Konkurrenz durch blockchainbasierte Alternativen steht SWIFT unter zunehmendem Druck, zu innovieren.

Was ist Blockchain?

Blockchain ist ein dezentrales digitales Hauptbuch, das die Art und Weise revolutioniert, wie Transaktionen aufgezeichnet und verifiziert werden. Im Gegensatz zu traditionellen Systemen, die auf Vermittler wie Banken angewiesen sind, operiert Blockchain durch ein verteiltes Netzwerk von Knoten, was es sicherer und transparenter macht.

Jede Transaktion wird in einem “Block” zusammengefasst und mit einem vorherigen verbunden, wodurch eine unveränderliche “Kette” von Aufzeichnungen entsteht. Dieser Prozess eliminiert die Notwendigkeit für die Überprüfung durch Dritte, beschleunigt die Transaktionszeiten erheblich und reduziert die Kosten.

Ursprünglich für Kryptowährungen wie Bitcoin entwickelt, wird die Blockchain-Technologie jetzt in grenzüberschreitenden Zahlungen verwendet, wo sie gegenüber Systemen wie SWIFT mehrere wesentliche Vorteile bietet.

Durch die Beseitigung der Notwendigkeit von Vermittlern ermöglicht Blockchain schnellere, kosteneffizientere internationale Zahlungen, was es zu einer disruptiven Kraft in der Finanzindustrie und einer attraktiven Alternative für Unternehmen macht, die nach optimierten globalen Transaktionen suchen.

Wie funktionieren Blockchain-Zahlungen?

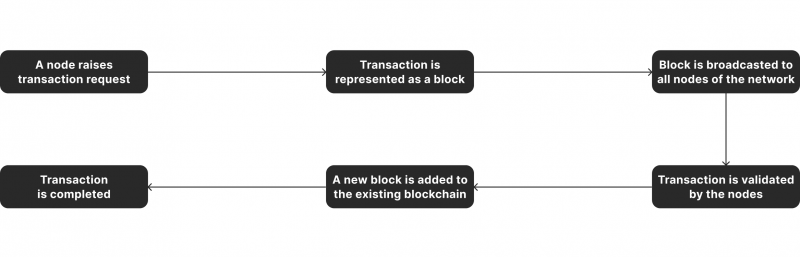

Bei blockchainbasierten Zahlungen können Benutzer Kryptowährungen oder digitale Assets direkt an Empfänger senden, ohne Vermittler. Sobald eine Zahlung initiiert wird, validieren Knoten im Blockchain-Netzwerk die Transaktion.

Nach der Validierung wird sie zu einem Block hinzugefügt, der dann an die Blockchain angehängt wird. Dieser Prozess wird innerhalb von Minuten oder Sekunden abgeschlossen, je nach verwendeter Blockchain.

Vorteile und Herausforderungen von Blockchain-Zahlungen

Blockchain-Zahlungslösungen bieten bedeutende Vorteile im Bereich der grenzüberschreitenden Transaktionen. Einer der Hauptvorteile ist die Geschwindigkeit. Im Gegensatz zu traditionellen Systemen wie SWIFT, die Tage zur Abwicklung von Zahlungen benötigen können, werden Blockchain-Transaktionen oft in Echtzeit oder innerhalb von Minuten abgewickelt. Diese schnelle Abwicklung reduziert Verzögerungen drastisch und macht sie ideal für Unternehmen und Verbraucher, die schnelle Überweisungen benötigen.

Kosteneffizienz ist ein weiterer großer Vorteil. Blockchain eliminiert Vermittler, wodurch Transaktionsgebühren im Vergleich zu traditionellen Bankennetzwerken erheblich reduziert werden. Zudem bietet ihre Transparenz – jede Transaktion wird in einem unveränderlichen Hauptbuch aufgezeichnet – erhöhte Sicherheit und Rückverfolgbarkeit, was das Risiko von Betrug verringert.

Allerdings steht das Blockchain-Zahlungssystem vor einigen Herausforderungen. Regulatorische Unsicherheiten bleiben ein Anliegen, da verschiedene Länder unterschiedliche Regeln für Kryptowährungen und Blockchain-Technologien haben. Die Volatilität bestimmter Kryptowährungen birgt ebenfalls Risiken, obwohl Stablecoins dazu beigetragen haben, dieses Problem zu lösen.

Schließlich steht Blockchain immer noch vor Skalierbarkeitsproblemen, insbesondere wenn die Transaktionsvolumen steigen, was das Netzwerk verlangsamen und die Kosten erhöhen kann. Trotz dieser Herausforderungen verändert Blockchain weiterhin die Finanzindustrie mit seinen innovativen Zahlungslösungen.

Vergleich von Blockchain vs. SWIFT für grenzüberschreitende Zahlungen

Bei grenzüberschreitenden Zahlungen bieten SWIFT und Blockchain unterschiedliche Vorteile und Herausforderungen. Vergleichen wir die beiden Systeme und gewinnen Einblicke, wie jedes die heutige globale Zahlungslage prägt.

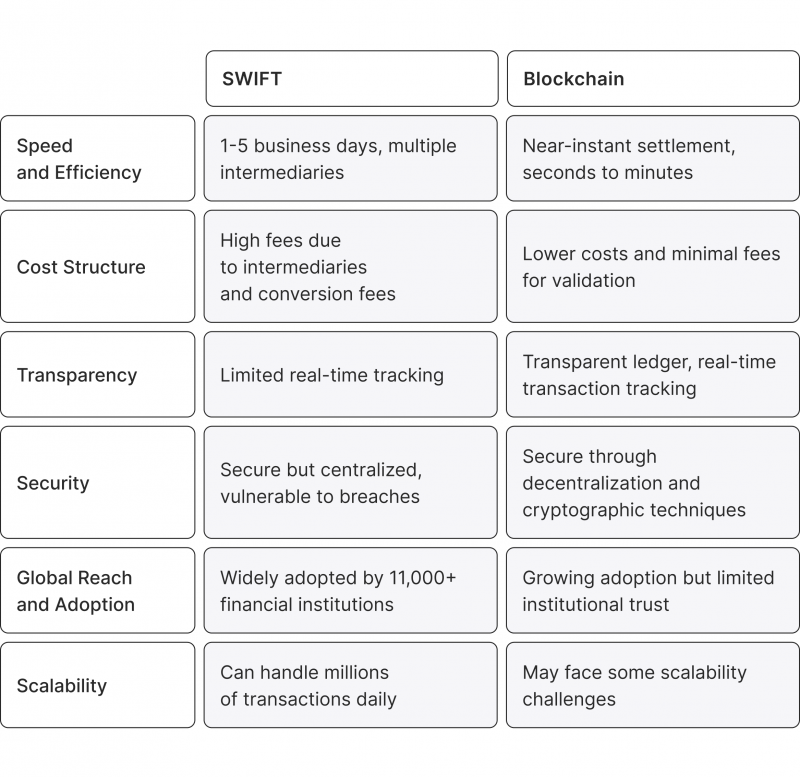

Geschwindigkeit und Effizienz

Der größte Nachteil von SWIFT im Vergleich zu Blockchain ist die Geschwindigkeit. SWIFT-Transaktionen können je nach Anzahl der involvierten Vermittler zwischen einem und fünf Werktagen zur Abwicklung benötigen. Andererseits bietet die Zahlungsabwicklung mittels Blockchain eine nahezu sofortige Abwicklung, wobei die meisten Transaktionen innerhalb von Sekunden bis Minuten abgeschlossen sind.

Kostenstruktur

SWIFT-Transaktionen verursachen erhebliche Gebühren, insbesondere wenn mehrere Vermittlerbanken involviert sind. Diese Gebühren können Transaktionsgebühren, Währungsumrechnungsgebühren und Gebühren von Vermittlerbanken umfassen.

Blockchain-Transaktionen hingegen sind in der Regel viel günstiger. Blockchain eliminiert die Notwendigkeit von Vermittlern, wodurch die Kosten erheblich gesenkt werden, obwohl geringe Gebühren für die Netzwerkvalidierung (z.B. Gasgebühren) weiterhin anfallen.

Transparenz und Sicherheit

SWIFT-Transaktionen bieten eine begrenzte Transparenz, da Benutzer den Fortschritt einer Zahlung nicht einfach in Echtzeit verfolgen können. Im Gegensatz dazu bietet Blockchain ein transparentes Hauptbuch, das es Teilnehmern ermöglicht, den Status von Zahlungen sofort zu überprüfen und nachzuverfolgen.

Sicherheit ist ein weiterer Bereich, in dem Blockchain glänzt, dank seiner dezentralisierten Natur und der Verwendung kryptografischer Techniken. Während SWIFT sicher ist, macht seine zentralisierte Struktur es anfällig für potenzielle Sicherheitsverletzungen.

Globale Reichweite und Akzeptanz

Das SWIFT-Zahlungssystem verfügt über ein globales Netzwerk von über 11.000 Finanzinstituten und ist das am weitesten verbreitete System für grenzüberschreitende Zahlungen. Blockchain, obwohl es an Akzeptanz gewinnt, fehlt noch das gleiche Maß an institutionellem Vertrauen und regulatorischer Integration. Allerdings eignet sich die globale, dezentralisierte Natur von Blockchain gut für die Expansion in Regionen, die über keine traditionelle Bankeninfrastruktur verfügen.

Skalierbarkeit

Die etablierte Infrastruktur von SWIFT kann täglich Millionen von Transaktionen bewältigen. Die Distributed-Ledger-Technologie, obwohl skalierbar, hat bei steigenden Transaktionsvolumen Engpässe erfahren, was zu langsameren Verarbeitungszeiten und höheren Gebühren führt. Innovationen wie Layer-2-Lösungen und Sharding tragen dazu bei, diese Probleme zu beheben, aber Blockchain hat die Kapazität von SWIFT noch nicht vollständig erreicht.

Beispiele für die Überlegenheit von Krypto gegenüber SWIFT

Die Blockchain-Technologie definiert grenzüberschreitende Zahlungen schnell neu und stellt traditionelle Systeme wie SWIFT mit schnelleren, kosteneffektiveren Lösungen vor Herausforderungen. Ein herausragendes Beispiel ist Ripple, dessen blockchainbasiertes Zahlungsprotokoll seine native Kryptowährung, XRP, nutzt, um Echtzeit- und kostengünstige internationale Transaktionen zu ermöglichen.

Im Gegensatz zu SWIFT umgeht Ripple mehrere Vermittlerbanken, optimiert den Zahlungsprozess und reduziert sowohl Zeit als auch Gebühren erheblich. Diese Effizienz hat zahlreiche Finanzinstitute angezogen, die nach einer modernen Alternative zu den langsameren, teureren Überweisungen von SWIFT suchen.

Ein weiterer bedeutender Akteur in diesem Bereich ist Stellar, dessen Blockchain-Netzwerk in Zusammenarbeit mit der IBM World Wire-Plattform Institutionen weltweit verbindet. Mit dem nativen Token von Stellar, Lumens (XLM), ermöglicht die Plattform nahtlose grenzüberschreitende Zahlungen und bietet sowohl Geschwindigkeit als auch Transparenz, die das SWIFT-System derzeit vermissen lässt. Der Ansatz von Stellar verringert die Abhängigkeit von Korrespondenzbanken, einem Kernbestandteil von SWIFT, die oft Verzögerungen und zusätzliche Kosten verursachen.

JPMorgan’s Interbank Information Network (IIN) verfolgt einen etwas anderen Ansatz, indem es die Effizienz im Korrespondenzbankwesen durch die Nutzung eines gemeinsamen Hauptbuchsystems verbessert. Diese blockchainbasierte Lösung hilft Banken, Zahlungsinformationen schneller und sicherer auszutauschen, reduziert manuelle Prozesse und beschleunigt internationale Überweisungen.

Plattformen wie Corda Settler, aufgebaut auf der Corda Blockchain, machen ebenfalls Fortschritte, indem sie nahtlose grenzüberschreitende Abwicklungen über mehrere Zahlungswege anbieten. Diese Flexibilität umgeht die Einschränkungen von SWIFT, senkt Vermittlerkosten und hält gleichzeitig hohe Sicherheitsstandards aufrecht.

Schließlich gewinnen Stablecoins wie Tether (USDT) und USD Coin (USDC), die auf Blockchains wie ETH aufgebaut sind, an Beliebtheit. Diese digitalen Währungen bieten die Stabilität traditioneller Fiat-Währungen kombiniert mit den technologischen Vorteilen der Blockchain, was sie ideal für sichere, kostengünstige grenzüberschreitende Transaktionen macht.

Gemeinsam unterstreichen diese Beispiele die zunehmende Dominanz von Krypto gegenüber SWIFT bei der Revolutionierung globaler Zahlungen.

Blockchain vs SWIFT: Anwendungsfälle und aktuelle Implementierungen

Die wachsende Nachfrage nach schnelleren, effizienteren grenzüberschreitenden Zahlungen hat sowohl Blockchain als auch SWIFT zu Innovationen getrieben. Während SWIFT weiterhin das Rückgrat des traditionellen Bankwesens bildet, macht Blockchain mit dezentralen Lösungen bedeutende Fortschritte.

Lassen Sie uns untersuchen, wie beide Systeme in realen Szenarien genutzt werden, und die wichtigsten Anwendungsfälle und neuesten Implementierungen hervorheben, die die globale Zahlungslandschaft für Unternehmen und wirtschaftliche Institutionen neu gestalten.

Innovationen von SWIFT

Trotz seiner Einschränkungen setzt SWIFT weiterhin auf Innovation. Der Global Payments Innovation (GPI)-Dienst zielt darauf ab, schnellere und transparentere internationale Zahlungen zu ermöglichen, indem Banken den Status von Zahlungen in Echtzeit verfolgen können. SWIFT erforscht auch Partnerschaften und die Integration neuer Technologien wie Blockchain, um Zahlungsprozesse zu optimieren.

Blockchain-basierte Lösungen

Blockchain-Plattformen wie Ripple, Stellar und ETH verändern grenzüberschreitende Zahlungen. Das XRP-basierte System von Ripple hat bei mehreren großen Finanzinstituten an Zugkraft gewonnen und bietet nahezu sofortige Überweisungen zu einem Bruchteil der Kosten. Stellar ermöglicht ähnlich kostengünstige Zahlungen mit XLM. Stablecoins und Central Bank Digital Currencies (CBDCs) gewinnen ebenfalls an Popularität als sichere, blockchainbasierte Alternativen für grenzüberschreitende Zahlungen.

Die Zukunft der grenzüberschreitenden Zahlungen

Die Zukunft der grenzüberschreitenden Zahlungen wird wahrscheinlich von einer Kombination aus traditionellen Bankensystemen wie SWIFT und innovativen Technologien wie Blockchain geprägt werden. Während SWIFT aufgrund seines umfangreichen Netzwerks und regulatorischen Vertrauens dominant bleibt, machen die Geschwindigkeit, Kosteneffizienz und Transparenz von Blockchain es zu einem starken Wettbewerber für die Zukunft.

Hybride Systeme könnten entstehen, die das Beste aus beiden Welten kombinieren – die globale Reichweite und regulatorische Integration von SWIFT mit der Geschwindigkeit und Effizienz der Blockchain.

Darüber hinaus könnten Innovationen wie CBDCs und Stablecoins die Lücke zwischen traditionellen und dezentralisierten Systemen schließen, indem sie die Sicherheit und das Vertrauen staatlich unterstützter Währungen bieten und gleichzeitig die technologischen Vorteile der Blockchain nutzen.

Fazit

Sowohl SWIFT als auch Blockchain haben ihre einzigartigen Stärken bei der Gestaltung der heutigen grenzüberschreitenden Zahlungen.

Das globale Netzwerk, die Sicherheit und die regulatorische Integration von SWIFT machen es zu einer zuverlässigen Wahl für internationale Überweisungen, aber seine langsameren Verarbeitungszeiten und höheren Kosten werden zunehmend als Nachteile gesehen.

Blockchain hingegen bietet eine schnelle, transparente und kostengünstige Alternative, obwohl ihre Einführung noch durch regulatorische Unsicherheiten und Skalierbarkeitsprobleme eingeschränkt ist.

Während sich die Finanzlandschaft weiterentwickelt, werden die beiden Systeme wahrscheinlich koexistieren, wobei jedes eine entscheidende Rolle in verschiedenen Aspekten des globalen Zahlungssystems spielt.

Die Innovationen der Blockchain und die etablierte Infrastruktur von SWIFT stellen sicher, dass internationale Zahlungen weiterhin verbessert werden, was institutionellen Investoren und Einzelpersonen gleichermaßen in einer zunehmend vernetzten Welt zugutekommt.

FAQ

Kann Blockchain SWIFT ersetzen?

Blockchain transformiert grenzüberschreitende Geldtransaktionen, aber eine vollständige Ablösung von SWIFT ist kurzfristig unwahrscheinlich. Stattdessen ist ein hybrider Ansatz mit blockchainbasierten Lösungen, die die Infrastruktur von SWIFT ergänzen, für die Zukunft des Finanzökosystems plausibler.

Wie erfolgt die SWIFT-Zahlungsabwicklung?

SWIFT-Zahlungen sind internationale elektronische Transaktionen, die über Zwischenbanken durchgeführt werden. Sie übertragen keine tatsächlichen Gelder; stattdessen verwenden sie SWIFT-Codes, um Zahlungsaufträge zwischen Banken zu senden.

Wer besitzt das SWIFT-Bankensystem?

SWIFT ist eine globale Finanzinstitution, die von 2.400 Aktionären besessen und kontrolliert wird, die ihren Vorstand wählen, der 25 Vertreter verschiedener Banken umfasst, sowie ein internes Exekutivausschuss.