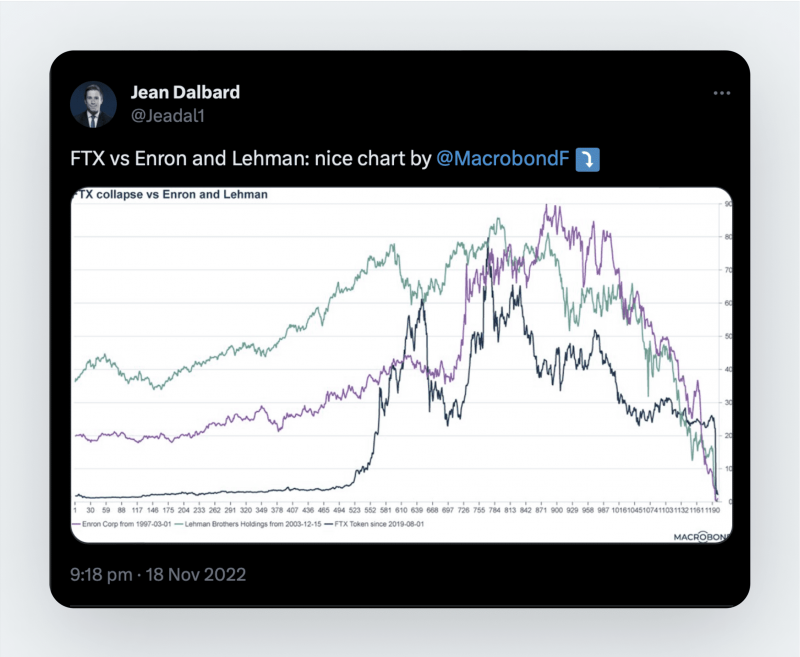

لقد أحدثت أخبار إفلاس FTX ضجة كبيرة في مجال العملات المشفرة، حيث تنافست من حيث النطاق والحجم معمع انهيار شركة إنرونفي أوائل العقد الأول من القرن الحادي والعشرين. لقد غيرت نقطة التحول هذه في سوق العملات المشفرة الوضع الراهن إلى الأبد وكيف ينظر الأفراد والشركات إلى الصناعة.

على الرغم من أن قصة فشل FTX مأساوية، إلا أنها غنية بالمعلومات وتسلط الضوء على العديد من المشكلات الأساسية في مجال العملات المشفرة الحالي.

من الافتقار إلى عمليات العناية المناسبة والإخفاقات التنظيمية إلى سوء الإدارة، تعد FTX نموذجًا ممتازًا للعوامل التي لا يزال يتعين على صناعة العملات المشفرة تصحيحها. لذا، دعونا نستكشف كيف فشلت هذه الشركة وما يمكن أن نتعلمه منها.

المحتوى الرئيسي

- يعد انهيار FTX أحد أكثر الأحداث الرائعة والمرعبة في تاريخ العملات المشفرة. ويعرض العديد من القيود والعيوب الأساسية للسوق بأكمله.

- كان سبب سقوط FTX هو عدة عوامل، بما في ذلك ضعف اللوائح والثقة العمياء تجاه مؤسس FTX والعديد من جرائم white-collar .

- هناك العديد من الدروس التي يمكن تعلمها من هذه القصة، بما في ذلك أن صناعة العملات المشفرة لا تزال عرضة للتلاعب بالسوق.

القصة وراء الانهيار غير المسبوق لشركة FTX

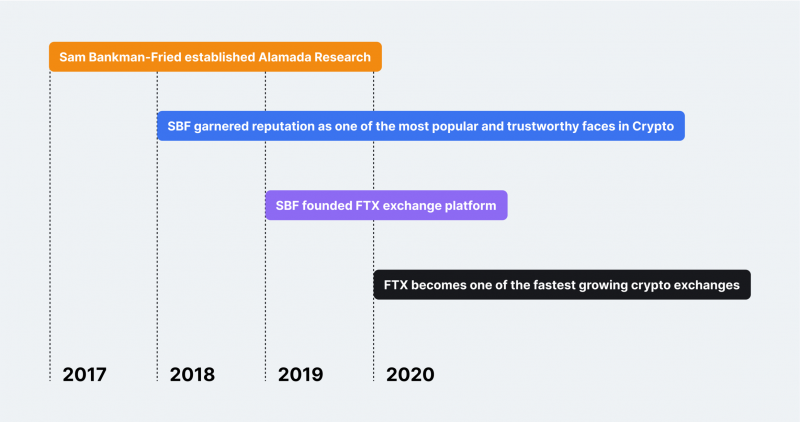

إن قضية FTX، على الرغم من كونها رائعة، إلا أنها مألوفة تمامًا مقارنة بعمليات الاحتيال والانهيارات المالية التي شهدناها في الماضي. بدأ كل شيء مع الصعود السريع للرئيس التنفيذي لشركة FTX، سام بانكمان فرايد (المعروف باسم SBF)، الذي أسس سمعته بسرعة كواحد من أكبر المؤثرين في عالم العملات المشفرة. في عام 2017، أسست SBF واحدة من أسرع الشركات التداول نموًا والمعروفة باسم Alameda Research. أثبت هذا المشروع نجاحه الكبير وعزز مكانة SBF كمنقذ لصناعة العملات المشفرة بعد شتاء العملات المشفرة في عام 2017.

كان عام 2018 عامًا غريبًا بالنسبة لblockchain. يشير الانخفاض الأخير في أسعار العملات المشفرة إلى أن الصناعة بأكملها يجب أن تتغير. ومع ذلك، لا تزال الأسواق غير متأكدة من كيفية تجنب نتيجة كارثية مثل شتاء العملات المشفرة الأول. ولذلك، فإن صناعة العملات المشفرة تراهن على عدد قليل من الأفراد لقيادة هذا الاتجاه.

بفضل سجلها المتميز وإنجازاتها، تعد SBF واحدة من الشركات الرائدة في إعادة تنشيط عالم العملات المشفرة. لذلك، في عام 2019، أنشأ سام منصة التداول الخاصة به، FTX. لقد نمت FTX بمعدل مذهل، وتمكنت من أن تصبح رابع أكبر منصة لتداول العملات المشفرة بعد عامين فقط من إطلاقها.

لقد تلقت FTX استثمارات كبيرة في Silicon Valley، وذلك بفضل سمعة SBF التي لا تشوبها شائبة وظهورها خلال هذه الفترة. بدأ العديد من المشاهير والشخصيات البارزة في الترويج للبورصة كرمز للأمن والأمان. ومع ذلك، بدأت المخاوف في الظهور عندما احتفظت SBF بحصص الأغلبية في FTX وAlameda Research لأن الشركتين نفسيهما كان لديهما تضارب في المصالح في أهداف كل منهما.

انهيار FTX واتهامات بغسل الأموال

قبل 2 تشرين الثاني 2022، لم يتلق SBF وشركتاه يونيكورن” سوى انتقادات خفيفة. ومع ذلك، في هذا اليوم الحاسم، اقترح Coindesk أول الاتهامات الكبرى. يمتلك صندوق تحوط العملات المشفرة التابع لـ SBF Alameda Research أكثر من 14 مليار دولار من توكنز FTT، وهو التوكن الأساسي المستخدم للتداول على منصة تداول FTX، في ميزانيته العمومية، وفقًا لتحقيق خاص أجرته Coindesk.

من الناحية المالية، كان هذا الاكتشاف ضخمًا. وهذا يعني أن الارتفاع السريع لشركة FTX كان غير طبيعي، حيث قام SBF وفريقه ببساطة بشراء التوكنز الخاصة بهم باستخدام رأس مال Alameda Research. إذا تبين أن هذا النشاط صحيح، فإنه سيصبح مثالاً نموذجيًا لتضارب المصالح وجرائم white-collar التي تنطوي على التلاعب في أسعار أصول السوق المفتوحة. كانت هناك مزاعم أخرى عن غسل أموال قام بها اتحاد SBF وناخبيه.

فجأة، أدرك العالم بأسره أن SBF قد لا يكون منقذ العملات المشفرة المعين الذي كان يطمع فيه أن يكون منقذًا حتى عام 2022. وبدأت الأدلة الإضافية والتسريبات المختلفة تتدفق، وسرعان ما توصل عامة الناس إلى استنتاج مفاده أن FTX وAlameda Research تم ربطهما معًا بطريقة غير مشروعة.

بداية النهاية لـ FTX

لم يتمكن SBF وفريقه من تقديم أدلة شاملة لنفي هذه الادعاءات. وبدلاً من ذلك، اكتفوا بالتعليق على الموقف، زاعمين أن الميزانية العمومية لشركة ألاميدا تشتمل على ما قيمته 10 مليار دولار من الأصول الأخرى. الآن، أصبح من المستحيل تجاهل العلامات، حيث كانت FTX على وشك الانضمام إلى صفوف بورصات العملات المشفرة الفاشلة.

بدأ المستثمرون والمتداولون في سحب أموالهم من FTX، مما أظهر أحجامًا غير مسبوقة وصلت إلى 4 مليارات دولار في يوم تداول واحد. بدأت احتياطيات العملات المشفرة لدى FTX في تلقي ضربة هائلة للنظام حيث اضطرت الشركة إلى سداد معظم ودائعها الحالية. أعلنت منصة Binance، أحد منافسي FTX، عن قرارها بإنقاذ منصة البورصة وتصبح مالك الأغلبية فيها لكنها قررت بسرعة خلاف ذلك. يشير هذا إلى مزيد من عدم الثقة، حيث يعتقد خبراء العملات المشفرة أن Binance اكتشف شيئًا خاطئًا للغاية في البيانات المالية الخاصة بـ FTX.

أخيرًا، أُسدل الستار، وأدرك العالم كله أن FTX لم يكن لديها الأموال اللازمة لتغطية حتى نصف ودائع تداول العملات المشفرة، مما أدى إلى هجوم سريع من التهم الجنائية ضد SBF. في عام 2023، تم العثور على SBF مذنبًا بعدة تهم بارتكاب جرائم ذوي الياقات البيضاء، بما في ذلك الاحتيال وتضارب المصالح. الآن، انضمت FTX بقوة إلى صفوف بورصات العملات المشفرة التي فشلت واستولت على وجودها.

دروس يمكن تعلمها من FTX وانهيارها

لذلك، مثال FTX بسيط. وهذه حالة كلاسيكية للتلاعب بثقة الجمهور على أمل أن يؤدي الضجيج المحض إلى تعزيز نمو شركة ما. ومع ذلك، هناك بعض الدروس المهمة التي يجب تعلمها من هذا والتي ستساعد في تحسين مستقبل العملات المشفرة. فلنستكشفها.

حالة نموذجية لفشل حوكمة الشركات

في حين أن هناك الكثير مما يمكن قوله عن الرقابة التنظيمية الخاطئة والافتقار إلى عملية العناية الواجبة، فإن السبب الرئيسي لانهيار FTX هو فشل الحوكمة داخل الشركة. وبما أنه يكاد يكون من المستحيل القضاء على فرص جرائم white-collar تماما، يجب على مؤسسي الشركة أن يظلوا محايدين وشفافين. لقد شهدنا العديد من الأفراد مثل SBF يستخدمون شخصيتهم العامة لكسب الدعم العام والثقة غير المشروطة. وتبين أن الكثير منهم محتالون كانوا يأملون ألا يتم القبض عليهم أبدًا.

في هذه الحالات، يكون الأمر متروكًا لأعضاء الشركة والمسؤولين رفيعي المستوى للتقدم ومحاولة استعادة نزاهتهم. وفي حين يمكننا مناقشة الأخطاء التنظيمية وعوامل أخرى، فإن الخط الأكثر شمولاً للدفاع عن النفس هو الشعور بالمسؤولية الذي يظهره الأفراد ذوو العقول المنصفة. مثل المبلغين عن مخالفات Enron و مادوف، يتم الكشف عن معظم حالات الاستخدام للاحتيال الكبير في الشركات من الداخل، ويجب أن يستمر هذا الاتجاه في إنشاء قاعدة واضحة – الأنشطة الاحتيالية والمحتالون يتم كشفها دائمًا في النهاية!

على الرغم من أن الأشخاص الضاريين يميلون دائمًا إلى ارتكاب جرائم white-collar دون التعرض لضائقة أخلاقية، إلا أن زملائهم سيتحملون دائمًا مسؤولية الإبلاغ عن الجرائم علنًا. اليوم، أصبح العالم المالي مكانًا أنظف بفضل هذا الاتجاه، حيث يعلم المسؤولون التنفيذيون أنه حتى الموظفين من المستوى المتوسط يمكنهم تدمير أعمالهم بسرعة.

اللوائح التنظيمية أصبحت ضرورة في عالم العملات المشفرة

من الناحية الفنية، أشار انهيار FTX إلى وجود عيبين كبيرين في مجال العملات المشفرة – الغياب شبه الكامل لعناية المستثمرين والتدابير التنظيمية الهشة. في عام 2023، قامت هيئات تنظيمية مختلفة، بما في ذلك هيئة الأوراق المالية والبورصة (SEC)، بإلغاء القيود التنظيمية. إلى أحد عشر في مجال الكريبتو. تُلزم هذه القوانين بورصات العملات المشفرة بأن تصبح شفافة تمامًا وتكشف عن البيانات المالية الحيوية بانتظام.

الآن، تتمتع معظم منصات تداول العملات المشفرة لإثبات أن لديهم احتياطيات كافية لاستيعاب جميع عمليات السحب المحتملة من المنصة. وعليهم أيضًا إثبات أنه ليس لديهم أي تضارب في المصالح يتعلق بأي شركات أو شركاء ماديين شقيقين. أخيرًا، يجب أن توفر بورصات العملات المشفرة معلومات مالية جديرة بالثقة لإثبات كل ما سبق بشكل موجز ودون أي استثناءات. نظرًا لغياب الهوية المتأصل ونقص المعلومات في مشهد العملات المشفرة، فإن الهيئات التنظيمية تتجاوز هذه التشريعات لإنشاء بيئة آمنة لمستخدمي العملات المشفرة.

لا يزال يتعين تحديد ما إذا كانت اللوائح المقترحة ستغير بشكل كافٍ مشهد العملات المشفرة الحالي، لكنها بالتأكيد خطوة في الاتجاه الصحيح. ومع ذلك، فإن تدفق القوانين الجديدة خلق مشكلة جديدة تمامًا لهذه الصناعة – الإفراط في التنظيم، والذي يمكن أن يحد من حرية المستخدم على المدى الطويل.

التاريخ يعيد نفسه مع صناعة العملات المشفرة

رغم أن مثل هذا الفشل الكامل على كافة الجبهات قد يبدو وكأنه ظاهرة جديدة في عالم التمويل، إلا أنه ليس كذلك على الإطلاق. إن شركات مثل إنرون ومادوف تقود الطريق، من بين العديد من الحالات الموثقة الأخرى للفشل الكامل في الإدارة والاحتيال على نطاق واسع.

ومع ذلك، فقد تعلم عالم التمويل التقليدي دروسه من هذه الانهيارات المذهلة. وفي حالة إنرون، غيرت الصناعة المالية نهجها في الثقة بالشركات الكبرى وتقييمها بعد أن أصبح من الواضح أن عمليات التفتيش على المستوى السطحي لم تكن كافية.

يمكن أن يكون تأثير FTX على العملات المشفرة مشابهًا لتأثير Enron، مما يجبر السوق بأكملها على إدراك المشكلات الأساسية التي تعيق نموها. الجانب المؤسف هو أن FTX لم تكن مختلفة تمامًا عن الاحتيال الداخلي لشركة Enron. نتج كلا الانهيارين عن اعتقاد الإدارة العليا أن النمو الهائل في الصناعة سيحميهم من الكشف عن المعلومات الداخلية المزعجة. وهكذا فإن التاريخ يعيد نفسه مرة أخرى.

في الواقع، الشيء الوحيد الذي يمكن لصناعة العملات المشفرة فعله هو مراجعة صلاحيات السيطرة على الشركات وإصلاح أساليبها في تقييم المشاريع الجديدة. لم تعد الثقة العمياء والضجيج الفارغ قابلين للتطبيق في هذا المجال، حيث أدى ذلك إلى انهيار مميت تقريبًا في السوق بأكملها.

الأفكار النهائية

يعتبر فشل FTX بسيط جدًا بطبيعته ولكنه معقد للغاية بسبب جوانبها الفنية العديدة. بدءًا من سلامة الأنظمة المعرضة للخطر وسوء اتخاذ القرارات الإدارية ووصولاً إلى اللوائح التنظيمية الضعيفة والثقة العمياء، ساهمت عوامل عديدة في واحدة من أكبر الانهيارات في تاريخ العملات المشفرة الحديث.

الشيء الوحيد الذي يمكننا فعله الآن هو التعلم من أحداث FTX وبذل قصارى جهدنا لعدم تكرارها في المستقبل. يجب على كل مستثمر في العملات المشفرة أن يدرك من يدعمه ولماذا، حيث أن هذه الصناعة لا تزال هشة للغاية وتتطلب ألمع العقول لنقل السوق إلى النجاح الموعود.