一些區塊鏈資產的掛鉤對於保持穩定性和符合某些價值是非常有影響力的。儘管如此,掛鉤還是起源於更經典的金融形式,在這種形式中,貨幣和資產通常與其他貨幣和資產相對持有,以產生穩定性和可預測性。

本文將討論什麼是加密貨幣掛鉤、掛鉤的作用,以及與掛鉤相關的利弊。

主要觀點

- 聯繫匯率將數位資產與更穩定的參考點聯繫起來,有助於維持穩定性。

- 儘管掛鉤貨幣降低了波動性,但它們也面臨著儲備不足、市場震盪和算法失效等風險。

- 了解 Peg 在加密貨幣中的功能和脫鈎風險對投資者來說非常重要。

加密貨幣掛鉤定義

那麼,在加密貨幣中,掛鉤是什麼意思?最簡單來說,貨幣掛鈎是指兩種資產之間的匯率有一個固定或穩定的價格。在傳統市場中,它涉及將一種貨幣與另一種貨幣掛鈎,例如美元與黃金掛鈎。

在數位金融中,掛鉤主要用於維持穩定幣的穩定性,例如 Tether (USDT)、USDC (USDC) 和DAI,它們通常與美元等法定貨幣掛鉤。這使得它們可以長時間保持其聯繫價值,降低與更廣泛的加密市場臭名昭著的波動性相關的風險。

與法定貨幣或黃金等商品等資產掛鉤的加密貨幣旨在提供更高的穩定性。例如,穩定幣通常與美元掛鉤,這意味著其價值將始終徘徊在 1 美元左右。

為了維持這種掛鉤,穩定幣的供應會擴大或收縮。抵押的穩定幣,例如 USDT 和 DAI,會被鑄造和燒掉以維持平衡。相比之下,算力型穩定幣則使用智慧契約,根據市場因素自動調節供應量。

這種方法可以確保數位貨幣的價格與其掛鉤的穩定資產保持穩定,為用戶提供可預測且可靠的價值儲存。

然而,加密貨幣與法定貨幣掛鈎也有其風險。在市場崩盤時,算法穩定幣可能難以維持其掛鉤。此外,一些穩定幣可能沒有他們聲稱的儲備資產作為後盾,這就給投資者帶來了潛在風險。

掛鉤與支持的加密貨幣

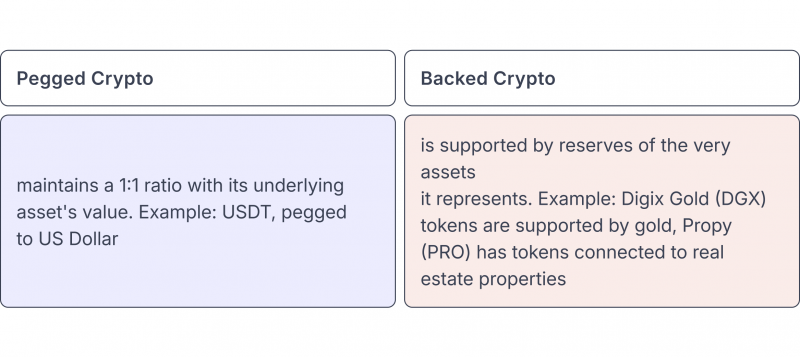

必須區分與資產掛鉤的加密貨幣和有資產支持的加密貨幣。掛鉤的加密貨幣,例如穩定幣,與其基礎資產的價值保持 1:1 的比例。例如,USDT 與美元掛鉤,這意味著 1 USDT 被設計為價值 1 美元。

相比之下,資產支持的硬幣由其所代表的資產儲備支持。這些資產可能包括現金、有形資產,甚至是房地產,例如土地和建築物。例如,Digix Gold (DGX) 代幣由黃金支持,而 Propy (PRO) 代幣則與房地產相關聯。這種支持賦予代幣真正的價值,並由實體資產支持。

政府也探索了創造由國家資產支持的加密代幣的想法。2017 年,委內瑞拉推出了 Petro,一種 石油支持的加密貨幣,作為對抗惡性通貨膨脹的一種方式。雖然 Petro 並未獲得廣泛關注,但它代表了政府以實際資產支持數字貨幣的開創性努力。

安全支持的加密代幣是資產支持數位代幣的另一種形式,其中代幣代表現實世界資產(如股票或債券)的所有權。例子包括 Polymath,一家專注於證券代言的區塊鏈初創公司,以及 Gibraltar,它提供了一個代幣化證券交易平台。

加密貨幣掛鉤如何運作?

貨幣掛鉤的工作原理是將加密資產的價值與更穩定的參考點(通常是法定貨幣或商品)相聯繫。這通常是通過維持掛鈎資產的儲備或動態調整數位資產的供應來實現的。例如,如果穩定幣的價值跌破 1 美元,可能會燒毀新幣以減少供應量,從而增加需求,促使價格回到所需的掛鉤點。

智慧契約在維護掛鉤機制中扮演著重要的角色。這些自動執行的合約會執行管理掛鉤貨幣發行和贖回的規則。在演算法穩定幣的情況下,這些智慧型契約會自動調整代幣的供應,以維持穩定。

Oracles 提供來自外部來源的即時資料,也在此過程中扮演重要角色,將目前的價格資料饋送至智慧型契約以進行調整。

掛鉤加密貨幣的種類

掛鉤加密貨幣有幾種類型,每種都採用不同的機制來維持其掛鉤。

法定貨幣抵押的穩定幣

法定貨幣的儲備支持這些穩定幣。例如 USDT、USDC 和 TUSD。它們通常由保管銀行持有的儲備支持,確保每個代幣都可以贖回相應的法定貨幣。

商品支持的穩定幣

這些穩定幣由黃金或石油等有形資產支持。PAXG 就是一個很好的例子,它由實體黃金儲備支持。每個 PAXG 代幣代表一金衡盎司黃金。

加密抵押穩定幣

這些穩定幣由其他加密貨幣而非法定貨幣提供擔保。例如,DAI 是一種去中心化的穩定幣,由 Ethereum 超額抵押支持。這表示 DAI 的價值是透過保留比所發行的穩定幣價值更多的貨幣來穩定的。

演算法穩定幣

這些穩定幣使用演算法和智慧契約來調節代幣的供應。Terra (LUNA) 和 Ampleforth (AMPL) 是演算法穩定幣的範例。這些代幣會根據需求調整其供應量,以維持相對於其掛鉤資產的穩定價值。

混合穩定幣

有些穩定幣結合了抵押模式和演算法模式的元素,以維持其掛鉤。這些錢幣旨在平衡抵押品的穩定性和演算法調整的靈活性,為價格穩定提供更有彈性的方法。

掛鉤的優點和缺點

掛鉤提供了幾個優點,特別是在穩定原本波動的加密貨幣市場方面。穩定幣可讓使用者避免傳統區塊鏈代用幣的瘋狂價格波動,使其更適合日常交易、跨境支付以及對沖市場波動。掛鉤加密代幣也讓不同交易所之間的交易變得更容易,而不用擔心匯率和市場波動。

然而,掛鉤代幣也有其挑戰。集中化是一個關鍵問題,因為許多穩定代幣依賴於中央實體來持有儲備和發行代幣。這會帶來交易對手風險,因為使用者必須相信管理穩定幣的實體有足夠的儲備,而且運作透明。

此外,演算法穩定幣還面臨與其供應和請求機制相關的風險。如果市場需求急劇下降,演算法可能難以維持掛鉤,導致價格不穩定。

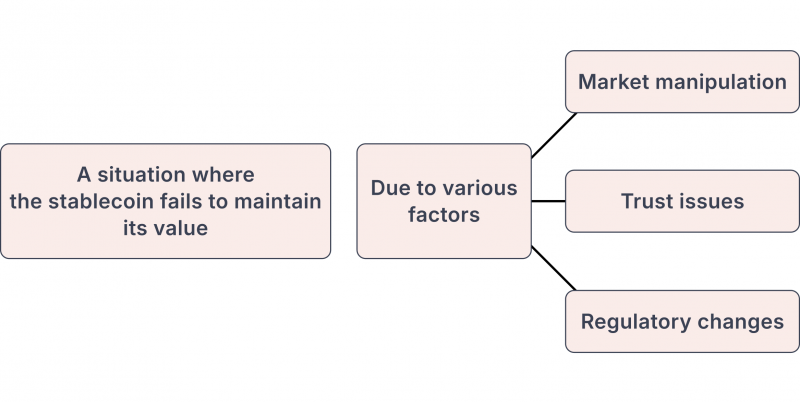

穩定幣如何失去掛鉤?

什麼是加密貨幣中的去掛鉤?儘管有維持掛鈎的機制,穩定幣在特定情況下仍可能失去掛鈎。當穩定幣的價值偏離其應該反映的資產時,該穩定幣就會被視為 「脫鉤」。發生這種情況的原因有以下幾種:

- 市場震盪:突然的市場衰退或對穩定幣發行者失去信心,都可能造成恐慌性拋售,導致失去掛鉤。

- 儲備不足:如果穩定幣的發行者沒有足夠的儲備來支持代幣,就會使代幣的價值崩盤。這一直是 Tether的隱憂,它曾被指控沒有足夠的實際美元支持。

- 智能合约失败:算法稳定币依靠智能合约来调节供应。如果這些合約因錯誤或惡意攻擊而失效,可能會導致不穩定和貶值。

- 外部因素:法規變更或失去銀行服務的存取權也可能導致脫幣。例如,USDC 在 2023 年矽谷銀行倒閉後,因擔心其儲備而短暫取消掛鉤。

脫鉤可能會對投資者和更廣泛的加密市場造成重大後果。它可能會導致恐慌性拋售、失去信任以及受影響加密貨幣價值的急劇下跌。從去代幣化中恢復過來通常很困難,因為重新建立對代幣的信心可能需要時間,而且需要大量的資金支持。

最後的想法

掛鉤對於維持加密資產領域的穩定性至關重要,尤其是對於穩定幣而言。掛鉤的數位貨幣具有降低價格波動性和提高用戶採納率等優勢。然而,它們也面臨著挑戰,例如被一個組織支配的危險,以及失去其穩定價值的威脅。

瞭解掛鉤貨幣的運作方式和所涉及的風險,對於希望在不斷變化的數位資產領域中遊刃有餘的用戶和投資者來說至關重要。隨著加密市場的成熟,掛鉤加密貨幣將繼續發揮重要作用,幫助彌補加密貨幣的不穩定性和主流採用所需的穩定性之間的差距。