Birçok kişi dijital para birimleri konusunda belirsizlik yaşarken, bu yıllar boyunca birkaç çözüm ortaya çıktı. Geçen yıl ABD’de yapılan bir ankette, kripto hakkında bilgi sahibi olan vatandaşların %75’inin bu konuda güvenilirlik konusunda şüpheleri olduğu belirtiliyor. Bu nedenle, bir çözüm stablecoin olabilir; bu, değeri belirli bir öğeye veya ilgili varlık grubuna bağlı olarak sabit kalması amaçlanan bir tür kripto para birimidir. Ana işlevi, ticaret, yatırım ve işlemler için güvenilir bir varlık sunarak dijital varlıkların olağan fiyat dalgalanmalarını azaltmaktır.

Çeşitli stablecoin türlerini anlamak önemlidir. Hepsi fiyat istikrarını korumayı amaçlar, ancak bunu yapma şekilleri önemli ölçüde farklılık gösterir. İki ana tür algoritmik ve teminatlı stablecoin’lerdir.

Bu makalede, algoritmik ve geleneksel stablecoin’ler arasındaki farkları tartışacağız. Algoritmik stablecoin’lerin listesini, işlevselliğini inceleyecek ve bunları çevreleyen düzenleyici çerçeveyi tartışacağız.

Önemli Noktalar

- Düzenli stablecoin’ler daha az merkeziyetsiz olabilir ancak altın veya nakit gibi varlıklar tarafından desteklendikleri için istikrar sunarlar.

- Algoritmik olanlar daha merkeziyetsizdir ancak arzı kontrol etmek ve fiyatları korumak için akıllı sözleşmelere dayandıkları için daha büyük volatilite riskleri taşırlar.

- Düzenli stablecoin’lerin teminat değeri dalgalanmalara tabidir ve önemli bir düşüş, değerlerini tehlikeye atabilir.

- İki stablecoin türü arasında karar verirken risk toleransınızı ve merkeziyetsizlik veya istikrar tercihlerinizi göz önünde bulundurun.

Stablecoin’e Genel Bakış

Stablecoin’ler, değerlerini sabit tutmak amacıyla fiat para birimi veya altın gibi emtialar gibi bir varlık rezervi tarafından desteklenen dijital para birimleridir. Temel olarak, genellikle istikrarsız olan kripto para birimi piyasasında fiyat istikrarı sağlamak için tasarlanmışlardır ve bu, onları düzenli finansal hizmetler ve işlemler için daha uygun hale getirir.

Stablecoin’lerin değerini daha az dalgalı bir varlıkla ilişkilendirerek, istikrarı teşvik etmeyi amaçlarlar. Fiyat dalgalanmalarını azaltma yetenekleri nedeniyle bu istikrar, günlük işlemler için esastır. Stablecoin’ler yaygın olarak borç verme, ticaret ve takas için kullanılır.

Teminatlı Stablecoin’ler

Değerlerinin dalgalanmamasını sağlamak için teminatlı stablecoin’ler rezervde tutulan varlıklarla desteklenir. Bu varlıklar diğer kripto para birimlerinden veya fiat para biriminden oluşabilir.

- Fiat-teminatlı Stablecoin’ler, ABD doları gibi bir fiat para birimini teminat olarak kullanır. İhraççı, stablecoin’lerin toplam sayısına eşdeğer fiat para birimleri rezervine sahiptir. Tether (USDT) ve USD Coin (USDC) iki örnektir.

- Diğer kripto para birimleriyle teminatlandırılmış stablecoin’ler, kripto-teminatlı stablecoin’ler olarak bilinir. Temel varlıkların volatilitesi nedeniyle genellikle aşırı teminatlandırılırlar. Örneğin, fiyat istikrarını korumak için MakerDAO’nun Dai (DAI) Ethereum ve diğer kripto para birimleri tarafından desteklenir ve genellikle stablecoin’in değerinin %100’ünden fazlası oranında teminatlandırılır.

Nasıl Çalışırlar

Belirttiğimiz gibi, teminatlı stablecoin’ler değerlerini desteklemek için rezervlere dayanır. Ana yöntem, ihraç edilen stablecoin’lerin değerine eşit veya onu aşan yeterli bir rezerv varlığına sahip olmayı içerir. İstikrar, bu destek sayesinde korunur ve bu, stablecoin‘in karşılık gelen rezerv varlığı değerine karşılık olarak geri alınabileceğini garanti eder.

Teminatlı stablecoin’lerin değer bakımını daha ayrıntılı inceleyelim. X adlı, ABD doları (USD) ile doğrudan ilişkili bir stablecoin düşünün, bu stablecoin bu pariteyi sağlamak için bir rezerv sistemi kullanır. İşte nasıl çalıştığı:

Her üretilen X için rezervde belirli bir miktar ABD doları tutulur. Stablecoin’e bağlı olarak bu rezerv oranı değişebilir; ancak, X’in 2:1 oranını kullandığını varsayalım. Bu, kullanımda olan her 1 $ değerindeki X’in 2 $ değerinde USD tarafından desteklendiği anlamına gelir. Bu ek yastık, X fiyatını sabit tutar ve doların değerindeki değişiklikleri absorbe etmeye yardımcı olur.

Yeni X’ler ihraç etmek için rezervlere USD yatırılması gerekir. 100 X satın almak için 200 $’lık bir depozito gerekecektir (2:1 rezerv oranını unutmayın). Daha sonra, ihraççı, yatırılan 200 $’ı güvenli bir şekilde rezervlerinde tutacak ve bu 100 X’i dolaşımdaki X miktarına ekleyecektir.

Ayrıca, X’ler her zaman ABD doları ile takas edilebilir. Bir sahip 50 X’i nakde çevirmek isterse, bu tokenları geri verir ve ihraççının rezervlerinden tokenın fiyatı olarak 100 $ alır. İhraççı, bu 50 X’i dolaşımdan kalıcı olarak çıkararak, toplam arzın geri alınan miktarı temsil ettiğini garanti eder.

Bu yaklaşım sayesinde, ABD doları ve X’ler doğrudan bağlantılıdır. Rezervler, tüm vadesi gelen X’ler için her zaman yeterli USD’nin bulunmasını sağlar. Dolaşımdaki X sayısıyla rezerv varlıklarının tutarlı olduğunu doğrulayan düzenli denetimler, şeffaflığı ve sistem güvenini teşvik eder.

Algoritmik Stablecoin Nedir?

Algoritmik stablecoin, değerini sabit tutmak için tasarlanmış özel bir kripto para birimidir; genellikle ABD doları gibi bir fiat para birimine bağlıdır. Algoritmik stablecoin’ler, teminat destekli geleneksel stablecoin’lerin aksine (fiat veya kripto-teminatlı), arzı kontrol etmek ve fiyat istikrarını sağlamak için ekonomik teşviklere ve akıllı sözleşmelere dayanır.

Aşağıda, algoritmik stablecoin’lerin nasıl çalıştığını tartışacağız:

Pariteyi Korumak

Temel fikir, piyasa değeri ile stablecoin arzı arasındaki karmaşık bir etkileşimdir. Algoritma, stablecoin’in piyasa fiyatını sürekli olarak izler.

USD’ye sabitlenmiş bir stablecoin durumunda 1 $ olan hedef değerin üzerine çıkarsa, algoritma stablecoin’in toplam arzını otomatik olarak artırır. Bu ek arz, fiyatın düşmesi için baskı oluşturur ve pariteye geri itilir.

Öte yandan, fiyat belirlenen değerin altına düşerse, algoritma mevcut tokenları yakarak toplam arzı azaltır. Daha az token arzı mevcut olduğundan fiyat yeniden yükselir, bu da kalanları daha değerli kılar.

Konsepti daha iyi açıklamak için işte birkaç algoritmik stablecoin örneği:

- TerraUSD (UST) ve Luna, bu önemli algoritmik stablecoin projesinde kullanılan iki token’dı. UST’nin fiyatı 1 $’ı aştığında daha fazla UST üretmek için Luna tokenları yok edildi. Bu, arzı artırdı ve UST’nin maliyetini düşürdü. Ancak UST 1 $’ın altına düştüğünde tam tersi geçerliydi. Ancak, UST, algoritmik stablecoin’lerin olası tehlikelerine dikkat çeken önemli bir değer kaybı yaşadı.

- Ampleforth (AMPL) ile diğer algoritmik stablecoin’ler arasında bazı farklar vardır. Piyasa dalgalanmalarına tepki olarak tokenları rastgele ekleyip çıkarmak yerine, AMPL her gün kendini düzelten esnek bir arza sahiptir. Bu ayarlamanın temeli, genellikle ABD dolarına dayanan AMPL’nin mevcut fiyatı ile hedef fiyatı arasındaki farktır. Token fiyatı hedefin üzerine çıkarsa, AMPL tokenlarının toplam miktarı biraz artar. Tersine, AMPL hedefinin altına işlem görürse, arz biraz azalır. Bu strateji, fiyatı kademeli olarak istenen miktara geri taşımayı amaçlar.

Kısmi Algoritmik Stablecoin’ler

Daha yeni bir varyant olan kısmi algoritmik stablecoin’ler, teminatlı ve algoritmik tekniklerin avantajlarını birleştirmeyi amaçlamaktadır. Fiyat istikrarını koruyarak, bu girişimler genellikle algoritmik mekanizmaları kısmi bir teminat rezervi ile birleştirir, böylece düşük teminatlandırma ve karmaşık algoritmalara bağımlılık risklerini azaltır. Kısmi bir algoritmik stablecoin projesi Frax olarak adlandırılır.

İlk stablecoin, BitUSD, 2014 yılında tanıtıldı. Dört yıl sonra, ABD doları karşısında değer kaybetti ve bir daha toparlanamadı.

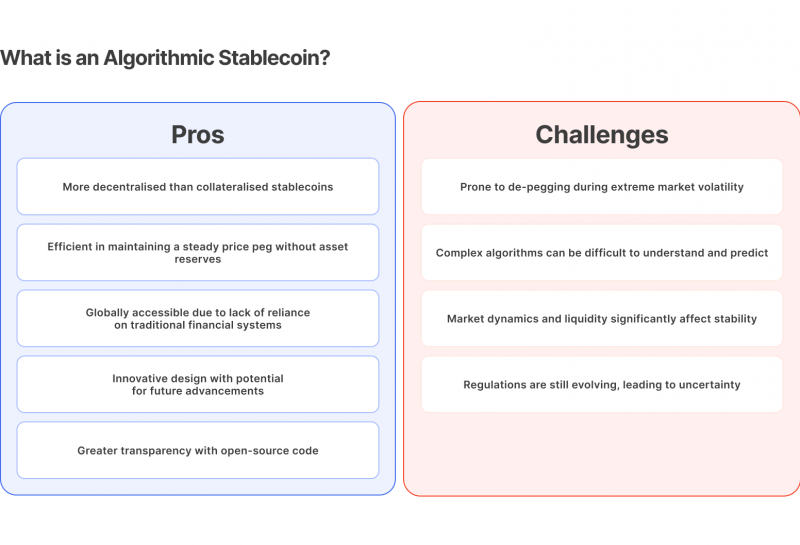

Algoritmik Stablecoin’ler: Avantajlar ve Zorluklar

Algoritmik stablecoin’lerin işlevselliğini anladıktan sonra, özelliklerini tartışma zamanı geldi. Geleneksel, teminatlı stablecoin’lerin aksine, algoritmik stablecoin’lerin benzersiz avantajlar ve dezavantajlar kombinasyonu vardır.

Avantajlar

- Algoritmik stablecoin’ler genellikle daha merkeziyetsiz olarak düşünülür. Rezervleri yönetmek için tek bir kuruluşa dayanmadıkları için daha bağımsız ve sınırsız bir sistemi teşvik ederler.

- Algoritmik teknikler, bir varlık rezervini korumaktan daha verimli bir fiyat paritesi koruma sistemi kurabilir.

- Geleneksel finansal sistemlere veya merkezi bir otoriteye bağımlı olmadıklarından, algoritmik stablecoin’ler küresel olarak tüketicilere daha geniş bir erişim sunabilir.

- Algoritmik stablecoin’lerin tasarımı ve işlevselliği, stablecoin teknolojisinin tarihinde yeni bir bölüm açarak yenilikçi olmaya devam edebilir.

- Belirli geleneksel stablecoin’lerle karşılaştırıldığında, algoritmik stablecoin’ler, temel kodları ve prosedürleri sıklıkla açık kaynaklı olduğundan daha fazla şeffaflık sağlar.

Zorluklar

- Aşırı piyasa volatilitesi sırasında değer kaybı olaylarına karşı savunmasızdırlar. Büyük bir satış durumunda, program yalnızca otomatik değişikliklerle pariteyi korumakta zorlanabilir.

- Arz değişikliklerini kontrol eden karmaşık algoritmaların anlaşılması ve tahmin edilmesi zor olabileceğinden, belirli bir risk seviyesi vardır.

- Piyasa dinamikleri ve likidite, algoritmik stablecoin’lerin istikrarında önemli bir rol oynar. Talepteki keskin bir düşüş, değerin oldukça hızlı bir şekilde düşmesine neden olabilir.

- Algoritmik stablecoin düzenlemelerini yöneten yasalar hâlâ değişiyor. Belirsiz düzenleyici çerçeveler nedeniyle, kullanıcılar ve işletmeler daha fazla belirsizlik yaşayabilir.

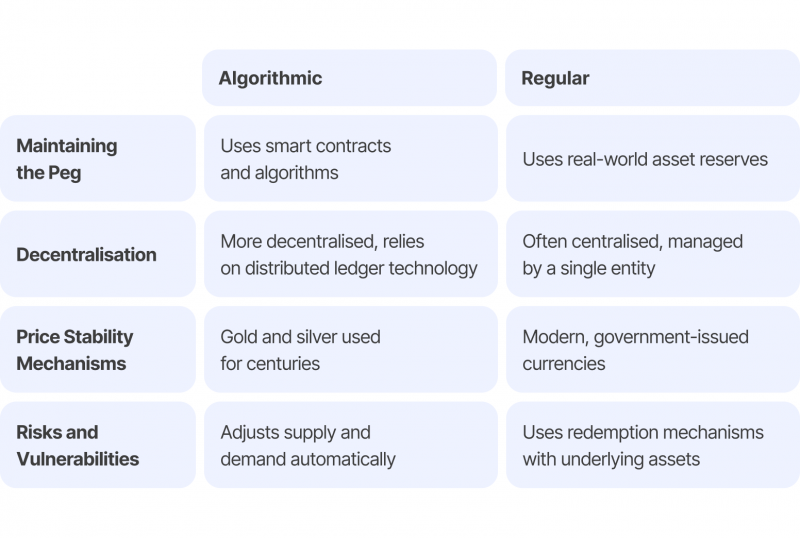

Algoritmik ve Düzenli Stablecoin’ler Arasındaki Temel Farklılıklar

Piyasada fiyat istikrarını korumanın iki ana stratejisi, algoritmik stablecoin’ler ve bazen teminatlı stablecoin’ler olarak adlandırılan düzenli stablecoin’lerdir. Aşağıda algoritmik stablecoin’ler ve düzenli stablecoin’ler arasındaki karşılaştırmanın bir özeti verilmiştir:

Pariteyi Korumak

Arz ve talebi akıllı sözleşmeler ve algoritmalar yoluyla kontrol eden algoritmik stablecoin’lerin aksine, düzenli stablecoin’ler paritelerini teminat rezervleri yoluyla korurlar. Bu rezervler, nakit, altın ve diğer kripto para birimleri gibi gerçek dünya varlıklarından oluşur. Her stablecoin biriminin etkili bir şekilde benzer bir temel varlık değeri tarafından desteklenmesi nedeniyle istikrar sağlanır.

Merkeziyetsizlik

Stablecoin’ler, farklı derecelerde merkeziyetçilik ile karakterize edilir. Bir yandan, merkezi stablecoin’ler, genellikle bir işletme veya finans kuruluşu tarafından yönetilir. Bu merkezi organ, rezerv varlıklarını yönetmekten ve tüm dolaşımdaki stablecoin’leri desteklemek için yeterli olmasını sağlamaktan sorumludur.

Kullanıcılar, pariteyi korumak için bu kuruluşa güvenirler. Buna karşılık, merkeziyetsiz stablecoin’ler, rezerv yönetimini ve pariteyi korumayı dağıtılmış defter teknolojisi ve akıllı sözleşmeler yoluyla otomatikleştirir. Ağ, stablecoin’in istikrarını korur ve bu sistemde tek bir kontrol noktası yoktur.

Fiyat İstikrarı Mekanizmaları

Stablecoin’ler bir temel varlığa bağlı değildir ve bir itfa mekanizmasına sahip olmaları gerekir. Bu sistem, kullanıcıların stablecoin’lerini genellikle 1:1 oranında eşdeğer bir varlık miktarıyla takas etmelerine olanak tanır. Sonuç olarak, fiyat istikrarına yardımcı olan doğal bir piyasa gücü yaratılır. Stablecoin fiyatı paritenin üzerine çıkarsa, kullanıcılar tokenlarını temel varlıkla değiştirmeye teşvik edilir, bu da varlık arzını artırır ve stablecoin fiyatını düşürür.

Öte yandan, stablecoin fiyatı paritenin altına düşerse, insanlar stablecoin’leri temel varlıkla satın alabilir. Bu, dolaşımdaki stablecoin miktarını azaltır ve fiyatı tekrar pariteye doğru yükseltir.

Riskler ve Zayıflıklar

Her ne kadar düzenli stablecoin’ler teminatlandırma yoluyla daha fazla güvenlik sunsalar da tehlikeler taşırlar. Teminatın hedef değeri değişebilir ve büyük bir düşüş stablecoin’in paritesini tehlikeye atabilir. Ayrıca, teminat rezervlerini yöneten kuruluş iflas ederse, müşteriler paralarını kaybetme riskiyle karşı karşıya kalır (karşı taraf riski). Buna karşılık, algoritmik stablecoin’ler farklı bir risk seti sunar. Karmaşık algoritmalar, olağanüstü yüksek piyasa volatilitesi sırasında pariteyi korumakta zorlanabilir.

Ayrıca, dış kaynaklardan gelen zamanında ve doğru fiyat bilgilerine bağlıdırlar, bu her zaman güvenilir olmayabilir. Algoritmik stablecoin’ler üzerindeki akıllı sözleşmeler, en büyük zayıflıkları olabilir. Bu sözleşmeler istismar edilirse veya kusurluysa, sonuçlar yıkıcı olabilir.

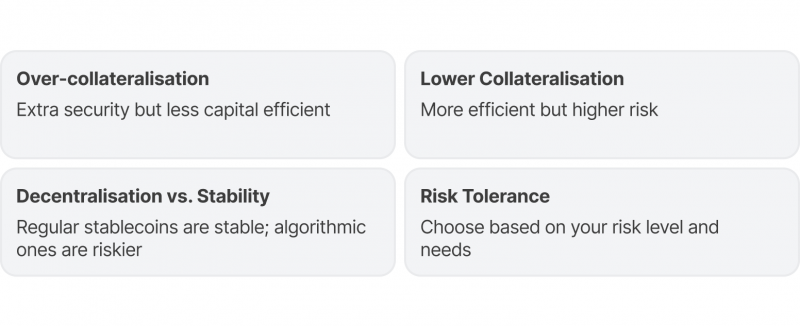

Önemli Hususlar

Düzenli stablecoin teminatlandırması, dikkate alınması gereken bir ödünleşim içerir. Aşırı teminatlandırılmış stablecoin’ler, stablecoin arzını destekleyen teminatın değeri dolaşımdaki stablecoin’lerin toplam değerini aştığında ek bir koruma derecesi sağlar. Bu, teminatın değeri hafifçe düşse bile tüm dolaşımdaki stablecoin’leri karşılamak için yeterli varlık olduğunu gösterir.

Bu strateji, öte yandan, sermaye açısından daha az verimli olabilir. Öte yandan, daha düşük teminatlandırma oranları, ihraççının aynı miktarda teminatla daha fazla stablecoin üretmesini sağlayarak sermaye verimliliğini artırabilir. Bunun sonucunda likidite ve ağ etkileri ortaya çıkabilir, ancak stablecoin’i destekleyen teminatın değeri düşerse artan bir risk de vardır.

Bu nedenle, her stablecoin türü benzersiz faydalar ve dezavantajlar sunar. Düzenli stablecoin’ler daha az merkeziyetsiz olabilir, ancak teminatlandırma yoluyla daha fazla istikrar sağlarlar. Merkeziyetsiz bir yöntem sunsalar da, algoritmik kripto daha yüksek bir içsel risk taşır. İki seçenek arasında karar verirken risk toleransı ve kişisel ihtiyaçlar dikkate alınmalıdır.

Son Düşünceler

Özetle, her iki stablecoin de benzersiz özelliklere ve artılara ve eksilere sahiptir. Düzenli stablecoin’ler daha az merkeziyetsiz olabilir, ancak teminat rezervleri tarafından desteklendikleri için daha yüksek fiyat istikrarı sunarlar. Diğer yandan, algoritmik stablecoin’ler akıllı sözleşmeler ve algoritmalar kullanarak merkeziyetsizliği teşvik eder. Ancak, önemli piyasa volatilitesi sırasında paritelerini korumakta zorlanabilirler. Dış fiyat verilerine bağımlıdırlar ve akıllı sözleşme ihlallerine açıktırlar.

SSS

Algoritmik stablecoin ile düzenli stablecoin arasındaki fark nedir?

Standart stablecoin’leri altın destekli para olarak düşünün. Algoritmik olanlar, karmaşık matematik ve protokollerle sabit bir değeri korumaya çalışır, ancak daha az garantilidirler.

Bitcoin bir stablecoin midir?

Hayır, değildir. Bitcoin’in fiyatı büyük ölçüde dalgalanabilir, ancak dolar gibi stablecoin’ler istikrarlı olacak şekilde tasarlanmıştır.

Algoritmik stablecoin'ler güvenli midir?

Algoritmik stablecoin’ler sabit bir varlıkla bağlantılı kalmaya çalışsalar da, artan volatilite ve beklenmedik fiyat dalgalanmaları yaşayabilirler. Bu coinlere yatırım yapmanın getirdiği tehlikeleri dikkatlice değerlendirmeniz gerekir.