Bitcoin işlemleri, geleneksel bankacılık sistemindeki tüm işlemlere çok benzer, IRS kararlarına göre belirli vergi yükümlülüklerini tetikleyebilir. Sonuç olarak, dijital varlıkların alım satımından elde edilen kazanç veya kayıplar sermaye kazancı/zararı olarak kabul edilecek ve vergiye tabi olacaktır. Peki ya kriptonuzu başka bir cüzdana aktarmaya ne dersiniz? Bunun için vergi ödemeniz gerekiyor mu? Ayrıntılara bakalım.

Temel Bilgiler

- Cüzdandan cüzdana kripto para transferleri vergiye tabi gelir olarak kabul edilmez, ancak vergi yükümlülüğünün doğabileceği belirli durumlar olabilir.

- Vergi düzenlemelerine uyumu sağlamak için kripto işlemlerinin kayıtlarının tutulması önemlidir.

- Madeni para borsaları veya madencilik gibi farklı kripto işlemlerinin farklı vergi sonuçları olabilir.

Kripto Vergilendirmesinin Temelleri

Kripto para birimlerine ilişkin vergilendirme kuralları yargı yetkisine bağlı olarak değişiklik gösterebilir; zira her ülkenin kendi düzenlemeler dizisi vardır. Ancak kripto para birimlerinin vergilendirilmesinin en yaygın iki yolu sermaye kazançları ve gelirdir.

ABD’de Milli Gelirler Servisi (IRS), kripto para birimlerini vergi amaçları doğrultusunda mülk olarak ele alır; kripto tokenlarınızı kâr amacıyla satarsanız veya takas ederseniz, kazançlarınızı vergi beyannamenizde bildirmeniz ve buna göre sermaye kazancı vergisini ödemeniz gerekir.

Kısa vadeli sermaye kazançları (bir yıldan az elde tutulan varlıklar) için vergi oranı %10 ile %37 arasında değişirken, uzun vadeli sermaye kazançları (bir yıldan fazla elde tutulan varlıklar) arasında değişen oranlarda vergilendirilir. Gelir aralığınıza bağlı olarak %0 ila %20.

Benzer şekilde Birleşik Krallık’ta HM Revenue & Gümrük (HMRC) kurumu aynı zamanda belirli vergilere tabi olan mülk olarak da kriptoyla ilgileniyor. Kripto para birimleri satarsanız veya takas ederseniz ve kar veya zarar elde ederseniz, bunları vergi beyannamenizde bildirmeniz ve ilgili sermaye kazancı vergisini ödemeniz gerekir.

Genel olarak, bu vergilendirme ilkeleri birçok ülkede yaygındır. Avustralya, İrlanda, Fransa vb. dahil.

Malezya, Singapur ve Belarus gibi bazı ülkeler kripto paraya vergisiz bir yaklaşım benimsedi. Kripto getirilerinden elde edilen sermaye kazançlarını vergilendirmiyorlar.

Başka Bir Cüzdana Kripto Göndermek Vergiye Tabi mi?

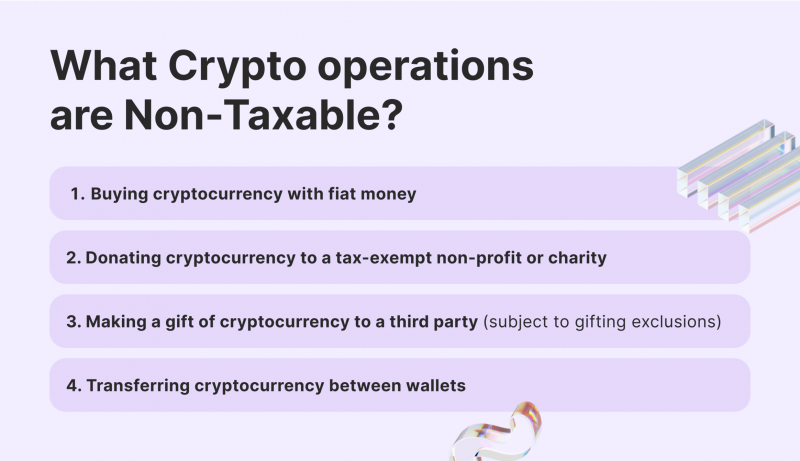

Genellikle, kripto paranın bir cüzdandan diğerine aktarılması vergiye tabi bir olay olarak kabul edilmez. Bunun nedeni, cüzdandan cüzdana transferin, kripto para biriminin satışını veya takasını içermemesidir; Süreç boyunca kripto para biriminin mülkiyetini elinizde tutarsınız.

Devrin kendisi vergiye tabi olmasa da vergi yükümlülüğünün doğabileceği belirli durumların bulunduğunu unutmamak önemlidir. Bunlar bazı örneklerdir:

- Mal veya hizmet ödemesi olarak kripto para birimini kullanmak vergiye tabi bir olay olarak kabul edilebilir ve gelir vergisi geçerli olabilir.

- Benzer şekilde, kripto para birimini hediye olarak göndermek, gönderilen kripto para biriminin miktarına ve bölgenizdeki vergi düzenlemelerine bağlı olarak hediye vergisi gerektirebilir.

Vergi düzenlemelerine uygunluğu sağlamak için tüm şifreli işlemlerin kaydedilmesi ve bir vergi uzmanına danışılması önerilir.

Kripto Para Transferleri için Raporlama Gereksinimleri

Tüccarsanız veya gelir için kripto varlıklara güveniyorsanız, kripto para cinsinden yapılan ödemeleri raporlamak çok önemlidir. Özel raporlama gereklilikleri ülkeye göre değişiklik gösterse de tüm kripto işlemlerinin ayrıntılı kayıtlarını tutmak ve vergi beyannamelerinizi doldururken bunları doğru şekilde beyan etmek önemlidir.

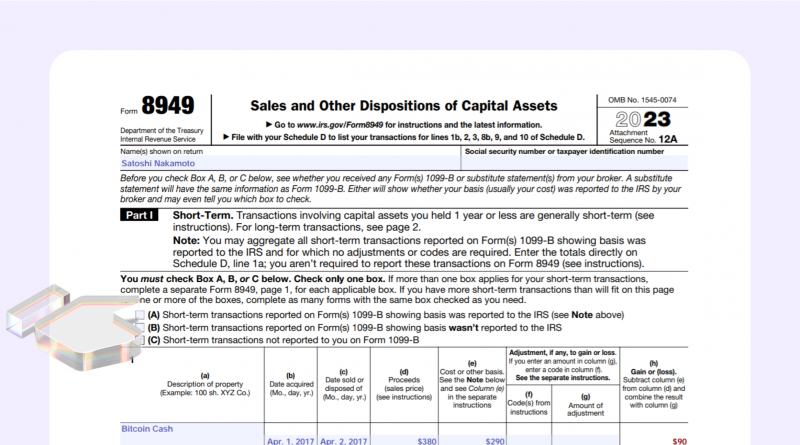

Tüm mal veya hizmetlere ilişkin kripto ödemelerinin Amerika Birleşik Devletleri’ndeki IRS’ye bildirim yapılması gerekir. Bu bilgi Form 8949 ve bireysel gelir vergisi beyannamesinin D Çizelgesi ile bildirilebilir. Bu işlemleri doğru bir şekilde raporlamak için vergi mükelleflerinin, kripto para biriminin işlem anındaki adil piyasa değerini ve varlığın maliyet esasını dahil etmesi gerekir.

Birleşik Krallık’ta, dijital para birimlerinden kazanç elde eden bireylerin, kazançlarını veya kayıplarını vergi beyannamelerinin Sermaye Kazançları Vergisi bölümüne dahil etmeleri gerekmektedir. Tüm işlemler, işlem anındaki kripto para biriminin tarihleri, toplamları ve değerleri de dahil olmak üzere doğru bir şekilde belgelenmelidir.

Transfer Ücretlerini ve Kripto Vergilerini Düşme

Belirli durumlarda, kripto işlemleriyle ilgili harcamalar kesintiye uygun olabilir.

Genel olarak vergi mükellefleri, işlemin belirli kriterleri karşılaması durumunda işlem masraflarını mülkün maliyet esasına dahil edebilir. Bu kriterler, işlemin mülkün satın alınmasının veya satılmasının ya da mülkün temel değerinin artırılmasının önemli bir bileşeni olmasını içerebilir.

Ancak IRS’nin, cüzdandan cüzdana transferlerle ilgili ücretlerin bu kriterleri karşılayıp karşılamadığı konusunda özel bir rehberlik sağlamadığını belirtmek gerekir. Sonuç olarak, vergi mükellefinin risk toleransına bağlı olarak bu tür transferlere ilişkin ücretlerin raporlanması konusunda farklı yaklaşımlar bulunmaktadır.

- Agresif yaklaşım: Transfer ücretleri mülkün maliyet esasının bir parçasıdır. Bu yaklaşım, mülkün satın alınması veya satılması için cüzdandan cüzdana transferlerin gerekli olduğunu ve dolayısıyla maliyet esasına dahil edilebileceğini varsayar.

- Muhafazakar yaklaşım: Cüzdandan cüzdana yapılan tüm transferler, kripto para biriminin satın alınması veya satışıyla doğrudan bağlantılı olmadıklarından düşülemez.

Kripto Para Birimlerini Dönüştürmek Vergiye Tabi mi?

Ethereum satın almak için Bitcoin kullanmak gibi bir kripto para birimini diğerine dönüştürmek, vergiye tabi bir olay olarak kabul edilir çünkü bu eylem, yeni bir varlık elde etmek için orijinal coinin satılmasını içerir.

IRS bu işlemi elden çıkarma olarak vergiye tabi kabul etmektedir ve vergi mükelleflerinin dönüşümden elde edilen sermaye kazançlarını bildirmeleri ve vergi ödemeleri gerekecektir.

Orijinal kripto para birimini başlangıçta ödediğiniz fiyattan daha yüksek bir fiyata satarsanız, sermaye kazançları üzerinden vergi ödemekle yükümlü olursunuz.

Hangi Kripto İşlemleri Vergiye Tabidir?

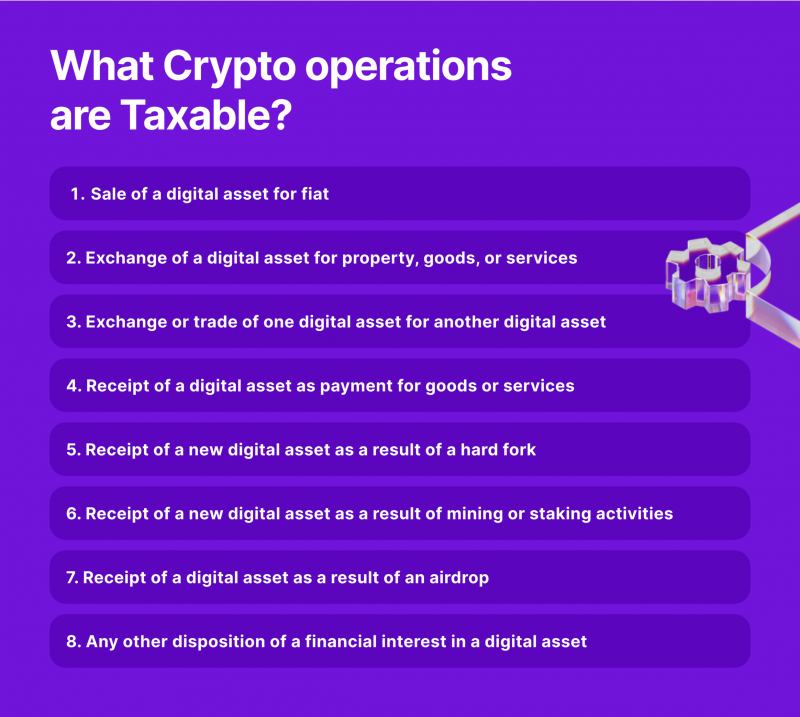

Kripto para birimi işlemine bağlı olarak, farklı vergi olaylarını tetikleyebilir ve bu da vergiye tabi sonuçların değişmesine neden olabilir. Bazı yaygın kripto sermayesi kazanç vergisi olayları şunlardır:

- Kripto ile mal veya hizmet satın almak: Daha önce de belirtildiği gibi, bu, tokenin satışı olarak kabul edilir ve varlığın mevcut değerine bağlı olarak sermaye kazancı veya kaybıyla sonuçlanabilir.

- Bir sanal varlığı diğeriyle takas etme: Bir parayı diğeriyle takas ettiyseniz, işlemdeki kazanç veya kayıplara ilişkin bir vergi raporu göndermeniz gerekir.

- Kripto para madenciliği: Kripto madenciliği düzenli gelir veya iş geliri ile sonuçlanabilir, bu madencilik faaliyetlerinizin amacına ve ölçeğine bağlıdır.

- Kripto para birimini nakde çevirmek: Kripto parayı fiat karşılığında değiştirirken, sattığınız tokenların maliyet esasını bilmeniz gerekir. Sermaye kazançları veya kayıpları bu maliyet esasına göre hesaplanacaktır.

- Airdrop’lar veya hard fork’lar: Yeni tokenlar alınırsa, bunlar satış sonrasında sermaye kazancı vergisine tabi olabilir.

- Hediyeler ve bağışlar: Vergiden muaf bir kuruluşa jeton bağışlamak veya bunları üçüncü bir tarafa hediye etmek, hediyenin miktarına ve amacına bağlı olarak değişen vergi sonuçları doğurabilir.

Sonuç

Kripto işlemlerine ilişkin vergi kurallarını anlamak, en son düzenlemelere uymak ve faaliyetlerinizi kaydetme konusunda titiz davranmak anlamına gelir. Cüzdanlar arasında kripto transferi tek başına vergiye tabi değildir ancak bir kriptoyu diğeriyle takas etmek, ödeme yapmak için kripto kullanmak veya madencilik yapmak gibi diğer eylemler vergi yükümlülüklerine yol açabilir. En son bilgilerden haberdar olun, vergi uzmanlarından tavsiye alın ve doğru mali kararlar vermek için kurallara uygun şekilde uyduğunuzdan emin olun.

SSS

Kripto para birimindeki sermaye kazancı vergisinden nasıl kaçınırsınız?

Ne yazık ki, kripto para biriminiz üzerinden vergi ödemekten kaçmanın yasal bir yolu yok. Madeni paralarınızı satmaktan, kullanmaktan, dönüştürmekten, takas etmekten veya ticaretinden elde ettiğiniz kazançlar, sermaye kazancı vergisine tabi olacaktır.

Kripto para birimi için en iyi ülke hangisi?

Bazı yargı bölgelerinin özellikle kripto dostu olduğu biliniyor. Örneğin El Salvador, Bitcoin’i yasal ihale haline getirdi ve yabancı yatırımcılara vergi yüklemeyin. Singapur, Slovenya, Portekiz ve İsviçre gibi diğer ülkelerde de kripto yatırımcıları veya işletmeleri için avantajlı vergi yasaları bulunmaktadır.

Kripto borsaları finansal düzenleyicilere rapor veriyor mu?

Evet, borsaların mevcut kurallar uyarınca IRS’ye rapor vermesi gerekmektedir. Dolayısıyla ABD kullanıcısıysanız ve Binance’ten 600 dolardan fazla gelir elde ettiyseniz, onlardan bir 1099 formu alacaksınız.