Stablecoins são criptomoedas que não são exatamente como as outras criptomoedas. Como assim? Vamos explicar.

A volatilidade das criptomoedas desencorajou muitos investidores e empresas de usarem moedas descentralizadas porque seus valores podem mudar a qualquer momento. O valor das criptomoedas de um investidor pode cair 10% em dois dias sem qualquer atividade, simplesmente porque o mercado caiu de repente.

Stablecoins representam uma solução significativa ao fornecer um ativo estável como método de pagamento digital. No entanto, ao contrário do Bitcoin e Ethereum, elas oferecem poucas oportunidades de ganhar dinheiro por meio de negociações, pois seus valores são fixos.

Então, como as empresas de stablecoin ganham dinheiro? E os usuários de criptomoedas podem ganhar algum rendimento usando stablecoins? Vamos descobrir.

Pontos Principais

- Stablecoins são moedas descentralizadas que têm lastros fixos que garantem que a moeda não flutue em valor.

- Os emissores de stablecoins vinculam as moedas a dinheiro fiduciário, ativos criptográficos ou contratos inteligentes para manter uma proporção fixa de 1:1.

- Os emissores de stablecoins ganham dinheiro investindo o colateral das moedas, emitindo empréstimos e recebendo taxas de gerenciamento de contas e comissões de transação.

Entendendo Stablecoins Criptográficas

Stablecoins são moedas baseadas em blockchain com valor estável em USD ou EUR. Ao contrário da maioria das criptomoedas, como Bitcoin e Ethereum, que mudam seu valor de acordo com a demanda, especulação e esforços de mineração, stablecoins mantêm seu valor em $1.

Dessa forma, empresas e investidores podem usar moedas descentralizadas e ativos digitais sem arriscar seu valor e longe das flutuações inesperadas do mercado.

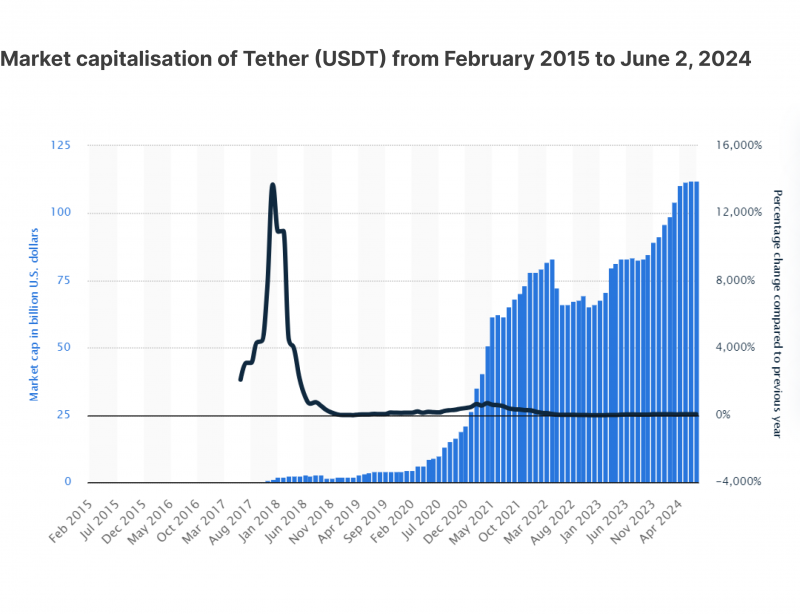

Tether (USDT) é o maior emissor de stablecoin, com $114 bilhões em capitalização de mercado e a terceira maior criptomoeda no geral. USDC e EURC também são algumas das stablecoins mais renomadas, fixadas ao Dólar e ao Euro, respectivamente.

Como as Stablecoins São Criadas?

Stablecoins podem ser centralizadas ou descentralizadas, dependendo da empresa desenvolvedora. Instituições financeiras e organizações criam essas moedas com lastros financeiros e mecanismos complexos que mantêm a proporção fixa de 1:1 com a moeda fiduciária subjacente.

Stablecoins podem ser colateralizadas por moedas criptográficas/fiat, commodities, algoritmos ou uma combinação deles. Contratos inteligentes e oráculos de blockchain são dois componentes que executam e mantêm o mecanismo de fixação.

Os contratos inteligentes executam operações de mintagem ou queima para manter o equilíbrio, enquanto os oráculos fornecem notícias reais do mercado e atualizações de preços aos contratos inteligentes.

Existem diferentes mecanismos de fixação de stablecoins:

- Lastros Fiat: Usando reservas de dinheiro e títulos do tesouro, como USDT, USDC e EURC.

- Lastros Criptográficos: Usando criptomoedas e contratos inteligentes, como Wrapped Ethereum, que é fixado ao preço do ETH.

- Fixação Algorítmica: Usando contratos inteligentes para criar ou queimar criptomoedas com base nas dinâmicas do mercado, como DAI e TerraUSD.

- Lastros de Commodities: Usando ativos de reserva física, como ouro, para respaldar a moeda, como XAUt e PAXG.

Como os Emissores de Stablecoin Ganham Dinheiro

Ao contrário das criptomoedas clássicas que mudam de valor constantemente, stablecoins não oferecem modelos de geração de renda ou negociação. Elas servem apenas como um meio de pagamento. Mas como os emissores de stablecoin ganham dinheiro?

Investimento de Colateral

O primeiro modelo de receita de stablecoin para desenvolvedores é usar o colateral da moeda e investi-lo em esquemas de geração de renda de curto prazo. Por exemplo, a stablecoin mais comumente fixada, USDT, usa reservas de dinheiro, títulos do governo, ativos criptográficos e notas corporativas para apoiar a Tether.

A empresa pode usar esses ativos para gerar receita com investimentos de curto prazo. No entanto, stablecoins precisam manter ativos líquidos quando os usuários sacam suas participações em USDT.

Assim, quando os usuários pagam $1 para obter 1 USDT, esse dinheiro entra no cofre da Tether. Esse pool de dinheiro é então investido em mercados financeiros e títulos do governo de curto prazo para gerar receita de juros e manter o fluxo de caixa disponível quando os usuários trocam seus USDT e sacam dinheiro fiduciário.

Acumulação de Taxas

A maioria dos usuários e empresas depende das exchanges para transacionar em USDT porque a Tether cobra taxas altas de conta e transação. As exchanges podem cobrar pequenas taxas, como $0,50 por operação, além de outras taxas de gas que vão para os participantes do blockchain, ou seja, mineradores e validadores.

No entanto, as exchanges devem lidar diretamente com o emissor para adquirir USDT e oferecê-lo a empresas e indivíduos. A Tether cobra uma taxa de verificação de conta de $150 ao configurar uma conta diretamente com o desenvolvedor. Há também uma comissão de 0,1% ao comprar ou vender USDT pela empresa, com $100.000 sendo o valor mínimo permitido para conta.

Esse modelo de negócios de stablecoin cria uma fonte significativa de receita para a Tether.

Emissão de Empréstimos

Os emissores de stablecoin podem utilizar suas significativas reservas de dinheiro e ativos para oferecer empréstimos a plataformas de exchange descentralizadas/centralizadas. Por exemplo, a Tether emitiu um empréstimo de $1 bilhão para a Celsius Network, uma plataforma de exchange descentralizada.

Taxas de juros de stablecoin podem criar uma fonte significativa de receita, com a Tether cobrando uma taxa de retorno anual de 5%-6%.

A exchange Celsius anunciou falência em 2022, o que foi atribuído à liquidação pela Tether do colateral em Bitcoin da Celsius para recuperar seu empréstimo. A exchange acabou fechando em 2024.

Regulamentações de Stablecoin em 2024

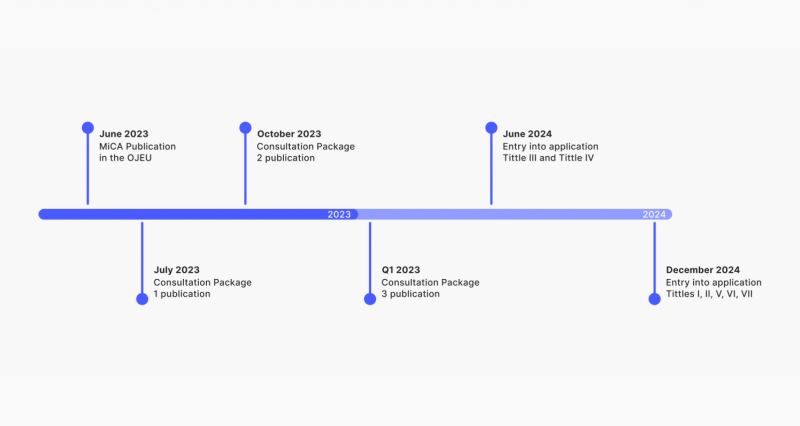

A União Europeia estabeleceu os Mercados em Ativos Criptográficos em 2022 para governar o desenvolvimento de criptomoedas e stablecoins e evitar outro colapso de moedas ou falência organizacional. As regulamentações MiCA foram aprovadas em 2023, e sua adoção começou em 2024.

As regulamentações exigem que stablecoins respaldadas por uma única moeda fiduciária tenham reservas em dinheiro, incluindo Euros, como colateral. Caso contrário, os emissores podem enfrentar penalidades pesadas, como limitações de transações diárias máximas e outras restrições de aplicação.

A entidade introduziu estruturas mais rigorosas para a fixação de stablecoins algorítmicas, exigindo diretrizes rígidas para o mecanismo de fixação, com auditorias técnicas contínuas e um plano de contingência com colateral em dinheiro.

Essas regulamentações promoverão a economia digital europeia e protegerão os direitos dos investidores, eliminando retrocessos econômicos e falhas sistêmicas que poderiam causar grandes danos.

Tendências em Ascensão nas Stablecoins

Com o desempenho pouco confiável do USD e o aumento das taxas de inflação na Europa, as stablecoins se tornaram ativos muito mais populares em 2024. A capitalização de mercado das principais stablecoins, como USDC, EURC e USDT, aumentou dramaticamente nos últimos seis meses.

Stablecoins nos Negócios

Startups, empresas e corporações multinacionais estão percebendo cada vez mais a importância das stablecoins como uma moeda digital descentralizada que promove transparência e controle. As stablecoins também oferecem vantagens de custo-benefício sobre os bancos centrais.

- A empresa Circle relatou um aumento de 59% nas carteiras USDC, elevando o número total para 2,7 milhões de usuários de carteiras.

- A Tether também atingiu um recorde histórico de capitalização de mercado, chegando à marca de $114 bilhões em julho de 2024.

- A nova stablecoin do PayPal, PYUSD, cresceu massivamente e atingiu um pico de $423 milhões em capitalização de mercado em junho de 2024, registrando uma taxa de crescimento de 166% no ano.

Arbitragem Comercial

Arbitragem é uma estratégia avançada de negociação onde os investidores aproveitam pequenas discrepâncias de preços entre diferentes exchanges. Essas diferenças ocorrem devido à dinâmica natural do mercado entre locais fisicamente dispersos, fatores distintos de oferta e demanda entre plataformas e outras condições de mercado.

Apesar de ter um sistema de fixação de 1:1, as stablecoins podem momentaneamente cair ou subir em torno do nível de $1. Essa divergência não dura muito tempo, e o preço se recupera rapidamente.

No entanto, os traders podem ser rápidos o suficiente para implementar sua estratégia de arbitragem de criptomoedas e aproveitar esses pequenos saltos de preços para obter ganhos.

Golpes de Stablecoin

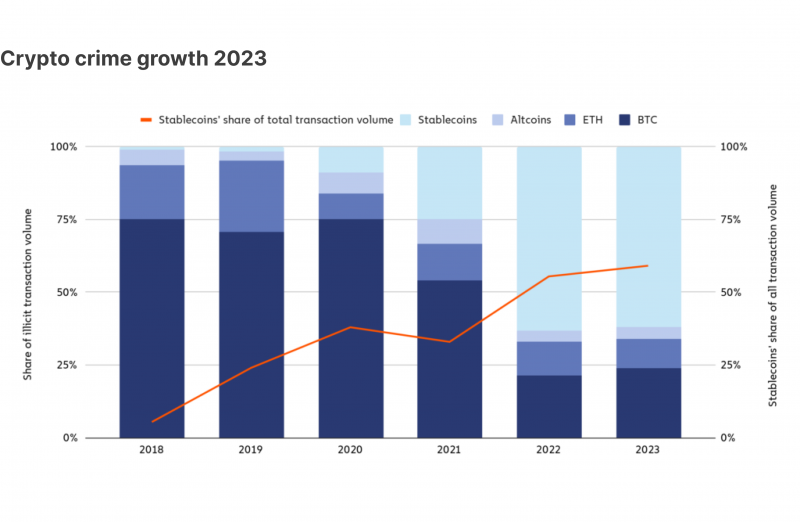

Criptomoedas são frequentemente usadas por golpistas e operadores financeiros ilegais que atraem usuários a comprar moedas falsificadas ou cometer fraudes para obter lucros significativos. No entanto, tem havido uma tendência crescente com as stablecoins.

Em 2023, stablecoins representaram 70% das atividades fraudulentas. A maioria das quais foi utilizada por entidades sancionadas e esquemas fraudulentos. Uma prática popular é rastrear stablecoins recém-emitidas e criar uma cópia falsa delas.

Quando o PayPal criou sua stablecoin PYUSD em 2023, cerca de 30 moedas falsas com nomes semelhantes foram criadas. Uma delas obteve sucesso significativo e desviou mais de $2,5 milhões em volume de negociação.

Conclusão

As stablecoins são uma ótima adição ao mundo descentralizado. Elas oferecem uma ótima combinação de criptomoedas e dinheiro fiduciário, permitindo que empresas e investidores transacionem com dinheiro descentralizado sem o risco de volatilidade.

Sem valor de negociação e quase sem volatilidade de preço, como as empresas de stablecoin ganham dinheiro? Os emissores de moedas implementam diferentes modelos de negócios para gerar receita. Além disso, eles podem receber rendimentos de juros de empréstimos e acumular taxas para manter e aumentar seus fundos de reserva.