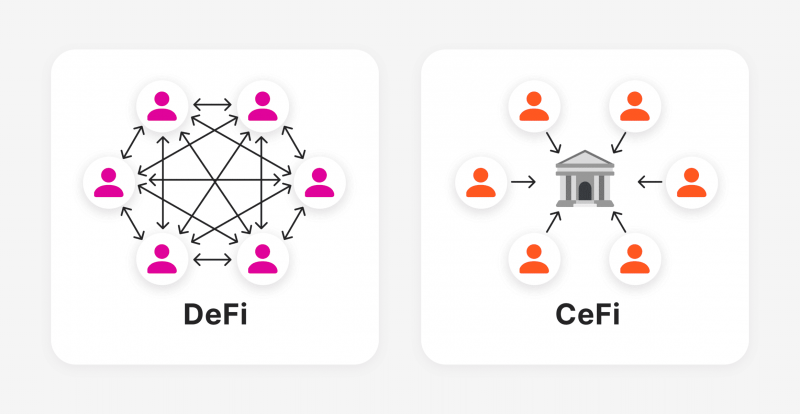

A descentralização tornou-se uma palavra de ordem infame na paisagem criptográfica. Investidores institucionais, organizações de grande escala e até mesmo comerciantes de criptografia individuais são atraídos por essa qualidade emblemática da criptografia, pois oferece liberdade que simplesmente não está disponível nas finanças convencionais. Assim, a descentralização pode ser considerada uma atração principal que popularizou os ativos criptográficos em primeiro lugar em 2009.

No entanto, as trocas de criptografia descentralizadas têm limitações inerentes que diminuem a adoção do usuário e apresentam desafios com a complexidade. Assim, as trocas de criptografia centralizadas ainda são a opção mais popular. Este artigo irá explorar ambas as variações e apontar as diferenças cruciais entre as trocas de criptografia centralizadas e descentralizadas que você deve considerar em suas decisões de negociação.

Principais conclusões

- As bolsas de criptomoedas permitem que os investidores se envolvam em várias actividades de negociação e adquiram os activos criptográficos desejados com spreads reduzidos.

- As bolsas centralizadas dão prioridade à conveniência, à acessibilidade, aos custos de transação mais baixos e à estabilidade dos preços.

- Os negócios descentralizados visam preservar os aspectos de anonimato e liberdade da cadeia de blocos, oferecendo uma plataforma que não tem autoridades centrais.

- A escolha entre estas opções depende das suas preferências específicas e do âmbito das operações.

O que é uma bolsa de criptomoedas?

Primeiro, vamos responder à pergunta fundamental – o que é uma bolsa de criptomoedas e como ela funciona? Ao contrário de sua alternativa convencional, uma plataforma de troca de criptografia permite que os comerciantes comprem e vendam as criptomoedas desejadas sem limitações geográficas. Embora este seja um requisito básico, a maioria das trocas de criptografia possui recursos e funcionalidades adicionais, incluindo ferramentas analíticas avançadas, relatórios de preços ao vivo e feeds de dados, opções de negociação complexas e até mesmo possibilidades de negociação de margem.

Simplificando, as bolsas de criptomoedas modernas acomodam uma ampla gama de serviços de negociação, criando um ambiente completo para investidores de criptomoedas e dando-lhes todas as ferramentas necessárias para ter sucesso. O principal objetivo das trocas de criptografia é fornecer cotações de mercado justas em pares de negociação, prevenir derrapagem e garantir que as margens de spread estejam dentro de limites aceitáveis. Os factores acima referidos são vitais para o mercado das criptomoedas, uma vez que facilitam diretamente o aumento das actividades comerciais em todo o mundo. As margens de spread mais apertadas tornam mais barata a troca de criptomoedas, a minimização da derrapagem significa que os investidores não incorrem em perdas durante as actividades de negociação e os preços de mercado justos simplificam a procura das melhores ofertas disponíveis.

O maior foco na estabilidade de preços e na descentralização diferencia as trocas de criptografia das plataformas fiat. O mercado de criptografia é muito mais volátil em comparação com o fiat. Assim, as plataformas de troca devem empregar métodos diferentes para estabilizar suas ofertas de preços sem sacrificar os princípios de blockchain subjacentes. Até à data, a concretização deste objetivo tem-se revelado difícil, e duas variações significativas de bolsas abordam o problema da descentralização de forma diferente. Vamos explorar.

Definição de bolsas centralizadas

Embora a descentralização seja uma das pedras angulares da tecnologia blockchain, as três bolsas de criptomoedas mais populares – Binance, Coinbase e Kraken – são centralizadas (CEX). Embora isto possa parecer um paradoxo, a razão é bastante simples. No clima atual, uma troca de criptomoedas CEX está muito melhor equipada para lidar com a volatilidade e a complexidade do mercado de criptografia.

Em primeiro lugar, não é segredo que o sector das criptomoedas se debate com preocupações relacionadas com a estabilidade dos preços. Afinal, as criptomoedas são ativos digitais que ainda não adquiriram uma utilidade de referência que os torna inestimáveis para a economia global. Enquanto o Ethereum’s smart contracts e Bitcoin ordinals estão a fazer um esforço para estabelecer um valor inerente substancial para a criptografia, eles ainda estão longe. Assim, todo o mercado está passando por frequentes oscilações de volatilidade, criando riscos de mercado adicionais para investidores em criptografia.

O apelo generalizado das bolsas centralizadas

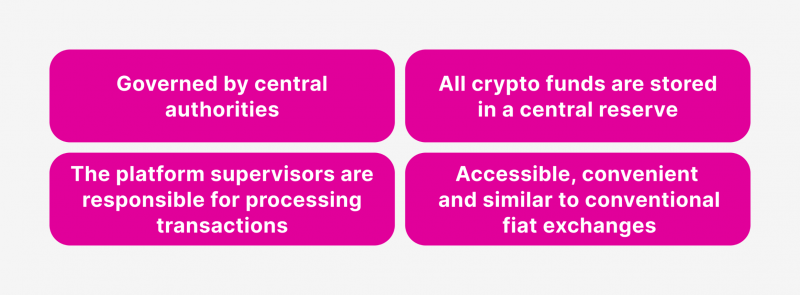

Neste ambiente, os investidores em criptomoedas precisam de saber que os profissionais tratam das suas finanças em vez de algoritmos automatizados. Uma bolsa centralizada é supervisionada e governada por autoridades centrais que respondem manualmente a várias mudanças de preços, mudanças de margem de spread e outras bolas curvas lançadas pela instável economia de criptografia. Embora esse método esteja longe de ser ideal e não garanta total segurança para os usuários, é a abordagem mais comprovada no cenário atual de blockchain.

A segunda caraterística mais importante das bolsas centralizadas é a sua capacidade de oferecer conveniência em todas as áreas. O envolvimento de supervisores terceiros significa que cada serviço, caraterística e funcionalidade na plataforma pode ser configurado para rivalizar com a acessibilidade das bolsas fiduciárias padrão. Assim, as bolsas centralizadas conseguiram assemelhar-se muito às plataformas fiduciárias populares, criando uma sensação de familiaridade que é altamente atraente para os utilizadores médios de criptografia.

O que é uma DEX? Entendendo as trocas descentralizadas

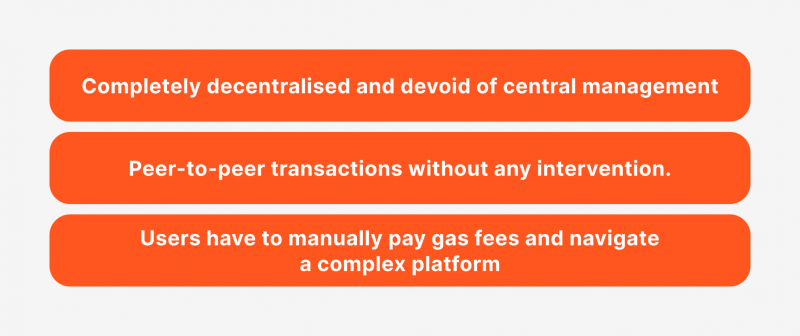

Por outro lado, as trocas de criptografia descentralizadas (DEX) procuram preservar a essência pura da descentralização e oferecer uma plataforma de negociação que elimina todos os intermediários. Em teoria, esta abordagem não deve ser complexa. A bolsa deve fornecer todas as opções de negociação automaticamente e deixar que os comerciantes decidam tudo o resto.

Esta abordagem parece viável e ainda mais simples do que o método caótico centralizado. Na prática, o quadro é totalmente diferente. O funcionamento de uma plataforma de troca exige um equilíbrio cuidadoso, um fornecimento de liquidez a pedido e numerosos ajustamentos para evitar que o sistema entre em colapso sob o seu peso. A paisagem comercial pode tornar-se hostil, uma vez que numerosos indivíduos procuram lacunas para explorar e manipular o mercado em seu benefício.

Com as bolsas descentralizadas, o sistema de contratos inteligentes que gere tudo é a única linha de defesa contra as flutuações e a manipulação do mercado. Os SCs controlam os preços, as margens de spread, as escolhas de correspondência de ordens, os rácios de alavancagem, as várias opções de contrato e muitos outros sistemas. Naturalmente, gerir cada uma destas variáveis é uma tarefa difícil por si só e os contratos inteligentes simplesmente não são capazes de tomar decisões críticas se as mudanças abruptas na economia criptográfica assim o exigirem. Assim, uma bolsa descentralizada padrão oferecerá menos opções de negociação e se limitará principalmente a apresentar pares de negociação essenciais.

As plataformas de intercâmbio entre pares podem ser teoricamente perfeitas, mas atualmente sofrem de problemas de otimização, de má distribuição da liquidez e de uma falta geral de acessibilidade para os utilizadores.

Câmbios centralizados e descentralizados: Comparação direta

Depois de entender os fundamentos de ambas as variações de plataforma, vamos nos aprofundar nas trocas de criptografia centralizadas versus descentralizadas. Naturalmente, não há uma resposta óbvia aqui, pois ambas as opções apresentam recursos robustos a serem considerados. Por outro lado, ambas as alternativas são limitadas em aspectos críticos, e é vital entender as diferenças específicas para tomar uma decisão informada.

O problema da descentralização

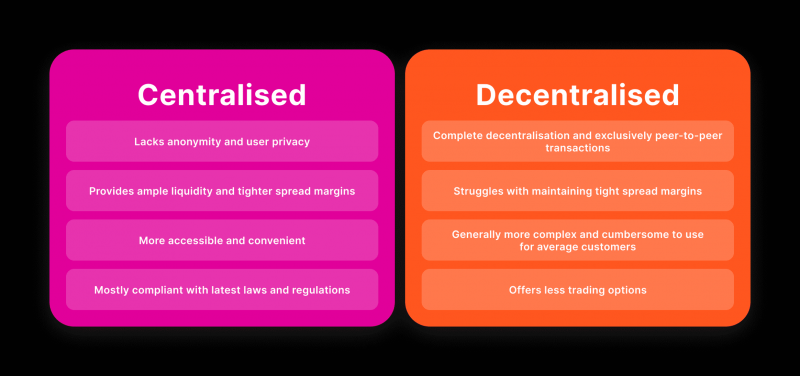

Primeiro e mais importante, a diferença fundamental entre estas variações de plataforma é o seu aspeto de descentralização. As plataformas centralizadas sacrificaram este princípio em prol da conveniência, da estabilidade e da grande variedade de funcionalidades avançadas de negociação. Consequentemente, as bolsas centralizadas são susceptíveis de fraude por parte da gestão e dos empregados, de preocupações com a cibersegurança, de branqueamento de capitais e de falta de anonimato geral desejado.

Por outro lado, as plataformas DEX têm como objetivo preservar este aspeto e permitir que os comerciantes realizem transacções completamente anónimas peer-to-peer. Neste ambiente, os investidores não são obrigados a revelar as suas informações privadas a terceiros ou a indivíduos. Cada transação é iniciada pelos utilizadores da plataforma e executada por algoritmos automatizados com protocolos de criptografia de cadeia de blocos para proteger os dados subjacentes.

Assim, as bolsas descentralizadas ganham facilmente neste aspeto, criando um campo completamente anónimo para os utilizadores usufruírem do princípio da blockchain. No entanto, esta vantagem significativa tem inconvenientes consideráveis em vários domínios.

Liquidez, ou falta dela

A provisão de liquidez é um dos fatores cruciais no campo da criptografia. Além de Bitcoin, Ethereum e (principalmente) USDT, até mesmo as principais altcoins sofrem de problemas frequentes de liquidez. O problema fundamental é que a maioria das altcoins não tem um valor inerentemente forte ou mercadorias para apoiar a sua estabilidade de preços. Assim, seus preços e volumes tendem a oscilar quase exclusivamente de acordo com a demanda da base de clientes comerciais.

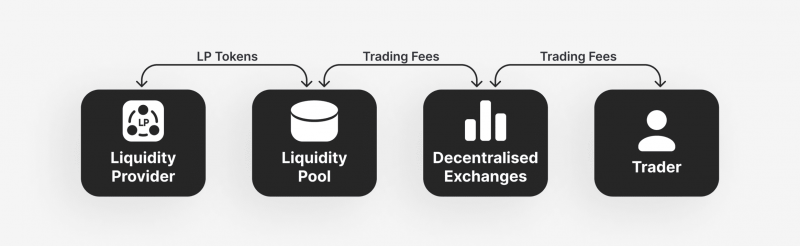

Assim, vários fornecedores de liquidez são essenciais no panorama das criptomoedas, uma vez que fornecem ao mercado fundos suficientes para manter os mercados de negociação activos e permitem aos investidores encontrar convenientemente ordens correspondentes. As bolsas centralizadas têm muito mais facilidade em integrar opções de liquidez nos seus sistemas e aplicar os pools de liquidez a pontos correctos no cenário de emparelhamento de moedas. Por outro lado, as bolsas descentralizadas debatem-se com o mesmo conceito, uma vez que utilizam automated market makers (AMMs) para alcançar o mesmo resultado.

Os AMMs são projetados para preencher pools de liquidez dentro da bolsa automaticamente. Em relação às plataformas DEX, os pools de liquidez são preenchidos principalmente por usuários individuais que apostam seus fundos de criptografia para oportunidades de renda passiva. Existem dois problemas significativos: Os pools de liquidez da AMM são consideravelmente menos substanciais do que os seus homólogos centralizados. Eles também são ineficazes em muitos casos, pois os algoritmos AMM lutam para fazer malabarismos com o complexo processo de liquidez com maestria. Assim, as plataformas DEX frequentemente experimentam escassez de liquidez ou avarias, resultando em consequências terríveis para sua base de clientes.

Acessibilidade do utilizador

Provavelmente, a vantagem mais significativa das bolsas centralizadas é a sua capacidade de fornecer um serviço de apoio ao cliente sem problemas, uma interface de utilizador simples e serviços de elevada qualidade em geral. As capacidades de supervisão de terceiros permitem que as plataformas centralizadas se assemelhem muito às plataformas convencionais de câmbio fiduciário. Assim, os utilizadores podem negociar com activos criptográficos num ambiente familiar e optimizado que elimina complexidades desnecessárias.

Cada opção de negociação, recurso, ferramenta de análise e oportunidade de modificação é apresentada de forma concisa e explicada com inúmeras dicas e orientações. No entanto, a maior atração aqui é que cada mecanismo de negociação pode ser executado com um rápido clique de um botão. Os utilizadores não têm de fazer qualquer trabalho técnico para finalizar as suas trocas de moeda ou quaisquer outras operações de negociação.

Ao contrário das trocas centralizadas, as plataformas DEX são bastante complexas, exigindo que os usuários tenham amplo conhecimento sobre gas fees, processamento de transações, correspondência de pedidos e vários outros conceitos específicos de criptografia. Embora todo o processo esteja longe de ser ciência de foguetes, requer muito esforço por parte dos proprietários de criptografia recém-chegados. A enorme complexidade das plataformas DEX fez com que muitos utilizadores médios desistissem. A partir de 2023, o problema persiste, pois os desenvolvedores de DEX lutam para otimizar suas plataformas para atender às necessidades dos consumidores médios.

Conformidade regulamentar

Por último, mas não menos importante, regulations são uma variável crucial na criptografia. O recente colapso da FTX e o correspondente crypto winter de 2022 motivou os órgãos reguladores a endurecer sua abordagem às leis relacionadas à criptografia. Mais regulamentação significa maior segurança e proteção para usuários regulares da plataforma. No entanto, mais regulamentação também pode implicar liberdade limitada para realizar transações livremente e sem restrições arbitrárias.

Embora as plataformas DEX não estejam, em grande parte, regulamentadas, podem proporcionar a liberdade acima referida à custa de riscos significativos. A falta de regulamentação implica um aumento do risco de contraparte, do risco de mercado e uma variedade de outras ameaças elevadas. Por outro lado, as bolsas centralizadas são obrigadas a manter os seus clientes a salvo de vários riscos digitais, o que limita a sua capacidade de proporcionar uma liberdade de escolha incondicional. Não há vencedores ou perdedores claros neste aspeto, uma vez que diferentes investidores podem valorizar a liberdade em detrimento da segurança ou vice-versa.

No entanto, o recente colapso da FTX afetou severamente a base de consumidores de criptografia, motivando-os a serem mais avessos ao risco no curto prazo. Assim, por enquanto, as bolsas centralizadas também estão a ganhar neste aspeto.

A melhor troca de criptografia centralizada em 2023

Atualmente, Binance é a melhor e mais popular troca de criptografia centralizada por uma margem bastante ampla. Com ferramentas e análises de negociação de última geração, interface de usuário acessível e margens de spread apertadas, a Binance é simplesmente a principal plataforma de troca que o mundo criptográfico oferece. Além disso, o extenso pool de fundos da Binance e o alcance em larga escala permitem que a plataforma apresente taxas de transação favoráveis.

A Binance possui mais de 150 pares de moedas e oferece oportunidades de negociação gratuita para Bitcoin. As restantes altcoins também podem ser adquiridas a preços muito acessíveis. Uma grande desvantagem do Binance é o ambiente regulatório incerto. Em 2023, a SEC apresentou várias acusações contra a Binance, exigindo que o rolo compressor da bolsa fornecesse mais transparência em suas divulgações. Não está claro se Binance sairá ileso deste julgamento massivo.

No entanto, tudo aponta para o facto de que a Binance irá recuperar totalmente e continuar a sua dominância como a bolsa centralizada mais fiável, acessível e sem falhas no mercado.

A melhor troca de criptografia descentralizada em 2023

Uniswap ocupa atualmente o título de melhor bolsa de criptomoedas descentralizada. Criado em 2018, o uniswap é de longe a implementação mais bem-sucedida da plataforma DEX, oferecendo descentralização total, autocustódia completa e transparência.

Além disso, o Uniswap fez grandes progressos no polimento de sua interface de usuário e na oferta de um ambiente descentralizado e conveniente para proprietários de criptografia comuns. A liquidez é frequentemente outra preocupação premente para as plataformas DEX, e o Uniswap apresentou opções de gerenciamento de liquidez mais eficazes. Embora ainda amplamente automatizados, os pools de liquidez do Uniswap não são muito mais eficientes na distribuição dos fundos do pool e na manutenção dos preços pelas médias do mercado.

Lentamente, mas com certeza, o Uniswap está no ritmo para resolver algumas das questões mais fundamentais enfrentadas pelas plataformas DEX. Embora ainda não seja tão acessível, rápido e barato quanto a Binance ou outras opções populares de CEX, o Uniswap está no caminho certo para combinar o melhor dos dois mundos. Será fascinante ver se o Uniswap supera os obstáculos de acessibilidade e liquidez para se tornar uma bolsa de criptomoedas descentralizada.

Princípios finais

As variações centralizadas e descentralizadas das plataformas de troca servem a propósitos essenciais no mercado de criptografia. A primeira garante que os proprietários de criptomoedas possam negociar num ambiente familiar e tranquilo, enquanto a segunda tenta cumprir a promessa inicial da tecnologia blockchain com resultados variados. Embora o objetivo final deva ser criar um híbrido perfeito entre estas variantes, a paisagem criptográfica deve sacrificar a conveniência ou os benefícios da descentralização.

No entanto, com os recentes esforços para priorizar os pilares centrais da tecnologia de criptografia mais uma vez, o mercado de criptografia poderia receber uma plataforma que mescla todos os benefícios discutidos acima. Até lá, pondere cuidadosamente as suas opções e seleccione uma plataforma de troca de criptomoedas que dê prioridade às suas necessidades distintas.

FAQ

A Binance é centralizada ou descentralizada?

A Binance é muito centralizada na sua versão atual, uma vez que a tecnologia centralizada lhe permite oferecer as opções de negociação mais acessíveis, optimizadas, económicas e variadas do mercado.

Qual é a maior bolsa de criptomoedas descentralizada?

A Uniswap é a maior plataforma DEX, oferecendo o mais avançado algoritmo de criação automática de mercado (AMM) e opções de negociação relativamente convenientes. Ainda está longe de atingir os níveis de acessibilidade da Binance ou de outras plataformas CEX.

O que é melhor – uma bolsa centralizada ou descentralizada?

Tudo depende das suas necessidades e preferências específicas. As trocas descentralizadas são óptimas para indivíduos que preferem o anonimato total e uma intervenção mínima de terceiros. Por outro lado, os utilizadores que dão prioridade à conveniência, acessibilidade e simplicidade geral farão melhor em optar por plataformas CEX.