Transaksi Bitcoin, sama seperti transaksi lain dalam sistem perbankan tradisional, dapat memicu kewajiban pajak tertentu, sesuai dengan aturan IRS. Oleh karena itu, semua keuntungan atau kerugian dari pembelian dan penjualan aset digital akan dianggap sebagai keuntungan/kerugian modal dan dikenakan pajak. Namun, bagaimana dengan mentransfer kripto ke dompet lain? Apakah Anda harus membayar pajak untuk itu? Mari kita bahas secara spesifik.

Poin Penting

- Transfer mata uang kripto dari dompet ke dompet tidak dianggap sebagai penghasilan kena pajak, tetapi mungkin ada keadaan tertentu yang dapat menimbulkan kewajiban pajak.

- Simpan catatan transaksi kripto untuk memastikan kepatuhan terhadap peraturan perpajakan.

- Berbagai jenis operasi kripto, seperti pertukaran koin atau penambangan, dapat memiliki implikasi pajak yang berbeda-beda.

Dasar-Dasar Perpajakan Kripto

Aturan perpajakan untuk mata uang kripto bervariasi tergantung yurisdiksi karena setiap negara memiliki regulasi sendiri-sendiri. Akan tetapi, dua cara paling umum untuk mengenakan pajak terhadap mata uang kripto adalah dari keuntungan modal dan pendapatan.

Di AS, Internal Revenue Service (IRS) memperlakukan mata uang kripto sebagai properti untuk tujuan perpajakan. Jika Anda menjual atau menukar token kripto untuk mendapatkan profit, Anda harus melaporkan keuntungan tersebut pada laporan pajak dan membayar pajak keuntungan modal yang sesuai.

Tarif pajak untuk keuntungan modal jangka pendek (aset yang dimiliki kurang dari satu tahun) berkisar antara 10% hingga 37%, sedangkan keuntungan modal jangka panjang (aset yang dimiliki lebih dari satu tahun) dikenakan pajak dengan tarif mulai dari 0% hingga 20%, tergantung pada kelompok pendapatan wajib pajak.

Di Inggris, HM Revenue & Customs (HMRC) juga memperlakukan kripto sebagai properti yang dikenakan pajak tertentu. Jika Anda menjual atau menukar mata uang kripto dan memperoleh keuntungan atau kerugian, Anda harus melaporkannya pada laporan pajak dan membayar pajak keuntungan modal yang sesuai.

Secara keseluruhan, prinsip perpajakan ini adalah praktik umum di banyak negara, termasuk Australia, Irlandia, Prancis, dsb.

Beberapa negara, seperti Malaysia, Singapura, dan Belarusia, telah mengadopsi pendekatan bebas pajak terhadap kripto. Mereka tidak mengenakan pajak atas keuntungan modal kripto.

Apakah Mengirim Kripto ke Dompet Lain Dikenakan Pajak?

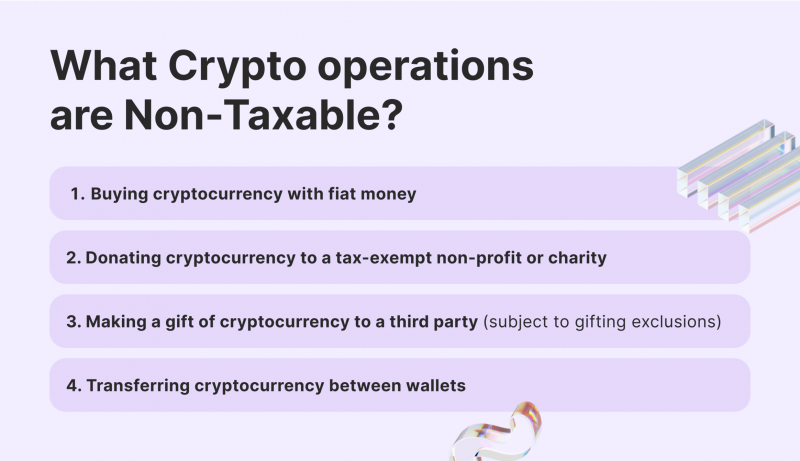

Biasanya, mentransfer kripto dari satu dompet ke dompet lainnya tidak dianggap sebagai peristiwa kena pajak. Ini karena transfer dompet ke dompet tidak melibatkan penjualan atau pertukaran mata uang kripto. Anda tetap memiliki mata uang kripto tersebut selama proses itu berlangsung.

Penting untuk dicatat bahwa meskipun transfer itu sendiri tidak dikenakan pajak, ada keadaan tertentu yang dapat menimbulkan kewajiban pajak. Berikut contohnya:

- Menggunakan mata uang kripto sebagai pembayaran barang atau jasa dapat dianggap sebagai peristiwa kena pajak, dan pajak penghasilan mungkin berlaku.

- Demikian pula, mengirim mata uang kripto sebagai hadiah mungkin mempunyai implikasi pajak hadiah, tergantung pada jumlah mata uang kripto yang dikirim dan peraturan perpajakan di wilayah Anda.

Untuk memastikan kepatuhan pada peraturan perpajakan, disarankan untuk mencatat semua transaksi kripto dan berkonsultasi dengan profesional pajak.

Persyaratan Pelaporan untuk Transfer Mata Uang Kripto

Melaporkan pembayaran yang dilakukan dalam mata uang kripto sangat penting jika Anda seorang pedagang atau mengandalkan aset kripto untuk mendapatkan penghasilan. Meskipun persyaratan pelaporan spesifik mungkin berbeda-beda tergantung negara, penting sekali untuk menyimpan catatan terperinci mengenai semua transaksi kripto dan menyatakannya dengan benar pada saat pelaporan pajak.

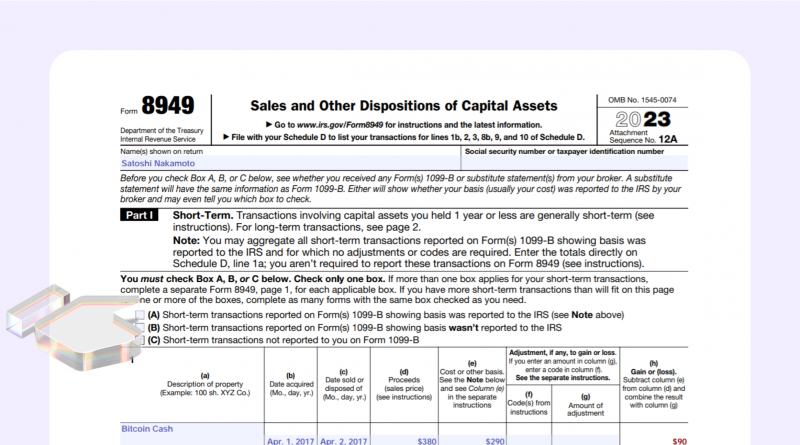

Semua pembayaran kripto untuk barang atau jasa di Amerika Serikat harus dilaporkan ke IRS. Informasi ini dapat dilaporkan pada Form 8949 dan Schedule D laporan pajak penghasilan orang pribadi. Untuk melaporkan transaksi ini secara akurat, wajib pajak harus menyertakan nilai pasar wajar mata uang kripto pada saat transaksi dan dasar biaya aset.

individu yang memperoleh penghasilan dari mata uang digital harus memasukkan keuntungan atau kerugian mereka di bagian Pajak Keuntungan Modal dalam laporan pajak. Semua transaksi harus didokumentasikan secara akurat, termasuk tanggal, jumlah, dan nilai mata uang kripto pada saat transaksi.

Pemotongan Biaya Transfer dan Pajak Kripto

Dalam kasus-kasus tertentu, biaya yang terkait dengan transaksi kripto mungkin memenuhi syarat untuk dipotong.

Pada umumnya, wajib pajak dapat memasukkan biaya transaksi ke dalam dasar biaya properti jika transaksi tersebut memenuhi kriteria tertentu. Kriteria ini dapat mencakup transaksi yang menjadi komponen penting dalam pembelian atau penjualan properti atau meningkatkan nilai dasar properti.

Namun, perlu dicatat bahwa IRS belum memberikan panduan khusus mengenai apakah biaya yang terkait dengan transfer dompet ke dompet memenuhi kriteria ini. Oleh karena itu, ada pendekatan berbeda dalam melaporkan biaya transfer, bergantung pada toleransi risiko wajib pajak itu sendiri.

- Pendekatan agresif: Biaya transfer merupakan bagian dari biaya properti. Pendekatan ini mengasumsikan bahwa transfer dompet ke dompet diperlukan untuk pembelian atau penjualan properti, dan oleh karena itu dapat dimasukkan ke dalam dasar biaya.

- Pendekatan konservatif: Semua transfer dompet ke dompet tidak dapat dipotong karena tidak terkait langsung dengan pembelian atau penjualan mata uang kripto.

Apakah Mengonversi Mata Uang Kripto Dikenakan Pajak?

Mengonversi satu mata uang kripto ke mata uang kripto lainnya, seperti menggunakan Bitcoin untuk membeli Ethereum, dianggap sebagai peristiwa kena pajak karena tindakan ini melibatkan penjualan koin asal untuk memperoleh aset baru.

IRS menganggap transaksi ini sebagai pelepasan aset yang kena pajak, dan wajib pajak harus melaporkan dan membayar pajak atas setiap keuntungan modal yang diperoleh dari konversi tersebut.

Jika Anda menjual mata uang kripto asal dengan harga lebih tinggi daripada harga awal yang Anda bayarkan, Anda berkewajiban membayar pajak atas keuntungannya.

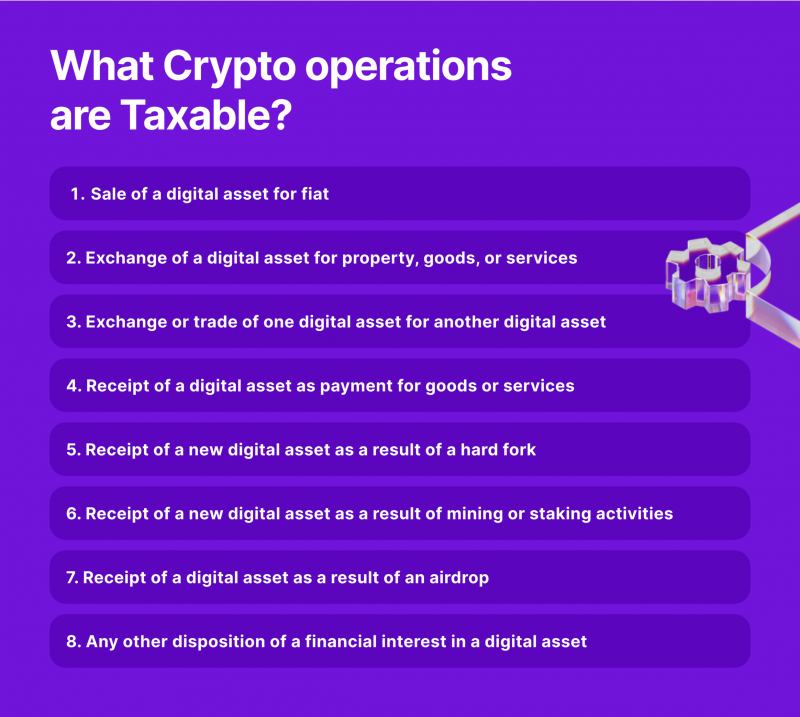

Operasi Kripto Apa yang Kena Pajak?

Transaksi mata uang kripto dapat menimbulkan peristiwa pajak yang berbeda-beda tergantung pada transaksi itu sendiri, dan konsekuensi kena pajaknya pun berbeda. Beberapa peristiwa pajak keuntungan modal kripto yang umum adalah:

- Membeli barang atau jasa dengan kripto: Seperti yang telah disebutkan sebelumnya, transaksi ini dianggap sebagai penjualan token dan dapat menghasilkan keuntungan atau kerugian berdasarkan nilai asetnya pada saat itu.

- Menukarkan satu aset virtual dengan aset virtual lain: Jika Anda memperdagangkan satu koin dengan koin lainnya, Anda harus melaporkan keuntungan atau kerugian dari transaksi tersebut dalam laporan pajak.

- Penambangan mata uang kripto: Penambangan kripto dapat mendatangkan penghasilan rutin atau pendapatan bisnis, tergantung tujuan dan skala aktivitas penambangan itu sendiri.

- Mencairkan mata uang kripto: Saat menukarkan kripto dengan fiat, Anda harus mengetahui dasar biaya token yang Anda jual. Keuntungan atau kerugian modal akan dihitung berdasarkan dasar biaya ini.

- Airdrop atau hard fork: Jika yang diterima adalah token baru, token tersebut mungkin dikenakan pajak keuntungan modal saat dijual.

- Hadiah dan donasi: Mendonasikan token ke organisasi bebas pajak atau menghadiahkannya kepada pihak ketiga mempunyai implikasi pajak yang berbeda-beda tergantung jumlah dan tujuan pemberian tersebut.

Kesimpulan

Untuk memahami aturan pajak atas transaksi kripto, kita harus mengikuti peraturan terbaru dan teliti mencatat aktivitas. Mentransfer kripto antara dompet memang tidak dikenakan pajak, tetapi tindakan lain dapat menimbulkan kewajiban pajak, seperti memperdagangkan satu kripto dengan kripto lainnya, menggunakan kripto untuk membayar sesuatu, atau menambang kripto. Ikuti terus informasi terkini, dapatkan saran dari pakar perpajakan, dan pastikan Anda mengikuti peraturan dengan benar untuk membuat keputusan keuangan yang tepat.

FAQ

Bagaimana cara menghindari pajak keuntungan modal atas mata uang kripto?

Sayangnya, tidak ada cara legal untuk menghindari pembayaran pajak atas mata uang kripto. Setiap keuntungan yang Anda peroleh dari menjual, menggunakan, mengonversi, menukar, atau memperdagangkan koin akan dikenakan pajak keuntungan modal.

Negara apa yang terbaik untuk mata uang kripto?

Beberapa yurisdiksi dikenal sangat ramah terhadap kripto. Misalnya, El Salvador telah menjadikan Bitcoin sebagai alat pembayaran yang sah dan tidak mengenakan pajak kepada investor asing. Negara lain seperti Singapura, Slovenia, Portugal, dan Swiss juga memiliki undang-undang perpajakan yang menguntungkan bagi investor atau bisnis kripto.

Apakah bursa kripto melapor kepada regulator keuangan?

Ya, bursa Amerika Serikat diharuskan melapor kepada IRS berdasarkan panduan yang ada saat ini. Jadi, jika Anda adalah pengguna yang merupakan warga AS dan telah memperoleh pendapatan lebih dari $600 dari Binance, Anda akan menerima formulir 1099 dari mereka.