IRS निर्णयों के अनुसार पारंपरिक बैंकिंग सिस्टम के अन्य लेन-देन की ही तरह Bitcoin लेन-देन से भी टैक्स के कुछ दायित्व ट्रिगर हो सकते हैं। नतीजतन डिजिटल एसेट्स की खरीद-फ़रोख्त से होने वाले किसी भी नफ़े-नुकसान को कैपिटल गेन/लॉस मानकर उस पर टैक्स लगाया जाता है। लेकिन बात जब अपने क्रिप्टो को किसी और वॉलेट में ट्रांसफ़र करने की आती है तो? क्या उस पर भी टैक्स देना पड़ेगा? आइए जानते हैं।

प्रमुख बिंदु

- क्रिप्टो मुद्रा के एक वॉलेट से दूसरे वॉलेट में ट्रांसफ़र को टैक्सेबल आय नहीं माना जाता है, लेकिन कुछ मामलों में उस पर टैक्स अदा करना भी पड़ सकता है।

- टैक्स नियमों का अनुपालन सुनिश्चित करने के लिए अपने क्रिप्टो लेन-देन का रिकॉर्ड रखना अहम होता है।

- कॉइन एक्सचेंज या माइनिंग जैसे अलग-अलग प्रकार के क्रिप्टो सौदों के टैक्स की दुनिया में अलग-अलग पहलू हो सकते हैं।

क्रिप्टो टैक्स के बेसिक्स

क्रिप्टो मुद्राओं के टैक्स नियम सीमाओं के अनुसार भिन्न हो सकते हैं। वह इसलिए कि हर देश के अपने नियम-कायदे होते हैं। लेकिन कैपिटल गेन्स और आय क्रिप्टो मुद्राओं को टैक्स करने के दो सबसे आम तरीके होते हैं।

अमेरिका में इंटरनल रेवेनुए सर्विस (IRS) टैक्स उद्देश्यों के लिए क्रिप्टो मुद्राओं को संपत्ति के तौर पर देखता है – अगर अपने क्रिप्टो टोकनों को आप मुनाफ़े के लिए बेचते या एक्सचेंज करते हैं, तो उस मुनाफ़े को अपनी टैक्स रिटर्न में रिपोर्ट कर आपको उपयुक्त कैपिटल गेन्स टैक्स का भुगतान करना होगा।

शॉर्ट-टर्म कैपिटल गेन्स (एक वर्ष से कम अवधि के लिए होल्ड किए गए एसेट्स) के लिए टैक्स दर 10% से लेकर 37% तक हो सकती है, जबकि लॉन्ग-टर्म कैपिटल गेन्स (एक वर्ष से अधिक अवधि के लिए होल्ड किए गए एसेट्स) को आपके इनकम ब्रैकेट के अनुसार 0% से 20% की दर पर टैक्स किया जाता है।

उसी प्रकार, यूनाइटेड किंगडम में HM रेवेनुए & कस्टम्स (HMRC) एजेंसी क्रिप्टो को संपत्ति के तौर पर ही देखती है, जिस पर कुछ टैक्स लग सकते हैं। अगर क्रिप्टो मुद्राओं को बेचकर या एक्सचेंज कर आपको कुछ नफ़ा-नुकसान होता है, तो उसे अपनी टैक्स रिटर्न में रिपोर्ट कर आपको उचित कैपिटल गेन्स टैक्स का भुगतान करना पड़ता है।

कुल मिलाकर टैक्स के ये सिद्धांत ऑस्ट्रेलिया, आयरलैंड, फ़्रांस, इत्यादि समेत कई देशों में आम हैं।

मलेशिया, सिंगापुर और बेलारूस जैसे कुछ देशों ने क्रिप्टो को लेकर एक टैक्स-फ़्री रवैया अपनाया है। क्रिप्टो रिटर्न पर पे कैपिटल गेन्स पर टैक्स नहीं लेते।

क्या क्रिप्टो को किसी और वॉलेट में भेजने पर टैक्स लगेगा?

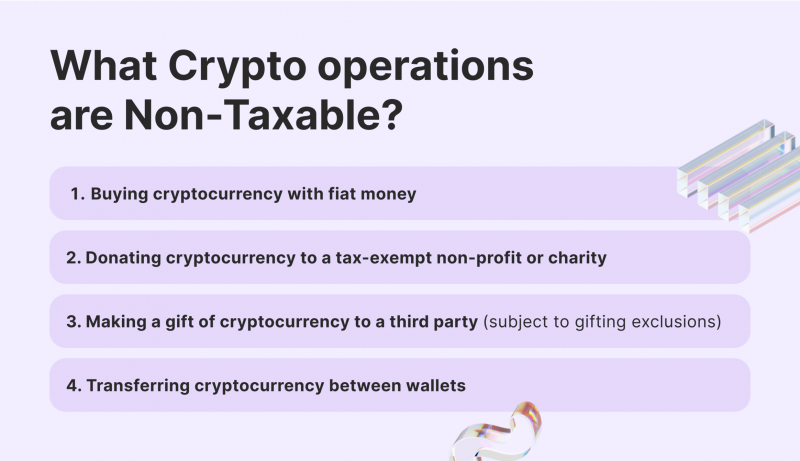

आमतौर पर क्रिप्टो को एक वॉलेट से किसी और वॉलेट में ट्रांसफ़र करने पर टैक्स नहीं लगता है। वह इसलिए कि वॉलेट-टू-वॉलेट ट्रांसफ़र के तहत क्रिप्टो मुद्रा को बेचा या एक्सचेंज नहीं किया जाता है; समूची प्रक्रिया के दौरान क्रिप्टो मुद्रा का स्वामित्व आपके पास ही रहता है।

गौरतलब है कि हालांकि खुद ट्रांसफ़र पर कोई टैक्स नहीं लगता है, कुछ खास परिस्थितियों में टैक्स दायित्व उत्पन्न हो भी हो सकता है। इसके कुछ उदाहरण हैं:

- वस्तुओं या सेवाओं के भुगतान के लिए क्रिप्टो मुद्रा के इस्तेमाल को टैक्सेबल इवेंट मानकर उस पर इनकम टैक्स लगाया जा सकता है।

- उसी तरह, भेजी गई क्रिप्टो मुद्रा की मात्रा और आपके क्षेत्र में टैक्स नियमों के अनुसार क्रिप्टो मुद्रा को तोहफ़े के तौर पर भेजने के भी टैक्स वाले पहलू होते हैं।

टैक्स नियमों के अनुपालन को सुनिश्चित करने के लिए सभी गुप्त लेन-देन का रिकॉर्ड रखकर किसी टैक्स प्रोफ़ेशनल के साथ सलाह-मशविरा करने का सुझाव दिया जाता है।

क्रिप्टो मुद्रा ट्रांसफ़रों के लिए रिपोर्टिंग आवश्यकताएँ

अगर आप कोई व्यापारी हैं या फिर आय के लिए क्रिप्टो एसेट्स पर निर्भर करते हैं, तो क्रिप्टो मुद्राओं में किए गए भुगतानों को रिपोर्ट करना अहम होता है। हालांकि रिपोर्टिंग की विशिष्ट आवश्यकताएँ देश दर देश भिन्न हो सकती हैं, सभी क्रिप्टो लेन-देन के विस्तृत रिकॉर्ड रखकर अपनी टैक्स रिटर्न फ़ाइल करते समय उन्हें ठीक से डिक्लेयर करना ज़रूरी होता है।

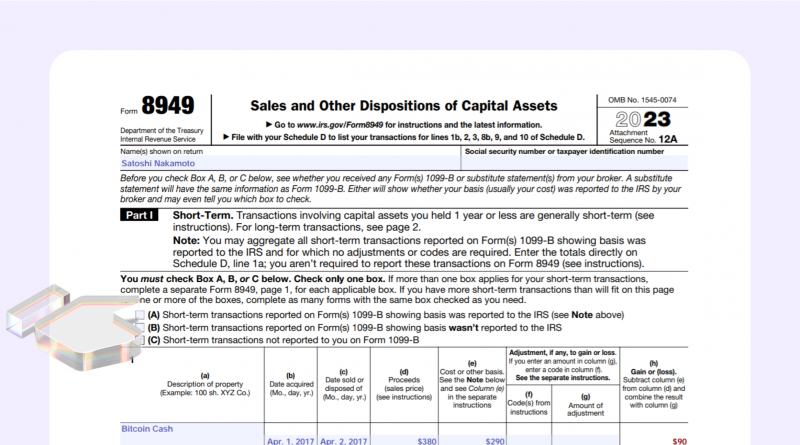

वस्तुओं या सेवाओं वाले सभी क्रिप्टो भुगतानों की रिपोर्ट संयुक्त राज्य अमेरिका के IRS को दी जानी चाहिए। इस सूचना को व्यक्तिगत आयकर रिटर्न के फ़ॉर्म 8949 और अनुसूची D में रिपोर्ट किया जा सकता है। इस प्रकार के लेन-देन को सटीकता से रिपोर्ट करने के लिए करदाताओं को लेन-देन के समय क्रिप्टो मुद्रा के उचित बाज़ार मूल्य और एसेट के लागत आधार को शामिल करना चाहिए।

यूके में डिजिटल मुद्राओं से कमाई करने वाले लोगों को अपनी टैक्स रिटर्न के कैपिटल गेन्स टैक्स अनुभाग में अपने नफ़े-नुकसान को शामिल करना होता है। लेन-देन की तारीख व क्रिप्टो मुद्रा की कीमत और मूल्य समेत सभी लेन-देन को सटीकता से प्रलेखित किया जाना चाहिए।

ट्रांसफ़र शुल्क और क्रिप्टो टैक्स काटना

कुछ खास मामलों में क्रिप्टो लेन-देन से संबंधित खर्चों पर डिडक्शन मिल सकती है।

आमतौर पर अगर कोई सौदा कुछ कसौटियों पर खरा उतरता है, तो करदाता लेन-देन से संबंधित खर्चों को संपत्ति के लागत आधार में शामिल कर सकता है। इन कसौटियों में लेन-देन का संपत्ति की खरीद-फ़रोख्त का अहम अंग होना या फिर उसका संपत्ति के बुनियादी मूल्य में बढ़ोतरी लाना शामिल हो सकता है।

लेकिन गौरतलब है कि IRS ने इस बात को लेकर कोई विशिष्ट निर्देश मुहैया नहीं कराए हैं कि एक वॉलेट से दूसरे वॉलेट में की गईं ट्रांसफ़र इन कसौटियों पर खरे उतरती हैं या नहीं। नतीजतन करदाता की जोखिम सहनशीलता के अनुसार ऐसी ट्रांसफ़रों के शुल्क रिपोर्ट करने के अलग-अलग तौर-तरीके होते हैं।

- आक्रामक तरीका: ट्रांसफ़र शुल्क संपत्ति के लागत आधार का हिस्सा होते हैं। इस तरीके के तहत यह मान लिया जाता है कि एक वॉलेट से दूसरे वॉलेट में की गईं ट्रांसफ़र संपत्ति की खरीद-फ़रोख्त के लिए आवश्यक होती हैं व नतीजतन उन्हें लागत आधार में शामिल किया जा सकता है।

- रूढ़िवादी तरीका: एक वॉलेट से दूसरे वॉलेट में की जाने वालीं सभी ट्रांसफ़र डिडक्शन के योग्य नहीं होतीं क्योंकि उनका सीधा संबंध क्रिप्टो मुद्रा की खरीद-फ़रोख्त से नहीं होता।

क्या क्रिप्टो मुद्राओं की कन्वर्शन पर टैक्स लगता है?

एक क्रिप्टो मुद्रा को किसी और क्रिप्टो मुद्रा में तब्दील करवाने, जैसे Ethereum खरीदने के लिए Bitcoin का इस्तेमाल करने, को टैक्सेबल घटना माना जाता है क्योंकि इस काम के तहत ऑरिजिनल कॉइन को बेचकर एक नया एसेट खरीदा जाता है।

इस लेन-देन को बिक्री के तौर पर देखकर IRS इस पर टैक्स लेता है, और करदाताओं को इस तब्दीली से होने वाले कैपिटल गेन्स को रिपोर्ट कर उन पर टैक्स अदा करना होता है।

अगर आप मूल क्रिप्टो मुद्रा को उसकी खरीद के रकम से ऊँचे दाम पर बेचते हो, तो इससे होने वाले कैपिटल गेन्स पर आपको टैक्स अदा करना होगा।

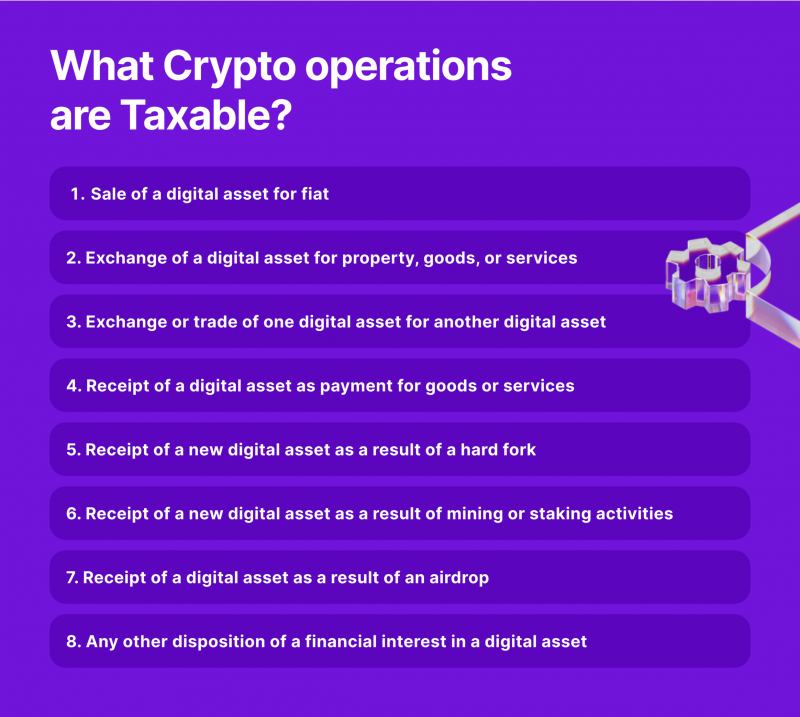

किन-किन क्रिप्टो सौदों पर टैक्स अदा करना पड़ता है?

अलग-अलग क्रिप्टो मुद्रा लेन-देन अलग-अलग प्रकार के टैक्स इवेंट ट्रिगर करते हैं, जिनके अपने-अपने टैक्स परिणाम होते हैं। कुछ आम क्रिप्टो कैपिटल गेन्स टैक्स इवेंट्स हैं:

- क्रिप्टो के माध्यम से वस्तुओं अथवा सेवाओं की खरीदारी करना: जैसाकि ऊपर उल्लेख किया गया है, इसे टोकन की बिक्री के तौर पर देखा जाता है व एसेट के मौजूदा मूल्य के आधार पर इससे कैपिटल मुनाफ़ा या नुकसान हो सकता है।

- एक वर्चुअल एसेट को दूसरे वर्चुअल एसेट के बदले एक्सचेंज करना: अगर आपने एक कॉइन को बदलकर दूसरा कॉइन लिया है, तो इस लेन-देन से होने वाले नफ़े-नुकसान के संबंध में आपको एक टैक्स रिपोर्ट जमा करनी होगी।

- क्रिप्टो मुद्रा माइनिंग करना: आपकी माइनिंग गतिविधियों के उद्देश्य और पैमाने के आधार पर क्रिप्टो माइनिंग से आपको या तो नियमित आय प्राप्त हो सकती है या फिर व्यावसायिक आय।

- क्रिप्टो मुद्रा को कैशआउट कराना: किसी क्रिप्टो को एक्सचेंज कर फ़िएट प्राप्त करते समय आपको बेचे जा रहे टोकनों के लागत आधार से वाकिफ़ होना चाहिए। इसी लागत आधार पर ही कैपिटल मुनाफ़े या नुकसान का हिसाब जो लगाया जाएगा।

- एयरड्राप्स या हार्ड फ़ोर्क्स: अगर नए टोकन प्राप्त किए जाते हैं, तो उनकी बिक्री पर कैपिटल गेन्स टैक्स लग सकता है।

- तोहफ़े और दान: किसी टैक्स-मुक्त संगठन को टोकन दान में दे देने या फिर उन्हें किसी तीसरी पार्टी को तोहफ़े में दे देने के अलग-अलग टैक्स नतीजे हो सकते हैं, जो तोहफ़े की रकम और उद्देश्य पर निर्भर करते हैं।

मुद्दे की बात

क्रिप्टो लेन-देन के टैक्स नियमों को समझने का मतलब नवीनतम नियम-कायदों की जानकारी रखकर अपनी गतिविधियों का सावधानी से रिकॉर्ड बरतना होता है। टैक्स एक वॉलेट से दूसरे वॉलेट में क्रिप्टो पर नहीं लगता, लेकिन एक क्रिप्टो को दूसरे के बदले ट्रेड करने, सामान का भुगतान करने के लिए क्रिप्टो का इस्तेमाल करने, या फिर माइनिंग करने पर लग सकता है। सही वित्तीय निर्णय लेने के लिए ताज़ा जानकारी से वाकिफ़ रहें, टैक्स विशेषज्ञों की राय लें, और यह सुनिश्चित कर लें कि आप सही ढंग से नियमों का पालन कर रहे हैं।

आम सवाल-जवाब

क्रिप्टो मुद्रा पर कैपिटल गेन्स टैक्स से कैसे बचें?

बदकिस्मती से, अपनी क्रिप्टो मुद्रा पर टैक्स अदा करने से बचने का कोई कानूनी तरीका नहीं है। अपने कॉइन्स की बिक्री, इस्तेमाल, कन्वर्शन, एक्सचेंज या ट्रेड से होने वाले मुनाफ़े पर कैपिटल गेन्स टैक्स लगेगा।

क्रिप्टो मुद्रा के लिए सबसे बेहतरीन देश कौनसा है?

कई न्यायक्षेत्र विशेषतः क्रिप्टो-फ़्रेंडली होने के लिए जाने जाते हैं। उदाहरण के तौर पर, Bitcoin को वैध मुद्रा घोषित कर चुका एल साल्वाडोर विदेशी निवेशकों से कर नहीं वसूलता है। क्रिप्टो निवेशकों या व्यवसायों के लिए सिंगापुर, स्लोवेनिया, पुर्तगाल और स्विट्ज़रलैंड में भी अनुकूल टैक्स कानून हैं।

क्या क्रिप्टो एक्सचेंज वित्तीय नियामों को रिपोर्ट करते हैं?

जी हाँ, मौजूदा निर्देशों के अंतर्गत एक्सचेंजों के लिए IRS को रिपोर्ट करना अनिवार्य है। तो अगर आप अमेरिकी उपयोगकर्ता हैं व Binance से $600 की ज़्यादा आय अर्जित कर चुके हैं, तो उनसे आपको फ़ॉर्म 1099 प्राप्त होगा।