چشمانداز اقتصادی جهانی در سال 2024 نشاندهنده افزایش ریسکهای ژئوپلیتیکی، نرخهای بهره ناپایدار و تمرکز بیشتر بر مسائل طرف مقابل است. با این حال، علیرغم این چالشها، بخش پرداختهای جهانی در حال تجربه تحولی هیجانانگیز است که با فناوریهای جدید و رفتارهای مصرفکننده در حال تغییر تقویت میشود.

به عنوان مثال، پول نقد به سرعت در حال منسوخ شدن است—بین سالهای 2019 و 2023، پول نقد تنها 20٪ از تراکنشها در اروپا را تشکیل میداد و در سال 2023 تنها 11٪ از پرداختهای فروشگاهی در ایالات متحده با پول نقد انجام شد. در عوض، پرداختهای الکترونیکی و موبایلی به دلیل راحتیشان محبوبیت پیدا کردهاند.

اما آینده برای روندهای پرداخت در سال 2024 و فراتر از آن چه در بر دارد؟ فناوریهای نوظهور چگونه بر تراکنشها تأثیر خواهند گذاشت؟

نکات کلیدی

- ارزهای دیجیتال و بلاکچین در حال بازتعریف پرداختهای فرامرزی با گزینههای تراکنش سریعتر، غیرمتمرکز و امنتر هستند.

- BNPL به دلیل گزینههای پرداخت انعطافپذیرش، به ویژه در میان نسل جوان، محبوبیت کسب میکند.

- CBDCها به عنوان جایگزین امن و تحت حمایت دولت برای ارزهای دیجیتال در حال ظهور هستند و سیستمهای پرداخت جهانی را مدرن میکنند.

- کیفپولهای دیجیتال و پرداختهای A2A در حال هدایت حرکت به سمت تراکنشهای بدون درز و بدون تماس هستند.

روندهای صنعت پرداخت که باید زیر نظر داشت

روندهای پرداخت دیجیتال در سال 2024 توسط فناوریهای جدیدی که بخش مالی را متحول میکنند، هدایت میشوند. مصرفکنندگان به طور فزایندهای به سمت راهحلهای پرداخت بدون درز، امن و کارآمد متمایل میشوند. چه پرداخت با لمس تلفن همراه باشد، چه ارسال ارز دیجیتال در سراسر مرزها، یا پرداخت اقساطی برای محصولات، آینده پرداختها همه درباره راحتی و شخصیسازی است.

پرداختهای روی زنجیره و ارزهای دیجیتال

ارزهای دیجیتال و فناوری بلاکچین دیگر علاقههای نیشدار سابق نیستند. بیتکوین، سولانا و دیگر داراییهای دیجیتال خبرساز شدهاند، نه تنها به عنوان فرصتهای سرمایهگذاری بلکه به عنوان روشهای تراکنش آینده. فناوری بلاکچین—دفترکل غیرمتمرکزی که زیرساخت ارزهای دیجیتال است—راههایی امن، شفاف و سریع برای پردازش تراکنشها بدون واسطهها ارائه میدهد.

ماهیت جهانی اقتصاد امروز به این معناست که مصرفکنندگان بیشتری به دنبال راههایی برای ارسال و دریافت پول به صورت بینالمللی هستند و پرداختهای رمزنگاری فرامرزی راهحلی جذاب ارائه میدهند. برخلاف سیستمهای پرداخت سنتی، ارز دیجیتال امکان تراکنشهای بینالمللی سریعتر، ارزانتر و شفافتر را فراهم میکند. در نتیجه، شاهد هستیم که کسبوکارها و دولتهای بیشتری شروع به کاوش در مزایای پرداختهای استیبلکوین و سایر سیستمهای مبتنی بر بلاکچین کردهاند.

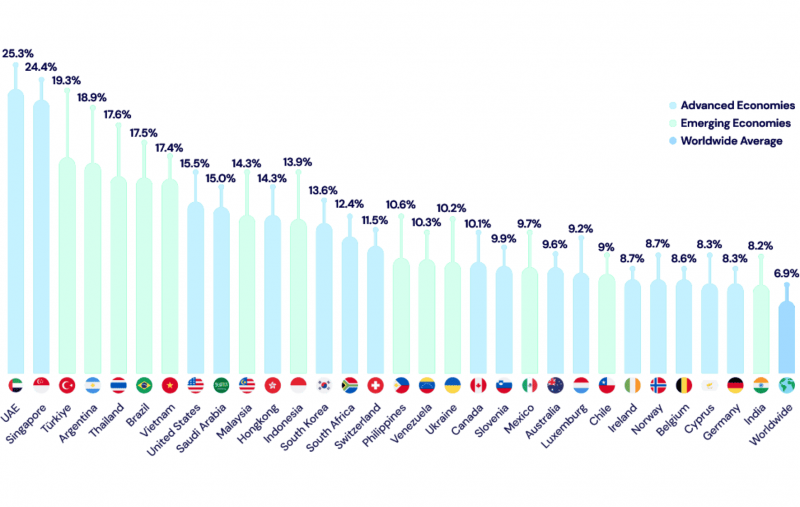

طبق نظرسنجی Deloitte، 64٪ از مشتریان میخواهند با ارز دیجیتال پرداخت کنند، در حالی که بیش از 75٪ از خردهفروشان برنامهریزی میکنند که در آینده نزدیک پرداختهای رمزنگاری را بپذیرند. این تقاضای رو به رشد برای تراکنشهای ارز دیجیتال در افزایش مالکیت جهانی ارزهای دیجیتال منعکس شده است. تا سال 2024، Triple A تخمین میزند که 6.8٪ از جمعیت جهانی—بیش از 560 میلیون نفر—ارز دیجیتال دارند.

با ادغام بیشتر کسبوکارها ارز دیجیتال در سیستمهای پرداخت خود، شاهد محو شدن مرز بین ارز فیات و ارزهای مجازی خواهیم بود. با گرم شدن پذیرش ارزهای دیجیتال توسط تجار و افزایش تقاضای مصرفکننده، پذیرش نیز افزایش خواهد یافت. اگر افراد بیشتری ارز دیجیتال داشته باشند، انتظار داشته باشید که به عنوان یک گزینه پرداخت معمولی، از تجارت الکترونیک تا فروشگاههای فیزیکی، ارائه شود.

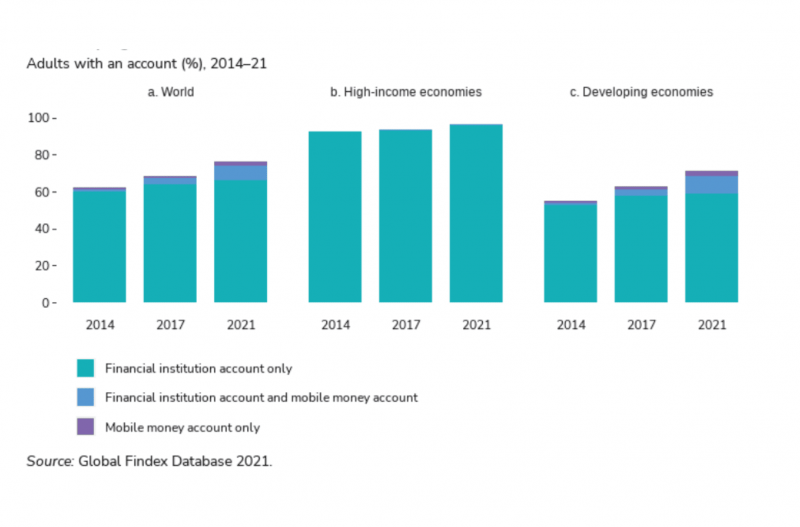

شمول مالی: بانکداری برای افراد بدون بانک در دنیای دیجیتال

شمول مالی همچنان یک چالش حیاتی در سراسر جهان باقی مانده است. در حالی که سیستمهای پرداخت دیجیتال در حال گسترش هستند، میلیونها نفر هنوز به خدمات مالی اساسی دسترسی ندارند. خوشبختانه، رشد پرداختهای موبایلی و دیجیتال در حال کمک به پر کردن این شکاف است. طبق گزارش گروه بانک جهانی، 76٪ از بزرگسالان اکنون دارای حساب بانکی یا موبایلی هستند، در مقایسه با تنها 51٪ در سال 2011—یک جهش قابل توجه در شمول مالی.

کیفپولهای دیجیتال، به ویژه، نقش مهمی در این تحول ایفا میکنند. خدماتی مانند Alipay، MTN MoMo و Orange Money راههایی برای افراد “بدون بانک” ارائه میدهند تا بدون نیاز به حساب بانکی سنتی به ابزارهای مالی دسترسی پیدا کنند.

این رشد به ویژه در اقتصادهای در حال توسعه تاثیرگذار بوده است، جایی که مالکیت حساب از 63٪ به 71٪ بین سالهای 2017 و 2021 افزایش یافته است، که عمدتاً توسط خدمات پول موبایلی هدایت میشود، طبق تحقیقات دانشگاه جورجتاون و MIT.

در سال 2024 و پس از آن، کسبوکارها و دولتها باید بر تضمین شمول مالی تمرکز کنند زیرا اقتصادها به سمت جوامع بدون پول نقد پیش میروند. اگر به درستی انجام شود، این میتواند فرصتهای عظیمی برای رشد و توسعه اقتصادی باز کند.

ظهور کیفپولهای دیجیتال

اگر اخیراً از کیفپول دیجیتال مانند Apple Pay یا Google Pay استفاده نکردهاید، شما جزو اقلیت رو به کاهش هستید. با تغییر روندهای پرداخت تجارت الکترونیک، کیفپولهای دیجیتال به عنوان روش اصلی برای خرید، هم آنلاین و هم در فروشگاه، در حال ظهور هستند.

مصرفکنندگان عاشق راحتی لمس یک تلفن یا ساعت هوشمند برای خرید هستند. این روند نشانهای از کند شدن نشان نمیدهد، به ویژه با اقتصادهای موبایل اول مانند چین و مناطق سراسر آفریقا که قبلاً به شدت به این پلتفرمها متکی هستند. در واقع، طبق Statista، کیفپولهای دیجیتال نیمی از تمام تراکنشهای تجارت الکترونیک جهان در سال 2023 را تشکیل دادهاند.

با ادغام بیشتر تجار و پردازشگرهای پرداخت کیفپولهای دیجیتال در سیستمهای خود، روزهای حمل کارتهای اعتباری فیزیکی ممکن است به زودی پشت سر گذاشته شود. ظهور کیفپولهای موبایلی روند بزرگتری را به سمت پرداختهای بدون تماس، بدون درز و امن که با زندگی دیجیتال ما همخوانی دارد، منعکس میکند.

CBDCها: پول دیجیتال صادر شده توسط دولت

یکی از داغترین موضوعات در بانکداری امروز ارزهای دیجیتال بانک مرکزی (CBDCها) است. CBDCها نسخههای دیجیتال ارز فیات هستند که توسط دولتها صادر و تنظیم میشوند. جذابیت CBDCها در توانایی آنها برای ترکیب سادگی پرداختهای دیجیتال با اعتماد و ثبات ارز سنتی نهفته است.

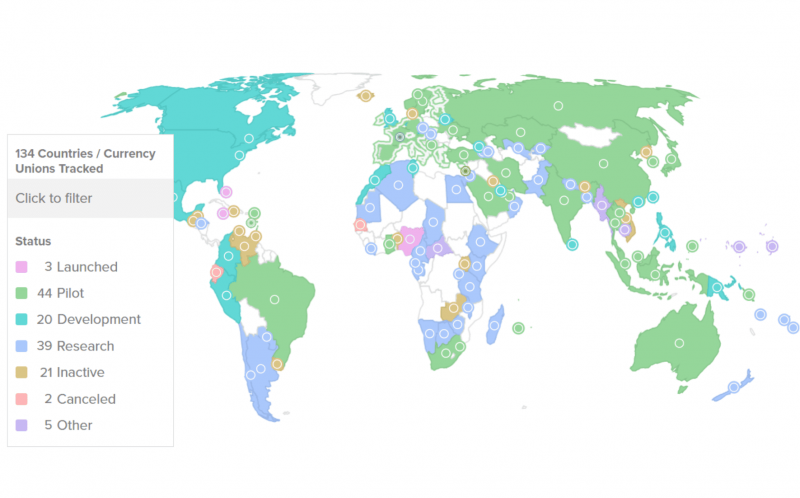

در سال 2024، 134 کشور و اتحادیه پولی—نماینده 98٪ از تولید ناخالص داخلی جهانی—در حال بررسی CBDC هستند، افزایش چشمگیری از تنها 35 کشور در می 2020. در حال حاضر، 66 کشور در مراحل پیشرفته اکتشاف CBDC هستند، از توسعه تا برنامههای پایلوت یا راهاندازی کامل.

در میان این کشورها، یوان دیجیتال چین (e-CNY) بزرگترین پایلوت CBDC در جهان باقی مانده است. تا ژوئن 2024، حجم کل تراکنشها به 7 تریلیون e-CNY (تقریباً 986 میلیارد دلار) رسیده است، که 17 منطقه استانی را پوشش میدهد و در بخشهایی مانند آموزش، بهداشت و گردشگری ادغام شده است.

مزایای CBDCها واضح است: کاهش هزینههای تراکنش، افزایش کارایی در پرداختهای بینمرزی و بهبود شفافیت برای مبارزه با جرایم مالی مانند پولشویی. به طور قابل توجهی، حتی ایالات متحده به پروژه CBDC عمده فروشی بینمرزی به نام Project Agorá پیوسته است که با شش بانک مرکزی بزرگ دیگر همکاری میکند.

روندهای CBDC میتوانند راهحلی برای نوسانات شدید ارزهای دیجیتال باشند، در حالی که از مزایای فناوری بلاکچین بهره میبرند. آنها نقش کلیدی در بهروزرسانی سیستمهای مالی ما و اتصال پول سنتی به دنیای دیجیتال ایفا خواهند کرد.

BNPL: عصر جدیدی برای اعتبار

در چند سال گذشته، خدمات الان بخر، بعداً پرداخت کن (BNPL) به ویژه در میان هزارهها و نسل Z محبوبیت زیادی پیدا کردهاند. BNPL به شما اجازه میدهد اکنون خرید کنید و به صورت اقساط پرداخت کنید، اغلب بدون هیچ بهرهای. این یک راه عالی برای مدیریت خریدهای بزرگ است، به ویژه زمانی که پول نقد کم است.

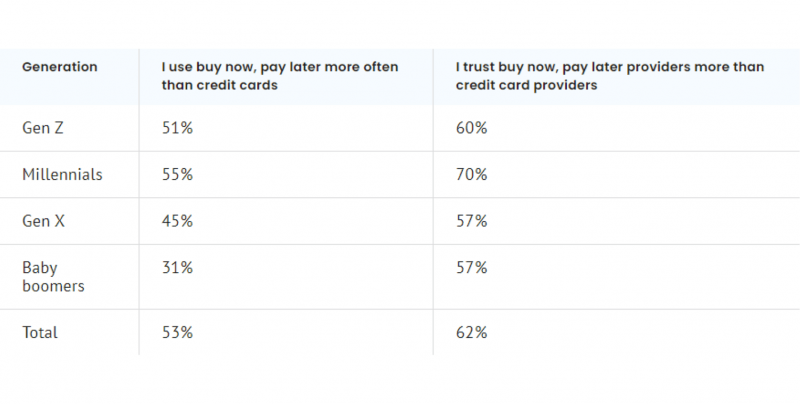

رشد BNPL توسط روندهای پرداخت تجارت الکترونیک تقویت شده است، جایی که مصرفکنندگان به طور فزایندهای به دنبال راهحلهای پرداخت انعطافپذیر هستند. از خردهفروشان لباس تا غولهای فناوری، بسیاری از شرکتها اکنون BNPL را به عنوان بخشی از فرآیند پرداخت خود ارائه میدهند. در میان کاربران BNPL که توسط The Motley Fool Ascent مورد بررسی قرار گرفتند، 53٪ از BNPL بیشتر از کارت اعتباری خود استفاده میکنند و 62٪ به ارائهدهندگان BNPL بیش از شرکتهای کارت اعتباری اعتماد دارند، که نشاندهنده تغییر قابل توجهی در ترجیحات مصرفکننده است.

نگاه به آینده، BNPL احتمالاً به بازیکن بزرگتری در خردهفروشی تبدیل خواهد شد. با ادامه تورم و چالشهای اقتصادی، این سرویس به کمک خریداران برای مدیریت امور مالی خود ادامه خواهد داد و در عین حال به کسبوکارها راهی عالی برای افزایش فروش ارائه میدهد.

بهبود پرداختهای بینمرزی

تراکنشهای بینمرزی میتوانند واقعاً دردسرساز باشند—پردازش کند، هزینههای بالا و تبدیل ارزهای پیچیده برای کسبوکارها و مصرفکنندگان دشوار است. با این حال، به لطف پرداختهای رمزنگاری بینمرزی در حال ظهور و استانداردهای جدیدی مانند ISO 20022، چشمانداز در حال تغییر است.

این نوآوریها امکان پرداختهای بینمرزی سریعتر و ارزانتر را فراهم میکنند، به ویژه از طریق بلاکچین. ارزهای دیجیتال و کیفپولها حرکت پول در سراسر مرزها را بدون نیاز به بانکهای سنتی ساده میکنند. این روند به ویژه برای تجارت الکترونیک قابل توجه است، جایی که تراکنشهای بینالمللی در حال رشد هستند.

با نگاه به آینده، با رشد پذیرش ارزهای دیجیتال و بلاکچین، ناکارآمدیهای پرداختهای بینمرزی همچنان کاهش خواهد یافت و فرصتهای جدیدی برای کسبوکارهای بینالمللی باز خواهد کرد.

امنیت پرداخت: مبارزه با تقلب در عصر دیجیتال

با افزایش پرداختهای دیجیتال، افزایش اجتنابناپذیر در تقلب پرداخت نیز همراه است. در حالی که افراد بیشتری تراکنشهای دیجیتال را میپذیرند، کلاهبرداران و متقلبان راههای جدیدی برای سوء استفاده از آسیبپذیریهای آنها پیدا میکنند. با این حال، صنعت پرداخت با فناوریهای امنیت پرداخت پیشرفته مقابله میکند.

هوش مصنوعی (AI) و یادگیری ماشین نقش عمدهای در شناسایی فعالیتهای تقلبی قبل از وقوع آسیب دارند. الگوریتمهای پیشرفته اکنون میتوانند دادههای تراکنش را در زمان واقعی تحلیل کنند، رفتار مشکوک را علامتگذاری کرده و قبل از وقوع تقلب از آن جلوگیری کنند.

با ادامه رشد پرداختهای دیجیتال، اقدامات امنیتی نیز تکامل خواهند یافت و با فناوریهای جدید مانند AI در خط مقدم حفاظت از مصرفکنندگان و کسبوکارها خواهند بود.

سایر روندهای نوظهور در فناوری پرداخت

در حالی که روندهای ذکر شده در بالا چشمانداز پرداختها را شکل میدهند، فناوریهای جدید هیجانانگیزی نیز در حال هموار کردن راه برای آینده پرداختها هستند:

پرداخت به عنوان یک سرویس (PaaS)

کسبوکارها بازی را با برونسپاری پردازش پرداخت خود از طریق PaaS تغییر میدهند. این به آنها اجازه میدهد تا بدون سرمایهگذاری سنگین در فناوری، راهحلهای پرداخت پیشرفته ارائه دهند، که آن را به یک انتخاب هوشمند و مقرونبهصرفه برای شرکتهایی در هر اندازه تبدیل میکند.

پرداختهای A2A

پرداختهای حساب به حساب (A2A) اجازه میدهند که پول به صورت مستقیم و در زمان واقعی بین حسابهای بانکی منتقل شود. با دور زدن ریلهای پرداخت سنتی، پرداختهای A2A در سطح جهانی در حال جذب هستند، با سیستمهایی مانند FedNow در ایالات متحده و PIX برزیل که پیشرو هستند.

پرداختهای بیومتریک و بدون تماس

پرداختهای بیومتریک — با استفاده از تشخیص چهره و اثر انگشت — در حال تبدیل شدن به هنجار جدید هستند. علاوه بر این، پرداختهای بدون تماس به لطف دستگاههای موبایل و پوشیدنیها در حال رونق هستند. انتظار داشته باشید که با فناوریهای جدیدی مانند واقعیت افزوده (AR) و اینترنت اشیا (IoT) توسعههای بیشتری رخ دهد.

بلاکچین فراتر از ارز دیجیتال

فناوری بلاکچین در حال خروج از سایه ارز دیجیتال است. همچنین پایه و اساس مالی غیرمتمرکز (DeFi) است که خدماتی مانند وامدهی و قرضگیری را خارج از بانکهای سنتی امکانپذیر میسازد. پس از افت اخیر در بازار، DeFi برای بازگشت آماده است زیرا فناوری رشد میکند و با سیستمهای مالی مستقر ارتباط برقرار میکند.

بانکداری باز و دادههای باز

بانکداری باز به توسعهدهندگان شخص ثالث اجازه میدهد تا به دادههای مالی مصرفکننده (با اجازه) دسترسی پیدا کنند تا خدمات مالی شخصیتر و نوآورانهای ایجاد کنند. این روند در حال تحریک رقابت و پرورش نوآوری است، به ویژه در مناطقی مانند اروپا که در حال تبدیل شدن به جریان اصلی است. دادههای باز بیشتر مصرفکنندگان را با دادن کنترل بر اطلاعات مالیشان توانمند میکند.

هوش مصنوعی در پرداختها

هوش مصنوعی در حال تغییر پرداختها با اتوماسیون و شخصیسازی است. این به بهبود خدمات مشتری با چتباتها کمک میکند و تشخیص تقلب را افزایش میدهد. در آینده، AI به تحول بازار ادامه خواهد داد و کارایی بیشتری را به شرکتها و مشتریان ارائه میدهد.

نتیجهگیری: آماده شدن برای آینده پرداختها

برای کسبوکارها، بهروز ماندن با این روندها برای جلو ماندن از رقبا و برآورده کردن تقاضاهای مصرفکننده ضروری است. برای افراد، دانستن روندهای پرداخت دیجیتال میتواند به شما کمک کند تا در دنیایی که پول به طور فزایندهای دیجیتال و غیرمتمرکز است، حرکت کنید.

پرسشهای متداول

مشهورترین روش پرداخت کدام است؟

کیفپولهای موبایلی به روش پرداخت آنلاین ترجیحی در سطح جهان تبدیل شدهاند و از کارتهای اعتباری و نقدی پیشی گرفتهاند.

قویترین روند فعلی در پردازش پرداخت چیست؟

داراییهای دیجیتال و بلاکچین پیشرو هستند و پرداختها را امنتر و کارآمدتر میکنند. همچنین شاهد هستیم که CBDCها و خدمات BNPL صنعت را متحول میکنند. علاوه بر این، بانکداری باز و استفاده رو به رشد از هوش مصنوعی قرار است نحوه مدیریت پرداختها را در آینده تغییر دهند.

تفاوت بین CBDCها و ارزهای دیجیتال چیست؟

CBDCها و ارزهای دیجیتال هر دو اشکالی از داراییهای دیجیتال هستند، اما تحت چارچوبهای نظارتی متفاوتی عمل میکنند. CBDCها توسط دولتها صادر میشوند، در حالی که ارزهای دیجیتالی مانند BTC و ETH غیرمتمرکز هستند و به صورت مستقل از کنترل دولت عمل میکنند.

پرداختهای A2A چه تفاوتی با پرداختهای سنتی دارند؟

پرداختهای حساب به حساب (A2A) انتقالات الکترونیکی فوری هستند که پول را به صورت مستقیم بین حسابهای بانکی منتقل میکنند و از شبکههای پرداخت سنتی مانند کارتهای اعتباری اجتناب میکنند.