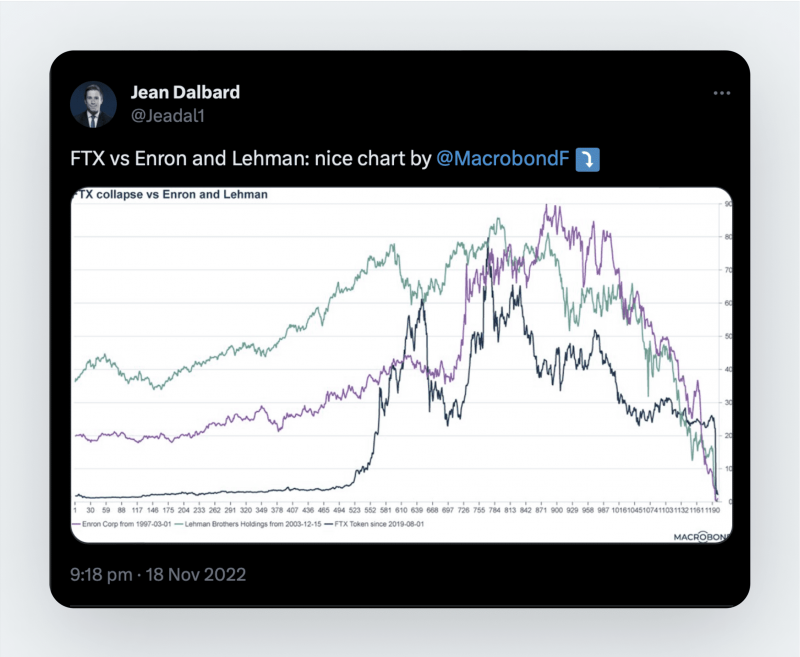

اخبار مربوط به ورشکستگی FTX در چشم انداز کریپتوها انفجاری بود و با دامنه و مقیاس رقابتی بود. سقوط انرون در اوایل دهه 2000. این لحظه بحرانی در بازار کریپتو به طور دائم وضعیت موجود را تغییر داد و نحوه درک افراد و مشاغل از این صنعت را تغییر داد.

در حالی که غم انگیز است، مطالعه موردی FTX بسیار اطلاعاتی است و چندین مشکل اساسی را در چشم انداز فعلی ارزهای دیجیتال روشن می کند.

از فقدان فرآیندهای سختکوشی مناسب و شکستهای نظارتی گرفته تا یک مورد کلاسیک مدیریت ضعیف، FTX برای عواملی که صنعت کریپتو هنوز باید به درستی عمل کند، یک پوستر عالی است. بنابراین، بیایید بررسی کنیم که این شرکت غول پیکر چگونه از آسمان سقوط کرد و چه چیزی می توانیم از آن بیاموزیم.

نکات کلیدی

- سقوط FTX یکی از جذاب ترین و وحشتناک ترین رویدادها در تاریخ کریپتو است. این محدودیت ها و ایرادات اساسی کل بازار را به نمایش می گذارد.

- سقوط FTX ناشی از عوامل متعددی از جمله قوانین ضعیف، اعتماد کور به بنیانگذار FTX و چندین جنایت یقه سفید بود.

- درس های زیادی از این رویداد می توان آموخت، از جمله اینکه صنعت کریپتو هنوز در معرض دستکاری بازار است.

داستان در پس فروپاشی بی سابقه FTX

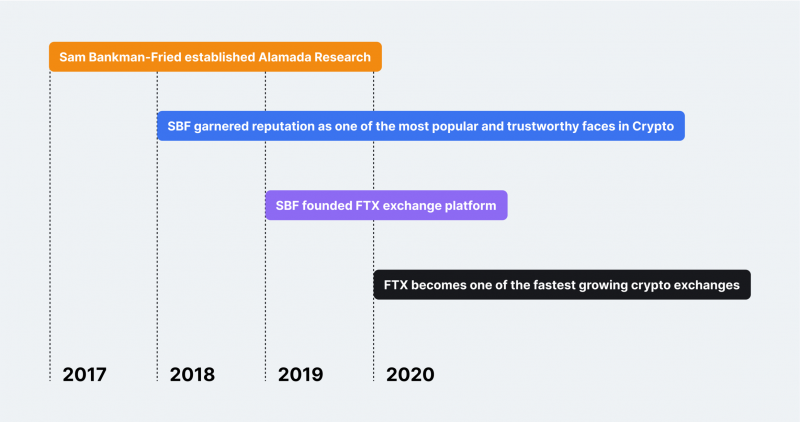

مطالعه موردی FTX، اگرچه جذاب است، اما در طرح بزرگ کلاهبرداری مالی و فروپاشی های پرمخاطب که در گذشته شاهد بودیم کاملاً آشنا است. همه چیز با ظهور شهابآمیز مدیر عامل FTX، سم بنکمن-فرید (که معمولاً SBF نامیده میشود) شروع شد، که به سرعت شهرت خود را به عنوان یکی از بزرگترین تأثیرگذاران در رمزنگاری. در سال 2017، SBF یکی از سریعترین شرکتهای تجاری کمّی رشد را پیدا کرد، Alameda Research. این سرمایه گذاری بسیار موفقیت آمیز بود و وضعیت SBF را به عنوان ناجی ارزهای دیجیتال در پرتو زمستان کریپتو 2017 تثبیت کرد.

2018 سال عجیبی برای بلاک چین بود. سقوط اخیر قیمت کریپتو نشان داد که کل صنعت باید چرخش کند و فرآیند بلوغ را آغاز کند. با این حال، بازار هنوز مطمئن نبود که چگونه از نتایج فاجعه بار اولین زمستان کریپتو جلوگیری کند. بنابراین، صنعت کریپتو شرط خود را بر روی چندین نفر قرار داد تا پیشرو باشند.

با توجه به سوابق و دستاوردهای فوقالعادهاش، SBF یکی از رهبران منتخب برای تقویت مجدد دنیای رمزنگاری بود. بنابراین، سام پلتفرم معاملاتی خود را در سال 2019، FTX ایجاد کرد. FTX که با سرعتهای مضحک رشد میکرد، تنها دو سال پس از راهاندازی، توانست به چهارمین پلتفرم بزرگ معاملات ارزهای دیجیتال تبدیل شود.

FTX به لطف شهرت و محبوبیت بی عیب و نقص SBF در این دوره، سرمایه گذاری های قابل توجهی را در سیلیکون ولی جمع آوری کرد. بسیاری از افراد مشهور و افراد برجسته شروع به تبلیغ این مبادله به عنوان نشانه ای از امنیت و قابلیت اطمینان کردند. با این حال، اولین نگاههای اجمالی نگرانی زمانی شروع شد که SBF سهم اکثریت خود را در FTX و Alameda Research حفظ کرد، دو شرکتی که ذاتاً با اهداف مربوطه خود تضاد منافع دارند.

سقوط FTX و اتهامات پولشویی

قبل از 2 نوامبر 2022، SBF و دو شرکت “یونیکورن” او فقط انتقادات حاشیه ای دریافت کردند. با این حال، در این روز سرنوشت ساز، اولین ادعای مهم مطرح شد Coindesk. بر اساس تحقیقات خصوصی Coindesk، ترازنامه صندوق سرمایه گذاری رمزنگاری SBF، Alameda Research، حاوی بیش از 14 میلیارد دلار توکن FTT، توکن های بومی مورد استفاده برای انجام تراکنش ها در پلت فرم مبادلات FTX است.

از نظر مالی، این افشاگری عظیم بود. این نشان میدهد که افزایش برق آسا FTX غیرطبیعی بوده است، زیرا SBF و تیمش به سادگی توکن بومی خود را با استفاده از سرمایه تحقیقاتی Alameda خریداری کردند. در صورت اثبات صحت، این فعالیت نمونه کتاب درسی تضاد منافع و جنایت یقه سفید دستکاری قیمت دارایی ها در بازار آزاد بود. اتهامات دیگری مبنی بر پولشویی وجود داشت که توسط SBF و مؤسسانش انجام شد.

ناگهان، کل جهان متوجه شد که SBF ممکن است ناجی ارز دیجیتالی باشد که او تا سال 2022 آرزوی آن را داشت. به روشی نه چندان قانونی به هم گره خوردند.

آغاز پایان برای FTX

SBF و تیم او نتوانستند شواهد جامعی برای رد این ادعاها ارائه دهند. در عوض، آنها صرفاً در مورد این وضعیت اظهار نظر کردند و ادعا کردند که ترازنامه آلامدا شامل 10 میلیارد دلار دارایی دیگر است. اکنون، نادیده گرفتن نشانهها غیرممکن بود، زیرا FTX در شرف پیوستن به صفوف صرافیهای رمزنگاری شکست خورده بود.

سرمایهگذاران و معاملهگران شروع به برداشت وجوه خود از FTX کردند و حجم بیسابقهای را نشان دادند که به ۴ میلیارد دلار در هر روز معاملاتی رسید. ذخایر کریپتو FTX ضربه بزرگی به سیستم وارد کرد زیرا این شرکت مجبور شد بیشتر سپردههای موجود خود را بازپرداخت کند. بایننس، یکی از رقبای FTX، تصمیم خود را برای نجات پلتفرم صرافی و تبدیل شدن به مالک اکثریت آن اعلام کرد، اما به سرعت تصمیم دیگری گرفت. این نشان دهنده بی اعتمادی بیشتر بود، زیرا کارشناسان ارزهای دیجیتال معتقد بودند که بایننس در دادههای مالی خصوصی FTX متوجه اشتباه شدیدی شده است.

در نهایت، پردهها بالا آمد و تمام جهان متوجه شدند که FTX بودجه لازم برای پوشش نیمی از سپردههای صرافی ارزهای دیجیتال را ندارد، که منجر به هجوم سریع اتهامات جنایی علیه SBF شد. در سال 2023، SBF در چندین فقره جنایت یقه سفید، از جمله کلاهبرداری و تضاد منافع، مجرم شناخته شد. اکنون، FTX محکم به صفوف صرافیهای کریپتو پیوسته است که شکست خوردهاند و وجود آنها را مصادره کردهاند.

درس هایی برای یادگیری از FTX و سقوط آن

بنابراین، مطالعه موردی FTX یک مورد ساده است. این یک مورد کلاسیک از دستکاری اعتماد عمومی است و امیدواریم که تبلیغات محض باعث رشد یک شرکت واحد شود. با این حال، چندین درس مهم برای بهبود آینده ارزهای دیجیتال وجود دارد. بیایید کاوش کنیم.

مورد کتاب درسی شکست حاکمیت شرکتی

در حالی که در مورد نظارت نادرست نظارتی و فقدان فرآیند بررسی دقیق حرفهای زیادی برای گفتن وجود دارد، دلیل اصلی سقوط FTX شکست حاکمیت در داخل شرکت است. از آنجایی که ریشه کن کردن احتمال جنایت یقه سفید به طور کامل غیرممکن است، بنیانگذاران شرکت باید بی طرف و شفاف بمانند. ما شاهد بوده ایم که افراد زیادی مانند SBF از شخصیت عمومی خود برای جلب حمایت عمومی و اعتماد بی قید و شرط استفاده می کنند. بسیاری از آنها کلاهبردارانی بودند که امیدوار بودند هرگز دستگیر نشوند.

در این موارد، این به اعضای شرکت و افسران عالی رتبه بستگی دارد که جلو بیایند و تلاش کنند یکپارچگی خود را بازیابند. در حالی که میتوانیم درباره ایرادات نظارتی و سایر عوامل بحث کنیم، گستردهترین خط دفاع از خود، احساس مسئولیتی است که توسط افراد منصف نشان داده میشود. مانند افشاگران انرون و Madoff، بیشتر موارد استفاده از کلاهبرداری های شرکتی قابل توجه کشف شده است. از درون، و این روند باید به ایجاد یک قانون مستقیم ادامه دهد – فعالیت های کلاهبرداری و کلاهبرداران همیشه در نهایت افشا می شوند!

در حالی که افراد بدخواه همیشه تمایل به ارتکاب جنایات یقه سفید بدون دوراهی اخلاقی دارند، همتایان آنها همیشه مسئول حضور و گزارش جنایات خواهند بود. امروزه، دنیای مالی به دلیل این تمایل پاکتر شده است، زیرا مدیران عامل میدانند که حتی کارمندان ردههای متوسط نیز میتوانند به سرعت خانههایشان را خراب کنند.

مقررات در کریپتو به یک ضرورت تبدیل شده است

در یک نکته فنی تر، سقوط FTX نشان دهنده دو نقص مهم در چشم انداز ارزهای دیجیتال است – فقدان تقریباً کامل دقت سرمایه گذار و اقدامات نظارتی شکننده. در سال 2023، نهادهای نظارتی مختلف، از جمله کمیسیون بورس و اوراق بهادار (SEC)، محدودیت های نظارتی را به یازده تبدیل کردند. در زمینه کریپتو این قوانین صرافی های رمزنگاری را موظف می کند که کاملاً شفاف شوند و داده های مالی حیاتی را به طور منظم افشا کنند.

اکنون، اکثر سکوهای معاملاتی رمزنگاری باید ثابت کنند آنها ذخایر کافی برای تطبیق تمام برداشت های احتمالی از پلت فرم دارند. آنها همچنین باید ثابت کنند که هیچ گونه تضاد منافع مربوط به هیچ شرکت یا شریک مادی خواهر و برادری ندارند. در نهایت، صرافیهای کریپتو باید اطلاعات مالی قابل اعتمادی را ارائه کنند تا همه موارد فوق را به طور خلاصه و بدون هیچ استثنایی ثابت کنند. به دلیل ناشناس بودن ذاتی و کمبود اطلاعات در چشم انداز کریپتو، رگولاتورها از این قوانین فراتر می روند تا یک محیط امن برای کاربران کریپتو ایجاد کنند.

هنوز باید مشخص شود که آیا مقررات پیشنهادی به اندازه کافی چشم انداز ارزهای دیجیتال فعلی را متحول می کند یا خیر، اما مطمئناً آنها گامی در مسیر درست هستند. با این حال، هجوم قوانین جدید یک مشکل کاملاً جدید برای این صنعت ایجاد کرده است – مقررات بیش از حد، که می تواند آزادی کاربر را در دراز مدت محدود کند.

تاریخ با صنعت کریپتو در حال تکرار است

در حالی که چنین شکست کاملی در همه زمینه ها ممکن است پدیده جدیدی در امور مالی به نظر برسد، اما چیزی جز این نیست. شرکتهایی مانند Enron و Madoff، در میان بسیاری از موارد مستند دیگر از شکست کامل حاکمیتی و کلاهبرداری با مشخصات بالا، پیشتاز هستند.

با این حال، دنیای متعارف مالی از این فروپاشی های دیدنی درس گرفته است. در مورد انرون، صنعت مالی رویکرد خود را به اعتماد و ارزیابی شرکتهای بزرگ تغییر داد زیرا آشکار شد که بررسیهای سطحی کافی نبودند.

تأثیر FTX بر کریپتو میتواند مشابه انرون باشد و کل بازار را مجبور کند تا متوجه شود که مشکلات اساسی مانع رشد آن میشود. جنبه تاسف بار این است که FTX با کلاهبرداری داخلی انرون تفاوت چندانی نداشت. هر دو فروپاشی ناشی از این بود که مدیران ارشد معتقد بودند که رشد محض صنعت از افشای اطلاعات داخلی دردسرساز محافظت می کند. بنابراین، تاریخ یک بار دیگر تکرار می شود.

پس از عمل، تنها کاری که صنعت کریپتو می تواند انجام دهد این است که در کنترل های شرکتی تجدید نظر کرده و رویکرد خود را برای ارزیابی پروژه های جدید اصلاح کند. اعتماد کور و هیاهوی توخالی دیگر در این زمینه قابل اجرا نیست، زیرا کل بازار را به یک سقوط بزرگ سوق داده است که تقریباً آن را کشته است.

سخن آخر

مطالعه موردی FTX در ماهیت خود بسیار ساده است اما با نکات فنی متعدد آن بسیار پیچیده است. از یکپارچگی سیستمها و تصمیمگیریهای بد مدیریتی گرفته تا مقررات ضعیف و اعتماد کور، عوامل متعددی در یکی از بزرگترین فروپاشیها در تاریخ کریپتوهای جوان نقش داشته است.

تنها کاری که اکنون میتوانیم انجام دهیم این است که از رویدادهای FTX درس بگیریم و تمام تلاشمان را کنیم که در آینده آنها را تکرار نکنیم. هر سرمایهگذار رمزارز باید به این موضوع توجه داشته باشد که از چه کسانی حمایت میکند و چرا این صنعت هنوز کاملاً شکننده است و به باهوشترین ذهنها نیاز دارد تا بازار را به سرزمین موعود هدایت کنند.