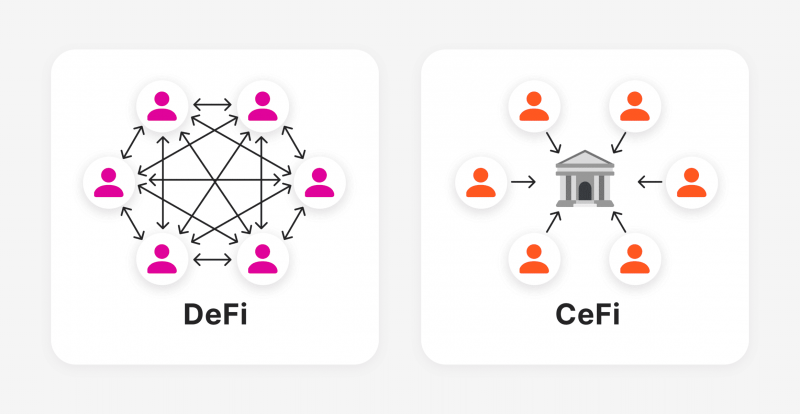

متمرکززدایی به یک کلمه سرشناس بدنام در چشم انداز ارزهای دیجیتال تبدیل شده است. سرمایهگذاران نهادی، سازمانهای در مقیاس بزرگ و حتی معاملهگران ارزهای دیجیتال به سمت این کیفیت شاخص کریپتو کشیده میشوند، زیرا آزادیای را فراهم میکند که به سادگی در امور مالی متعارف در دسترس نیست. بنابراین، تمرکززدایی را می توان یکی از جاذبه های اصلی در نظر گرفت که دارایی های رمزنگاری شده را در وهله اول در سال 2009 محبوب کرد.

با این حال، صرافیهای غیرمتمرکز کریپتو محدودیتهای ذاتی دارند که پذیرش کاربر را کاهش میدهد و چالشهایی با پیچیدگی ایجاد میکند. بنابراین، صرافیهای رمزنگاری متمرکز همچنان گزینه محبوبتر هستند. این مقاله هر دو تغییرات را بررسی می کند و تفاوت های اساسی بین صرافی های رمزنگاری متمرکز و غیرمتمرکز را که باید در تصمیم گیری های تجاری خود در نظر بگیرید، مشخص می کند.

نکات کلیدی

- صرافیهای کریپتو به سرمایهگذاران اجازه میدهند تا در فعالیتهای معاملاتی مختلف شرکت کنند و داراییهای ارز دیجیتال مورد نظر را با اسپردهای محدود به دست آورند.

- صرافیهای متمرکز، راحتی، دسترسی، کاهش هزینههای مبادله و ثبات قیمت را در اولویت قرار میدهند.

- هدف قراردادهای غیرمتمرکز حفظ ناشناس بودن و آزادی بلاک چین است و پلتفرمی را ارائه می دهد که دارای مقامات مرکزی نیست.

- انتخاب بین این گزینه ها به ترجیحات خاص و دامنه عملیات شما بستگی دارد.

یک صرافی رمزنگاری چیست؟

ابتدا، اجازه دهید به این سوال اساسی پاسخ دهیم – صرافی رمزنگاری چیست و چگونه عمل می کند؟ برخلاف جایگزین معمولی خود، یک پلتفرم صرافی کریپتو به معامله گران اجازه می دهد تا ارزهای رمزنگاری شده مورد نظر را بدون محدودیت جغرافیایی خریداری و بفروشند. در حالی که این یک نیاز پایه است، اکثر صرافی های رمزنگاری دارای ویژگی ها و عملکردهای اضافی هستند، از جمله ابزارهای تجزیه و تحلیل پیشرفته، گزارش های قیمت زنده و فیدهای داده، گزینه های پیچیده معاملاتی و حتی معاملات مارجین احتمالات.

به زبان ساده، صرافیهای ارزهای دیجیتال مدرن طیف وسیعی از خدمات معاملاتی را در خود جای میدهند و یک محیط کامل برای سرمایهگذاران کریپتو ایجاد میکنند و همه ابزارهای لازم برای موفقیت را در اختیار آنها قرار میدهند. هدف اصلی صرافیهای رمزنگاری ارائه مظنههای بازار منصفانه در جفتهای معاملاتی است، جلوگیری از لغزش و اطمینان حاصل کنید که حاشیه های گسترش در محدوده های قابل قبول است. عوامل ذکر شده در بالا برای بازار کریپتو حیاتی هستند، زیرا به طور مستقیم افزایش فعالیت های تجاری در سراسر جهان را تسهیل می کنند. حاشیههای پراکندهتر، تبادل ارزهای دیجیتال را ارزانتر میکند، لغزش به حداقل میرسد به این معنی که سرمایهگذاران در طول فعالیتهای معاملاتی متحمل ضرر نمیشوند و قیمتهای بازار منصفانه جستجو برای بهترین معاملات موجود را سادهتر میکند.

افزایش تمرکز بر ثبات قیمت و تمرکززدایی، صرافیهای کریپتو را از پلتفرمهای فیات متمایز میکند. بازار کریپتو در مقایسه با فیات بسیار ناپایدارتر است. بنابراین، پلتفرمهای صرافی باید از روشهای مختلفی برای تثبیت قیمت پیشنهادی خود بدون قربانی کردن اصول بلاک چین استفاده کنند. تا کنون، دستیابی به این نقطه عطف دشوار بوده است، و دو تغییر مهم مبادلات به طور متفاوتی با مشکل تمرکززدایی مقابله میکنند. بیایید کاوش کنیم.

تعریف صرافی متمرکز

حتی اگر تمرکززدایی یکی از سنگ بنای فناوری بلاک چین است، سه صرافی رمزنگاری محبوب – Binance، Coinbase و Kraken – متمرکز هستند (CEX). اگرچه ممکن است این یک پارادوکس به نظر برسد، دلیل آن بسیار ساده است. در شرایط فعلی، صرافی ارزهای دیجیتال CEX برای مدیریت نوسانات و پیچیدگی بازار ارزهای دیجیتال بسیار مجهزتر است.

اولاً، بر کسی پوشیده نیست که صنعت کریپتو با نگرانی های ثبات قیمت دست و پنجه نرم می کند. به هر حال، ارزهای دیجیتال داراییهای دیجیتالی هستند که هنوز ابزار معیاری را به دست نیاوردهاند که آنها را برای اقتصاد جهانی ارزشمند میکند. در حالی که اتریوم قراردادهای هوشمند و اوردینال بیت کوین برای ایجاد ارزش ذاتی قابل توجهی برای کریپتو تلاش می کنند، اما هنوز راه دور هستند. بنابراین، کل بازار نوسانات مکرر نوسانات را تجربه میکند و ریسکهای بیشتری را برای سرمایهگذاران ارزهای دیجیتال ایجاد میکند.

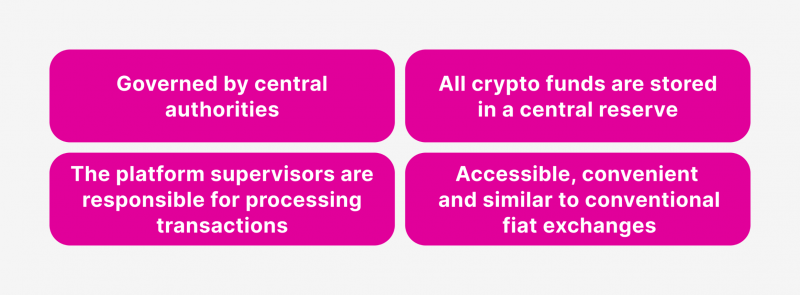

درخواست گسترده صرافی های متمرکز

در این محیط، سرمایهگذاران کریپتو باید بدانند که حرفهایها به جای الگوریتمهای خودکار، امور مالی خود را مدیریت میکنند. یک صرافی متمرکز توسط مقامات مرکزی نظارت و اداره میشود که به صورت دستی به تغییرات قیمتهای مختلف، تغییرات حاشیه سود و سایر توپهای منحنی پرتاب شده توسط اقتصاد ناپایدار کریپتو پاسخ میدهند. در حالی که این روش بسیار ایده آل نیست و ایمنی کامل را برای کاربران تضمین نمی کند، این روش اثبات شده در چشم انداز بلاک چین فعلی است.

دومین ویژگی مهم صرافیهای متمرکز، توانایی آنها در ارائه راحتی در سراسر است. دخالت ناظران شخص ثالث به این معنی است که هر سرویس، ویژگی و عملکرد روی پلتفرم میتواند به گونهای تنظیم شود که با دسترسی به صرافیهای استاندارد فیات رقابت کند. بنابراین، صرافیهای متمرکز توانستهاند شباهت زیادی به پلتفرمهای محبوب فیات داشته باشند و حس آشنایی را ایجاد کنند که برای کاربران معمولی کریپتو بسیار جذاب است.

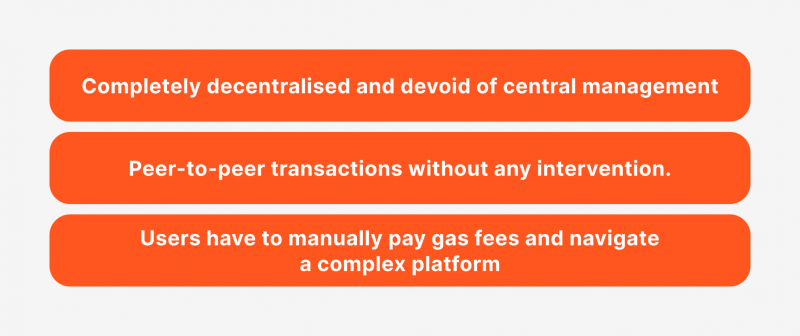

DEX چیست؟ درک مبادلات غیرمتمرکز

از طرف دیگر، صرافیهای رمزنگاری غیرمتمرکز (DEX) به دنبال حفظ ذات خالص تمرکززدایی هستند و یک پلتفرم معاملاتی ارائه میدهند که همه واسطهها را حذف میکند. در تئوری، این رویکرد نباید پیچیده باشد. صرافی باید همه گزینه های معاملاتی را به صورت خودکار ارائه دهد و به معامله گران اجازه دهد درباره هر چیز دیگری تصمیم بگیرند.

به نظر می رسد این رویکرد عملی و حتی ساده تر از روش متمرکز پر هرج و مرج است. یک تصویر کاملاً متفاوت در عمل ترسیم می شود. راه اندازی یک پلت فرم مبادله ای مستلزم تعادل دقیق، عرضه نقدینگی بر اساس تقاضا و ترفندهای متعدد برای جلوگیری از فروپاشی سیستم تحت فشار است. چشم انداز تجارت می تواند خصمانه شود زیرا افراد زیادی به دنبال راه های گریز برای بهره برداری و دستکاری بازار به نفع خود هستند.

با صرافی های غیرمتمرکز، سیستم قرارداد هوشمند که همه چیز را مدیریت می کند، تنها خط دفاعی در برابر نوسانات و دستکاری بازار است. SCها قیمت ها، حاشیه سود، انتخاب های تطبیق سفارش، نسبت های اهرمی، گزینه های مختلف قرارداد و بسیاری از سیستم های دیگر را کنترل می کنند. به طور طبیعی، مدیریت هر یک از این متغیرها به تنهایی کار دشواری است و اگر تغییرات ناگهانی در اقتصاد کریپتو ایجاب کند، قراردادهای هوشمند به سادگی قادر به تصمیم گیری حیاتی نیستند. بنابراین، یک صرافی غیرمتمرکز استاندارد گزینههای معاملاتی کمتری را ارائه میکند و عمدتاً به ارائه جفتهای معاملاتی ضروری پایبند است.

پلتفرمهای مبادلات همتا به همتا میتوانند از نظر تئوری بیعیب باشند، اما در حال حاضر از مشکلات بهینهسازی، تخصیص نادرست نقدینگی و کمبود عمومی دسترسی کاربر رنج میبرند.

صرافی های متمرکز و غیرمتمرکز: مقایسه مستقیم

بعد از درک اصول اساسی هر دو نوع پلتفرم، اجازه دهید به صرافیهای رمزنگاری متمرکز و غیرمتمرکز بپردازیم. طبیعتاً در اینجا هیچ پاسخ واضحی وجود ندارد، زیرا هر دو گزینه دارای ویژگی های قوی هستند که باید در نظر گرفته شوند. از سوی دیگر، هر دو گزینه در جنبه های حیاتی محدود هستند، و درک تفاوت های خاص برای تصمیم گیری آگاهانه حیاتی است.

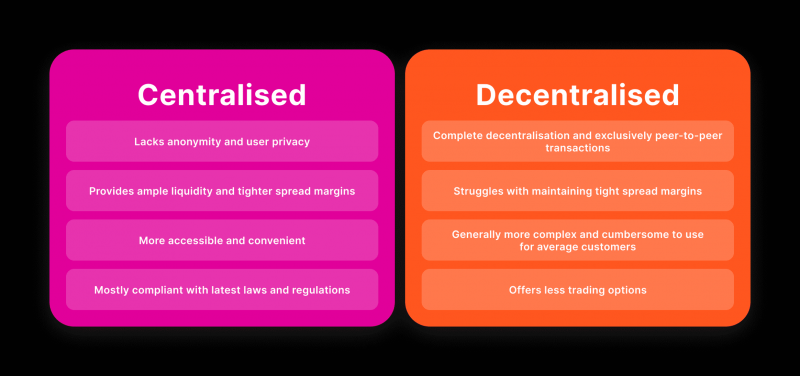

مشکل عدم متمرکز

اول و مهمتر از همه، تفاوت اساسی بین این تغییرات پلتفرم جنبه تمرکززدایی آنهاست. پلتفرم های متمرکز این اصل را فدای راحتی، ثبات و تنوع بالای ویژگی های معاملاتی پیشرفته کرده اند. در نتیجه، صرافیهای متمرکز در معرض کلاهبرداری مدیریت و کارکنان، نگرانیهای مربوط به امنیت سایبری، پولشویی و به طور کلی عدم ناشناس ماندن مطلوب هستند.

برعکس، پلتفرمهای DEX همه به دنبال حفظ این جنبه هستند و به معاملهگران اجازه میدهند که کاملاً ناشناس رفتار کنند تراکنش های همتا به همتا. در این محیط، سرمایه گذاران موظف به افشای اطلاعات خصوصی خود به اشخاص ثالث یا افراد نیستند. هر تراکنش توسط کاربران پلتفرم آغاز شده و توسط الگوریتمهای خودکار با پروتکلهای رمزنگاری بلاک چین برای محافظت از دادههای اساسی اجرا میشود.

بنابراین، صرافیهای غیرمتمرکز از این جنبه به آسانی پیروز میشوند و یک میدان کاملاً ناشناس برای کاربران ایجاد میکنند تا از هسته اصلی لذت ببرند اصل بلاک چین. با این حال، این مزیت قابل توجه در چندین زمینه دارای اشکالات قابل توجهی است.

نقدینگی یا کمبود آن

تامین نقدینگی یکی از عوامل حیاتی در زمینه ارزهای دیجیتال است. جدای از بیت کوین، اتریوم و (بیشتر) USDT، حتی آلت کوین های اصلی نیز از مشکلات نقدینگی مکرر رنج می برند. مشکل اساسی این است که بیشتر آلت کوین ها ذاتاً ارزش یا کالایی قوی برای حمایت از ثبات قیمت خود ندارند. بنابراین، قیمت ها و حجم آنها تقریباً منحصراً مطابق با تقاضای پایه مشتری معامله می شود.

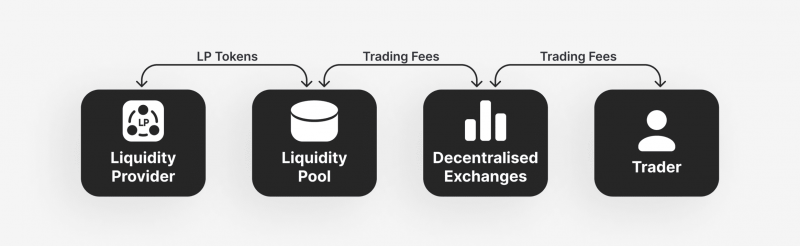

بنابراین، ارائهدهندگان مختلف نقدینگی در چشمانداز ارزهای دیجیتال ضروری هستند، زیرا آنها وجوه کافی برای فعال نگه داشتن بازارهای معاملاتی به بازار عرضه میکنند و به سرمایهگذاران اجازه میدهند تا سفارشهای منطبق را به راحتی پیدا کنند. صرافیهای متمرکز ادغام گزینههای نقدینگی در سیستمهای خود و اعمال استخرهای نقدینگی را برای تصحیح نقاط در چشمانداز جفت ارز بسیار آسانتر مییابند. از سوی دیگر، صرافیهای غیرمتمرکز با همان مفهومی که از آن استفاده میکنند، دست و پنجه نرم میکنند مارکت میکر خودکار ( AMM) برای رسیدن به همان نتیجه.

AMM ها برای پر کردن استخرهای نقدینگی در صرافی به طور خودکار. در مورد پلتفرمهای DEX، استخرهای نقدینگی عمدتاً توسط کاربران فردی پر میشوند که سرمایههای رمزنگاری خود را برای فرصتهای درآمد غیرفعال به اشتراک میگذارند. دو مشکل مهم وجود دارد: استخرهای نقدینگی AMM به طور قابل توجهی کمتر از همتایان متمرکز خود هستند. آنها همچنین در بسیاری از موارد بیاثر هستند، زیرا الگوریتمهای AMM تلاش میکنند تا فرآیند پیچیده نقدینگی را به طرز ماهرانهای مدیریت کنند. بنابراین، پلتفرمهای DEX اغلب با کمبود نقدینگی یا خرابی مواجه میشوند که در نتیجه عواقب ناگواری برای پایگاه مشتریانشان به همراه دارد.

دسترسی کاربر

مسلماً مهمترین مزیت صرافی های متمرکز توانایی آنها در ارائه خدمات یکپارچه به مشتریان، رابط کاربری روان و به طور کلی خدمات با کیفیت بالا است. قابلیتهای نظارت شخص ثالث به پلتفرمهای متمرکز اجازه میدهد تا شباهت نزدیکی به پلتفرمهای مبادله فیات معمولی داشته باشند. بنابراین، کاربران میتوانند در محیطی آشنا و بهینه که پیچیدگیهای غیرضروری را از بین میبرد، با داراییهای رمزنگاری معامله کنند.

هر گزینه معاملاتی، ویژگی، ابزار تجزیه و تحلیل و فرصت اصلاح به طور خلاصه ارائه شده و همراه با نکات و دستورالعمل های متعدد توضیح داده شده است. با این حال، بزرگترین جذابیت در اینجا این است که هر مکانیزم معاملاتی را می توان با یک کلیک سریع یک دکمه اجرا کرد. کاربران برای نهایی کردن مبادلات ارزی خود یا هر عملیات تجاری دیگر نیازی به انجام هیچ یک از کارهای فنی ندارند.

برخلاف صرافیهای متمرکز، پلتفرمهای DEX بسیار پیچیده هستند و کاربران را ملزم میکند تا دانش گستردهای در مورد هزینههای گاز داشته باشند. a>، پردازش تراکنش، تطبیق سفارش، و مفاهیم مختلف رمزنگاری خاص. در حالی که کل فرآیند به دور از علم موشک است، نیاز به تلاش زیادی از سوی صاحبان ارزهای دیجیتال تازه وارد دارد. پیچیدگی بسیار زیاد پلتفرم های DEX باعث شده است که بسیاری از کاربران معمولی خاموش شوند. از سال 2023، این مشکل همچنان ادامه دارد زیرا توسعه دهندگان DEX تلاش می کنند تا پلتفرم های خود را مطابق با نیازهای مصرف کنندگان معمولی بهینه کنند.

انطباق با مقررات

آخرین اما نه کماهمیت، رگولاتوریها یک متغیر مهم در کریپتو است.فروپاشی اخیر FTX و مربوط به آن زمستان کریپتو سال 2022، نهادهای نظارتی را برانگیخته است تا رویکرد خود را در قبال قوانین مرتبط با رمزارزها تشدید کنند. مقررات بیشتر به معنای افزایش امنیت و محافظت برای کاربران معمولی پلت فرم است. با این حال، مقررات بیشتر میتواند به معنای آزادی محدود برای انجام معاملات آزادانه و بدون محدودیتهای خودسرانه باشد.

در حالی که پلتفرمهای DEX تا حد زیادی تنظیم نشدهاند، میتوانند آزادی فوق را به قیمت ریسکهای قابل توجه فراهم کنند. فقدان مقررات به معنای افزایش ریسک طرف مقابل، ریسک بازار و انواع دیگر تهدیدات افزایش یافته است. از سوی دیگر، صرافیهای متمرکز برای ایمن نگه داشتن مشتریان خود در برابر خطرات دیجیتالی مختلف اعمال میشوند که توانایی آنها را برای ارائه آزادی انتخاب بدون قید و شرط محدود میکند. هیچ برنده یا بازنده مشخصی در این زمینه وجود ندارد، زیرا سرمایهگذاران مختلف میتوانند آزادی را بر امنیت بیشتر بدانند یا برعکس.

با این حال، سقوط اخیر FTX به شدت بر پایه مصرف کنندگان کریپتو تأثیر گذاشته است و آنها را تشویق می کند که در کوتاه مدت ریسک گریزتر باشند. بنابراین، در حال حاضر، صرافی های متمرکز نیز در این جنبه برنده هستند.

بهترین صرافی ارز متمرکز در سال 2023

در حال حاضر، Binance بهترین و محبوب ترین صرافی متمرکز رمزنگاری با مارجین بسیار زیاد. بایننس با برخورداری از ابزارهای تجاری و تجزیه و تحلیل پیشرفته، رابط کاربری قابل دسترسی و حاشیه های پراکنده، به سادگی بهترین پلتفرم مبادلاتی است که دنیای کریپتو ارائه می دهد. علاوه بر این، استخر گسترده وجوه Binance و دسترسی در مقیاس بزرگ این پلتفرم را قادر میسازد تا کارمزد تراکنشهای مطلوبی را ارائه دهد.

Binance دارای بیش از 150 جفت ارز است و فرصت های معاملات رایگان را برای بیت کوین فراهم می کند. آلتکوین های باقی مانده را نیز می توان با قیمت های بسیار مقرون به صرفه خریداری کرد. یکی از نکات منفی بایننس محیط نظارتی نامشخص است. در سال 2023، SEC چندین اتهام را علیه بایننس تنظیم کرد و از صرافی خواست تا شفافیت بیشتری در افشای اطلاعات خود ارائه دهد. مشخص نیست که آیا بایننس بدون آسیب از این آزمایش عظیم کنار خواهد رفت.

با این حال، همه چیز به این واقعیت اشاره دارد که بایننس به طور کامل بازیابی خواهد شد و به تسلط خود به عنوان قابل اعتمادترین، در دسترس ترین و یکپارچه ترین صرافی متمرکز در بازار ادامه خواهد داد.

بهترین صرافی غیرمتمرکز رمزنگاری در سال 2023

Uniswap در حال حاضر عنوان بهترین صرافی غیرمتمرکز ارز دیجیتال را به خود اختصاص داده است. uniswap که در سال 2018 ایجاد شد، تا حد زیادی موفقترین پیادهسازی پلتفرم DEX است که تمرکززدایی کامل، سرپرستی کامل و شفافیت را ارائه میدهد.

علاوه بر این، Uniswap در صیقل دادن رابط کاربری خود و ارائه یک محیط غیرمتمرکز و راحت برای دارندگان معمولی کریپتو پیشرفتهای شگرفی داشته است. نقدینگی اغلب یکی دیگر از نگرانی های مبرم برای پلتفرم های DEX است و Uniswap گزینه های مدیریت نقدینگی موثرتری را ارائه کرده است. در حالی که هنوز تا حد زیادی خودکار هستند، استخرهای نقدینگی Uniswap در توزیع وجوه استخر و حفظ قیمت ها بر اساس میانگین بازار کارآمدتر نیستند.

Uniswap به آرامی اما مطمئناً در حال حل برخی از اساسی ترین مشکلاتی است که پلتفرم های DEX با آن مواجه هستند. در حالی که هنوز هیچ جا به اندازه بایننس یا سایر گزینه های محبوب CEX در دسترس، سریع و ارزان نیست، Uniswap در مسیر درستی برای ترکیب بهترین های هر دو جهان است. دیدن اینکه آیا Uniswap از موانع دسترسی و نقدینگی عبور میکند و تبدیل به یک صرافی غیرمتمرکز ارزهای دیجیتال میشود، بسیار جذاب خواهد بود.

نکات نهایی

تغییرات متمرکز و غیرمتمرکز پلتفرم های صرافی اهداف اساسی را در بازار ارزهای دیجیتال انجام می دهند. اولی تضمین می کند که صاحبان کریپتو می توانند در یک محیط آشنا و روان معامله کنند، در حالی که دومی تلاش می کند وعده اولیه فناوری بلاک چین را با نتایج متفاوت محقق کند. در حالی که هدف نهایی باید ایجاد ترکیبی عالی بین این گونهها باشد، چشمانداز ارز دیجیتال باید مزایای راحتی یا عدم تمرکز را قربانی کند.

با این حال، با تلاشهای اخیر برای اولویتبندی مجدد ستونهای اصلی فناوری کریپتو، بازار کریپتو میتواند پلتفرمی دریافت کند که تمام مزایای ذکر شده در بالا را با هم ادغام کند. تا آن زمان، گزینه های خود را به دقت بسنجید و یک پلتفرم مبادله ارز دیجیتال را انتخاب کنید که نیازهای متمایز شما را در اولویت قرار دهد.

سوالات متداول

آیا بایننس متمرکز است یا غیرمتمرکز؟

بایننس در نسخه فعلی خود بسیار متمرکز است زیرا فناوری متمرکز آن را قادر می سازد تا در دسترس ترین، بهینه ترین، مقرون به صرفه ترین و متنوع ترین گزینه های معاملاتی را در بازار ارائه دهد.

بزرگترین صرافی غیرمتمرکز کریپتو چیست؟

Uniswap بزرگترین پلت فرم DEX است که پیشرفته ترین الگوریتم سازنده بازار خودکار (AMM) و گزینه های معاملاتی نسبتا راحت را ارائه می دهد. هنوز با دستیابی به سطوح دسترسی بایننس یا سایر پلتفرم های CEX فاصله دارد.

کدام یک بهترین است – صرافی متمرکز یا غیرمتمرکز؟

این همه به نیازها و ترجیحات خاص شما بستگی دارد. مبادلات غیرمتمرکز برای افرادی که ناشناس بودن کامل و حداقل مداخله شخص ثالث را ترجیح می دهند عالی است. برعکس، کاربرانی که راحتی، دسترسی و سادگی کلی را در اولویت قرار می دهند، بهترین کار را با پلتفرم های CEX خواهند داشت.