Das Pegging einiger Blockchain-Assets ist sehr einflussreich bei der Aufrechterhaltung von Stabilität und der Einhaltung eines bestimmten Wertes. Pegging hat jedoch seine Wurzeln in der klassischeren Form der Finanzwelt, in der Währungen und Vermögenswerte üblicherweise in Beziehung zu anderen gehalten werden, um Stabilität und Vorhersehbarkeit zu erzeugen.

Dieser Artikel wird erläutern, was ein Krypto-Peg ist, was er bewirkt und die Vor- und Nachteile des Peggings.

Wichtigste Erkenntnisse

- Pegging hilft, die Stabilität aufrechtzuerhalten, indem digitale Vermögenswerte an stabilere Bezugspunkte gekoppelt werden.

- Während gekoppelte Währungen die Volatilität reduzieren, sind sie Risiken wie unzureichenden Reserven, Marktschocks und algorithmischen Ausfällen ausgesetzt.

- Das Verständnis der Funktionsweise von Peg in Krypto und der Risiken des Depeggings ist für Investoren unerlässlich.

Peg Crypto Definition

Also, was bedeutet Pegging in Krypto? In seiner einfachsten Form bezieht sich ein Währungsppeg auf einen festen oder stabilen Preis für den Wechselkurs zwischen zwei Vermögenswerten. In traditionellen Märkten bedeutet dies, eine Währung an eine andere zu koppeln, wie zum Beispiel den US-Dollar, der an Gold gekoppelt ist.

In der digitalen Finanzwelt wird ein Peg hauptsächlich verwendet, um die Stabilität von Stablecoins wie Tether (USDT), USD Coin (USDC) und DAI aufrechtzuerhalten, die oft an Fiatwährungen wie den US-Dollar gekoppelt sind. Dies ermöglicht es ihnen, ihren gekoppelten Wert im Laufe der Zeit zu behalten und die mit der berüchtigten Volatilität des breiteren Kryptomarkts verbundenen Risiken zu reduzieren.

Kryptos, die an Vermögenswerte wie Fiatgeld oder Rohstoffe wie Gold gekoppelt sind, zielen darauf ab, mehr Stabilität zu bieten. Zum Beispiel sind Stablecoins typischerweise an den US-Dollar gekoppelt, was bedeutet, dass ihr Wert so gestaltet ist, dass er immer um die 1 $ schwankt.

Um diesen Peg aufrechtzuerhalten, wird das Angebot an Stablecoins entweder erweitert oder reduziert. Besicherte Stablecoins wie USDT und DAI werden geprägt und vernichtet, um das Gleichgewicht zu wahren. Im Gegensatz dazu verwenden algorithmische Stablecoins Smart Contracts, um das Angebot automatisch basierend auf Marktfaktoren zu regulieren.

Dieser Ansatz stellt sicher, dass der Preis des digitalen Geldes im Verhältnis zum stabilen Vermögenswert, an den es gekoppelt ist, stabil bleibt und den Nutzern eine vorhersehbare und zuverlässige Wertaufbewahrung bietet.

Allerdings birgt das Koppeln von Krypto an Fiatwährungen auch Risiken. Algorithmische Stablecoins könnten Schwierigkeiten haben, ihren Peg während eines Marktcrashs aufrechtzuerhalten. Darüber hinaus verfügen einige Stablecoins möglicherweise nicht über die Reservevermögenswerte, die sie zu unterstützen behaupten, was potenzielle Risiken für Investoren schafft.

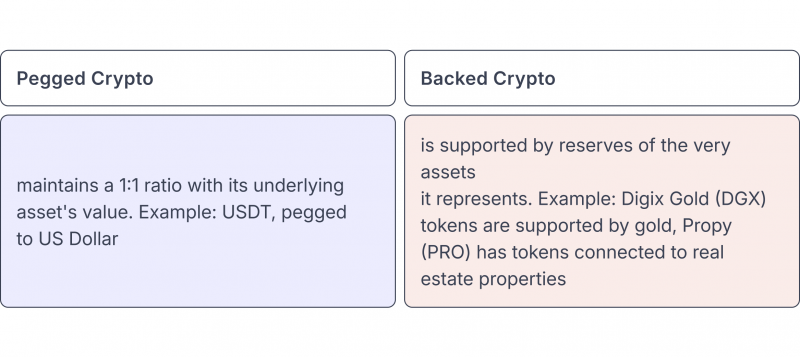

Pegged vs. Backed Cryptocurrencies

Es ist wichtig, zwischen Krypto, die an einen Vermögenswert gekoppelt sind, und solchen, die von einem Vermögenswert unterstützt werden, zu unterscheiden. Gekoppelte Krypto, wie Stablecoins, halten ein 1:1-Verhältnis zum Wert ihres zugrunde liegenden Vermögenswerts aufrecht. Zum Beispiel ist USDT an den US-Dollar gekoppelt, was bedeutet, dass 1 USDT einen Wert von 1 $ haben soll.

Im Gegensatz dazu werden durch Vermögenswerte unterstützte Coins von Reserven derjenigen Vermögenswerte unterstützt, die sie repräsentieren. Diese können Bargeld, greifbare Vermögenswerte oder sogar Immobilien wie Grundstücke und Gebäude umfassen. Zum Beispiel werden Digix Gold (DGX) Tokens von Gold unterstützt und Propy (PRO) Tokens sind mit Immobilien verbunden. Diese Unterstützung verleiht den Tokens einen realen Wert, der von physischen Vermögenswerten gestützt wird.

Regierungen haben auch die Idee untersucht, kryptografische Coins zu schaffen, die von nationalen Vermögenswerten unterstützt werden. Im Jahr 2017 startete Venezuela den Petro, eine ölunterstützte Krypto, um Hyperinflation zu bekämpfen. Obwohl der Petro keine breite Akzeptanz fand, stellte er einen wegweisenden Versuch einer Regierung dar, digitale Währungen mit einem greifbaren Vermögenswert zu unterstützen.

Security-unterstützte Krypto-Tokens sind eine weitere Form von durch Vermögenswerte gestützten digitalen Tokens, bei denen die Tokens den Besitz von realen Vermögenswerten wie Aktien oder Anleihen repräsentieren. Beispiele hierfür sind Polymath, ein Blockchain-Startup, das sich auf die Tokenisierung von Wertpapieren konzentriert, und Gibraltar, das eine Plattform für tokenisierte Wertpapierbörsen anbietet.

Wie Funktioniert Peg in Krypto?

Das Koppeln von Währungen funktioniert, indem der Wert eines Krypto-Assets an einen stabileren Bezugspunkt gekoppelt wird, typischerweise eine Fiatwährung oder ein Rohstoff. Dies wird oft erreicht, indem Reserven des gekoppelten Vermögenswerts gehalten oder das Angebot des digitalen Vermögenswerts dynamisch angepasst wird. Zum Beispiel, wenn der Wert eines Stablecoins unter 1 $ fällt, können neue Coins verbrannt werden, um das Angebot zu verringern, die Nachfrage zu erhöhen und den Preis wieder zum gewünschten Peg zurückzuführen.

Smart Contracts spielen eine wesentliche Rolle bei der Aufrechterhaltung von Pegs. Diese selbstausführenden Verträge setzen die Regeln durch, die bestimmen, wie gekoppelte Gelder ausgegeben und eingelöst werden. Im Fall von algorithmischen Stablecoins passen diese Smart Contracts automatisch das Angebot der Tokens an, um die Stabilität zu gewährleisten.

Oracles, die Echtzeitdaten aus externen Quellen bereitstellen, spielen ebenfalls eine entscheidende Rolle in diesem Prozess, indem sie aktuelle Preisdaten in Smart Contracts einspeisen, um Anpassungen vorzunehmen.

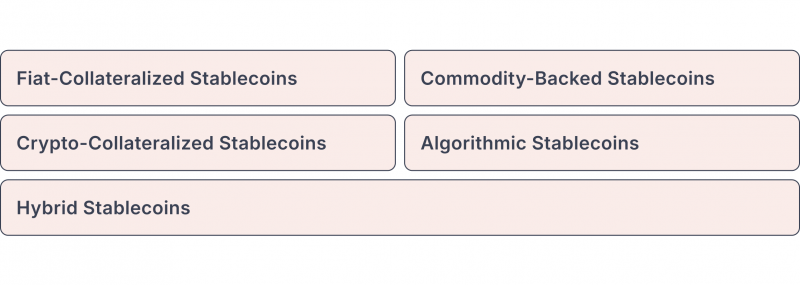

Arten von Gekoppelten Kryptowährungen

Es gibt mehrere Arten von gekoppelten Krypto, die jeweils unterschiedliche Mechanismen zur Aufrechterhaltung ihres Pegs verwenden.

Fiat-Besicherte Stablecoins

Diese Stablecoins werden von Reserven in Fiatwährung unterstützt. Beispiele hierfür sind USDT, USDC und TUSD. Sie werden in der Regel von Reserven unterstützt, die in einer Verwahrbank gehalten werden, wodurch sichergestellt wird, dass jeder Token gegen die entsprechende Fiatwährung eingelöst werden kann.

Rohstoffunterstützte Stablecoins

Diese Stablecoins werden von greifbaren Vermögenswerten wie Gold oder Öl unterstützt. Ein herausragendes Beispiel ist PAXG, das von physischen Goldreserven unterstützt wird. Jeder PAXG-Token repräsentiert eine Fein-Unze Gold.

Krypto-Besicherte Stablecoins

Diese Stablecoins werden von anderen Kryptowährungen und nicht von Fiat unterstützt. DAI zum Beispiel ist ein dezentraler Stablecoin, der von überbesicherten Ethereum-Reserven unterstützt wird. Das bedeutet, dass der Wert von DAI durch die Haltung von mehr Währung in Reserve stabilisiert wird als der Wert des ausgegebenen Stablecoins.

Algorithmische Stablecoins

Diese Stablecoins verwenden Algorithmen und Smart Contracts, um das Angebot der Tokens zu regulieren. Terra (LUNA) und Ampleforth (AMPL) sind Beispiele für algorithmische Stablecoins. Diese Coins passen ihr Angebot als Reaktion auf die Nachfrage an und halten einen stabilen Wert im Verhältnis zum Vermögenswert, an den sie gekoppelt sind.

Hybride Stablecoins

Einige Stablecoins kombinieren Elemente sowohl besicherter als auch algorithmischer Modelle, um ihren Peg aufrechtzuerhalten. Diese Coins zielen darauf ab, die Stabilität der Sicherheiten mit der Flexibilität algorithmischer Anpassungen auszubalancieren und bieten einen widerstandsfähigeren Ansatz zur Preisstabilität.

Vor- und Nachteile des Peggings

Pegging bietet mehrere Vorteile, insbesondere bei der Stabilisierung eines ansonsten volatilen Kryptomarkts. Stablecoins ermöglichen es den Nutzern, die starken Preisschwankungen traditioneller Blockchain-Tokens zu vermeiden, was sie für alltägliche Transaktionen, grenzüberschreitende Zahlungen und Absicherungen gegen Marktvolatilität geeigneter macht. Gekoppelte Krypto erleichtert auch den Handel über verschiedene Börsen hinweg, ohne sich um Wechselkurse und Marktschwankungen sorgen zu müssen.

Allerdings bringen gekoppelte Tokens auch ihre Herausforderungen mit sich. Zentralisierung ist ein zentrales Anliegen, da viele Stablecoins von zentralen Einheiten abhängig sind, um Reserven zu halten und Tokens auszugeben. Dies führt zu einem Gegenparteirisiko, da die Nutzer darauf vertrauen müssen, dass die Einheit, die den Stablecoin verwaltet, über ausreichende Reserven verfügt und transparent arbeitet.

Darüber hinaus sind algorithmische Stablecoins Risiken im Zusammenhang mit ihren Angebots- und Nachfrage-Mechanismen ausgesetzt. Wenn die Marktnachfrage stark fällt, könnte der Algorithmus Schwierigkeiten haben, den Peg aufrechtzuerhalten, was zu Preisinstabilität führt.

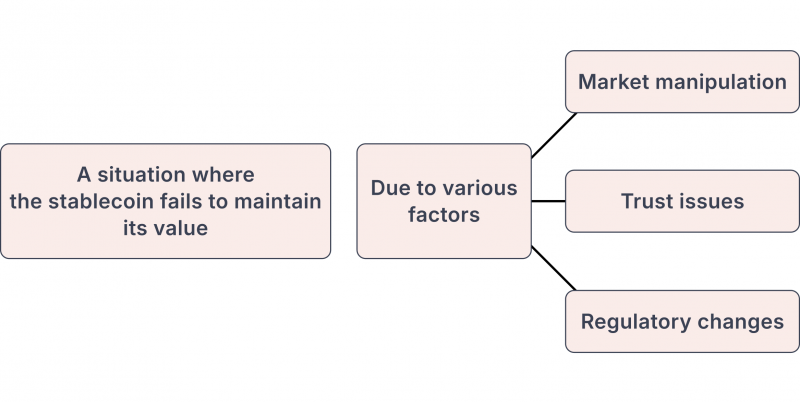

Wie Kann Ein Stablecoin Den Peg Verlieren?

Was ist Depegging in Krypto? Trotz der Mechanismen zur Aufrechterhaltung eines Pegs können Stablecoins unter bestimmten Bedingungen ihren Peg verlieren. Ein Stablecoin gilt als “degeppet”, wenn sein Wert sich von dem Vermögenswert entfernt, den er abbilden soll. Dies kann aus mehreren Gründen geschehen:

- Marktschocks: Ein plötzlicher Marktrückgang oder der Verlust des Vertrauens in den Emittenten eines Stablecoins kann zu Panikverkäufen führen, was den Verlust des Pegs zur Folge hat.

- Unzureichende Reserven: Wenn ein Emittent eines Stablecoins nicht genügend Reserven hat, um den Token zu unterstützen, kann dies den Wert des Tokens zusammenbrechen lassen. Dies war eine Bedenken bei Tether, das mit dem Vorwurf konfrontiert war, nicht vollständig durch tatsächliche Dollar gedeckt zu sein.

- Smart-Contract-Ausfälle: Algorithmische Stablecoins sind auf Smart Contracts angewiesen, um das Angebot zu regulieren. Wenn diese Verträge aufgrund von Fehlern oder böswilligen Angriffen versagen, kann dies zu Instabilität und Depegging führen.

- Externe Faktoren: Regulatorische Änderungen oder der Verlust des Zugangs zu Bankdienstleistungen können ebenfalls zum Depegging führen. Zum Beispiel verlor USDC kurzzeitig den Peg nach dem Zusammenbruch der Silicon Valley Bank im Jahr 2023 aufgrund von Bedenken hinsichtlich seiner Reserven.

Depegging kann erhebliche Konsequenzen für Investoren und den breiteren Kryptomarkt haben. Es kann zu Panikverkäufen, Vertrauensverlust und einem starken Wertverfall der betroffenen Kryptowährung führen. Die Erholung von einem Depegging ist oft schwierig, da das Wiederherstellen des Vertrauens in den Token Zeit in Anspruch nehmen und erhebliche finanzielle Unterstützung erfordern kann.

Abschließende Gedanken

Pegging ist entscheidend für die Aufrechterhaltung der Stabilität im Bereich der Krypto-Assets, insbesondere in Bezug auf Stablecoins. Gekoppelte digitale Währungen bieten Vorteile wie reduzierte Preisschwankungen und erhöhte Nutzerakzeptanz. Dennoch stehen sie vor Herausforderungen wie der Gefahr der Dominanz durch eine einzelne Organisation und der Bedrohung, ihren stabilen Wert zu verlieren.

Das Verständnis, wie gekoppelte Währungen funktionieren und welche Risiken damit verbunden sind, ist für Nutzer und Investoren, die die sich ständig weiterentwickelnde Landschaft der digitalen Assets navigieren möchten, unerlässlich. Während der Kryptomarkt reift, werden gekoppelte Kryptowährungen weiterhin eine entscheidende Rolle spielen und dazu beitragen, die Lücke zwischen der volatilen Natur von Krypto und der für eine breite Akzeptanz erforderlichen Stabilität zu überbrücken.